原文作者:Matt Hougan&Ryan Rasmussen,Bitwise

編譯:Yuliya,PANews

2024年對加密貨幣市場來說是一個具有裡程碑意義的一年。比特幣飙升至103,992美元的歷史新高(截至撰寫時間,年初至今上漲141.72%),這主要得益於美國現貨比特幣ETF的創紀錄發行,該ETF吸引了335.6億美元的資産。其他主要加密資産也實現了巨大漲幅:Solana上漲127.71%,XRP上漲285.23%,以太坊上漲75.77%。與此同時,加密貨幣相關股票如MicroStrategy和Coinbase分別大漲525.39%和97.57%。

創紀錄的價格並非唯一值得注意的發展。加密貨幣在2024年美國大選中明顯佔據上風,這讓美國的加密貨幣監管前景更加光明。當選總統特朗普在競選期間支持加密貨幣,承諾建立比特幣戰略儲備並重組SEC(該機構歷來對加密貨幣持敵對態度)。他還提名Scott Bessent擔任財政部長,後者曾表示"加密貨幣代表自由,加密經濟將會長期存在"。進入2024年,國會也明顯傾向於支持加密貨幣,支持加密貨幣的候選人在幾場關鍵選舉中擊敗了反對者。預計在未來幾個月内將看到支持加密貨幣的立法。

在中國和其他主要央行的全球刺激政策、不斷增長的機構採用率以及區塊鏈技術的快速改進的推動下,2025年的前景看起來相當光明。

01:比特幣、以太坊和Solana將創歷史新高,比特幣交易價格將超過200,000美元。

02:比特幣ETF在2025年的資金流入將超過2024年。

03:Coinbase將超越嘉信理財成為全球最有價值的經紀公司,其股價將突破每股700美元。

04:2025年將成為"加密IPO元年",至少五家加密獨角獸企業將在美國上市。

05:由AI代理發行的代幣將引領比2024年更大規模的Meme幣熱潮。

06:持有比特幣的國家數量將翻倍。

07:Coinbase將進入標普500指數,MicroStrategy將進入納斯達克100指數,為(幾乎)每個美國投資者的投資組合增加加密貨幣敞口。

08:美國勞工部將放松對401(k)計劃中加密貨幣的限制指導意見,使數千億美元資金流入加密資産。

09:隨著美國通過期待已久的穩定幣立法,穩定幣資産規模將翻倍至4000億美元。

10:隨著華爾街對加密貨幣的接受度加深,現實世界資産(RWA)代幣化的價值將超過500億美元。

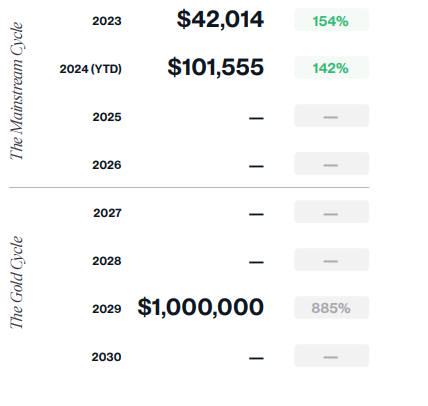

額外預測:到2029年,比特幣將超越18萬億美元的黃金市場,交易價格將超過每枚100萬美元

加密貨幣三巨頭——比特幣、以太坊和Solana在2024年的表現超越了所有主要資産類別,分別上漲141.72%、75.77%和127.71%。相比之下,標普500指數上漲28.07%,黃金上漲27.65%,債券上漲3.40%。

這一勢頭預計將延續到2025年,比特幣、以太坊和Solana都將創下新的歷史高點。具體目標價格如下:

創紀錄的ETF資金流入推動比特幣在2024年創下新高

這一趨勢預計將持續

2024年4月減半將減少新供應

企業和政府的新增買入需求

如果美國政府落實建立100萬比特幣戰略儲備的提議,價格可能達到500,000美元或更高

盡管2024年上漲75.77%,但以太坊在投資者中的關注度有所下降

預計2025年敘事將發生轉變

驅動因素包括:

Layer 2區塊鏈(如Base和Starknet)活動加速

現貨以太坊ETF將吸引數十億美元流入

穩定幣和代幣化項目在以太坊上的大規模增長

2024年在Meme幣狂熱推動下強勢復蘇

勢頭預計將持續增強

2025年催化劑將是"嚴肅"項目向網絡遷移

已有早期案例,如Render項目的遷移

這一趨勢預計將在未來一年加速

機構投資增加

企業持續買入

投資銀行批準加密貨幣業務

美國戰略比特幣儲備計劃

更好的監管和政治環境

比特幣減半導致供應趨緊

Layer-2擴容解決方案

宏觀利好(降息、中國刺激政策)

配置比例提升(3%成為新的1%標準)

華盛頓政策令人失望

槓桿爆倉風險

政府抛售

Meme幣熱潮失敗

降息不及預期

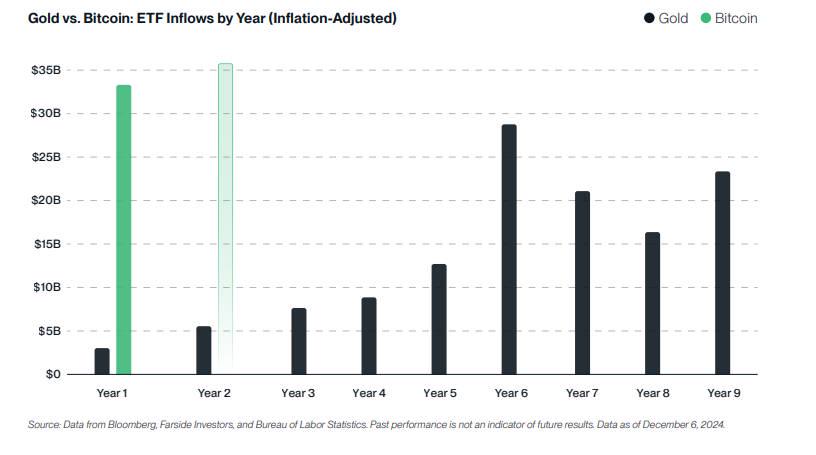

當美國現貨比特幣ETF在2024年1月推出時,ETF專家預測該産品組在第一年將吸引50億至150億美元的資金流入。實際上,在頭六個月内就超過了預期範圍的上限。自推出以來,這些創紀錄的ETF已經吸引了336億美元的資金流入。預計2025年的資金流入將超過這個數字。這種預測的三個支持理由:

比特幣ETF最好的歷史類比是2004年黃金ETF的推出

當年黃金ETF吸引了26億美元的資金流入,令人振奮

但隨後幾年的情況(數字已根據通貨膨脹調整):

第2年:55億美元

第3年:76億美元

第4年:87億美元

第5年:168億美元

第6年:289億美元

關鍵是:第二年的資金流入超過第一年符合黃金ETF的發展規律,資金流入減少反而是不尋常的

全球最大的投資銀行(包括摩根士丹利、美林證券、美國銀行和富國銀行)尚未釋放其財富管理師隊伍的力量

這些理財經理目前基本上無法接觸到這些産品

這種情況預計將在2025年改變

這些公司管理的數萬億美元資金將開始流入比特幣ETF

Bitwise在過去七年幫助投資專業人士進入加密貨幣市場時觀察到一個明顯的模式:

大多數投資者從小額配置開始,然後隨著時間推移逐步增加

預計2024年購買比特幣ETF的投資者大多會在2025年加倍投資

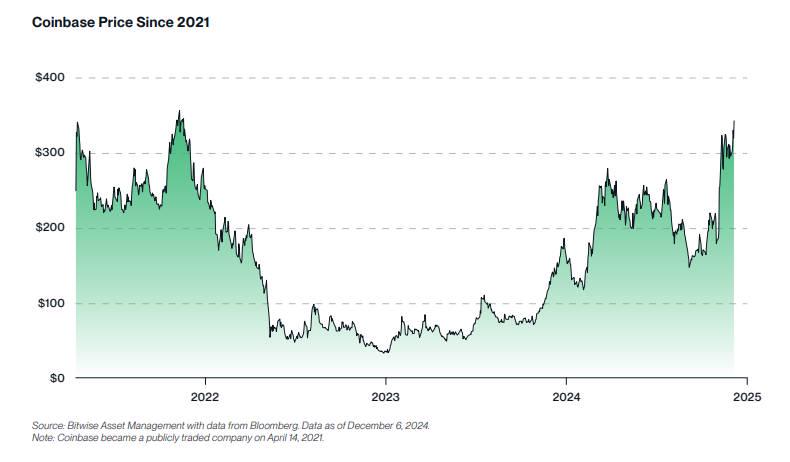

在2023年初,投資者可以以35美元的價格購買Coinbase股票。如今,其股價已達到344美元,上漲了近10倍。預測顯示這個價格還可能繼續上漲,而且幅度可能很大。

預測:Coinbase股票在2025年將突破700美元(較當前價格翻倍以上)。這將使Coinbase成為全球最有價值的經紀公司,超越嘉信理財(Charles Schwab)。

原因在於:Coinbase不僅僅是一家經紀公司。

1.穩定幣業務

得益於與USDC發行方Circle達成的協議,Coinbase的穩定幣業務蓬勃發展

年初至今,穩定幣收入增長了1.62億美元(+31%)

如果穩定幣的發展軌迹符合預期,這一趨勢將會持續

2.Base網絡

去年,Coinbase推出了基於以太坊的新Layer 2 網絡Base

目前在交易量和鎖定總價值方面均位居L2網絡之首

隨著增長而來的是可觀的收入

Base現在每季度産生數千萬美元的收入

隨著更多開發者、用戶和資本湧入生態係統,預計這一收入還將增長

3.質押和託管服務

截至第三季度,這兩項業務産生了5.89億美元的收入

較去年同期增長3.04億美元(+106%)

這兩項業務都受資産餘額和淨新增資産流入的推動

預計這兩個指標在2025年都將顯著增加

這些業務綫的年收入有望突破10億美元

過去幾年,加密貨幣領域的IPO一直相對平靜。但預計2025年將迎來加密獨角獸企業IPO的熱潮。

當前上市加密貨幣公司的背景與往年有著顯著不同:

加密貨幣價格上漲

投資者需求增長

機構採用率激增

區塊鏈技術已成主流

宏觀環境有利

最重要的是,政治環境已經轉暖

這些因素共同為行業巨頭上市創造了有利條件。

1.Circle

USDC(最大穩定幣之一)的發行方

一直在積極準備上市

在穩定幣市場具有強勢地位

正在向新金融服務領域擴張

2.Figure

以利用區塊鏈技術提供各類金融服務而聞名

提供抵押貸款、個人貸款和資産代幣化服務

自2023年起就在探索IPO可能性

隨著華爾街對代幣化的關注度提升,時機可能已經成熟

3.Kraken

美國最大的加密貨幣交易所之一

自2021年起就在考慮IPO

受市場條件影響計劃推遲

2025年可能重新獲得發展動力

4.Anchorage Digital

提供數字資産基礎設施服務

客戶群多樣,包括投資顧問、資産管理人和風投公司

擁有聯邦特許銀行資格

全面的加密服務可能促使其尋求上市

5.Chainalysis

區塊鏈合規和情報服務的市場領導者

獨特的服務供應

增長軌迹良好

隨著加密行業對合規要求的日益重視,極有可能進入公開市場

預計2025年將出現比2024年更大規模的Meme幣熱潮,而由AI代理發行的代幣將成為這波熱潮的領軍者。

引人注目的案例來自a16z的Marc Andreessen與自主聊天機器人Truth Terminal的互動。AI代理推廣了一個名為GOAT的小眾Meme幣,這個始於實驗性質的項目最終市值突破13億美元,充分展示了AI與Meme幣結合的巨大潛力。

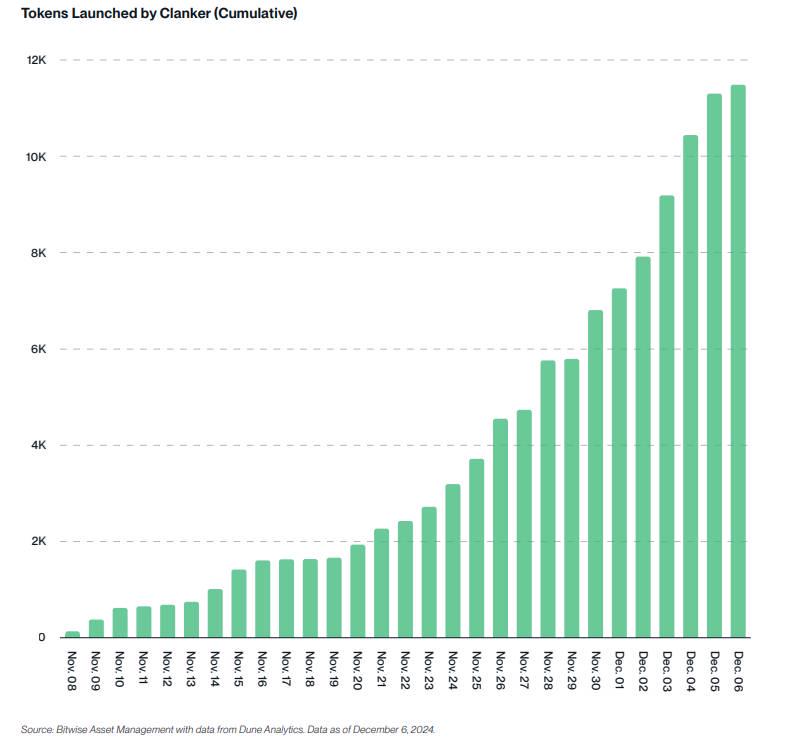

Clanker作為一個創新平台,在Coinbase的Layer 2擴展解決方案Base上實現自主代幣部署。

用戶只需在Farcaster上標記Clanker,並提供代幣名稱和圖片,AI代理就能自動完成代幣部署。

在投入使用後的短短一個月内,Clanker已發行超過11,000個代幣,産生超過1,030萬美元的費用收入。

AI發行的代幣預計將推動2025年新一輪Meme幣熱潮。盡管這些代幣可能缺乏實際應用價值,且大多數最終可能歸零,但它們代表了AI和加密貨幣這兩個突破性技術的融合,這一創新發展方向將持續吸引市場關注。

美國是否會在2025年建立比特幣戰略儲備仍存在不確定性。雖然存在積極信號:

懷俄明州共和黨參議員Cynthia Lummis提出法案,建議美國在五年内購入100萬枚比特幣

候任總統特朗普對此提議表示支持

但根據Polymarket的預測,這一可能性低於30%

美國考慮建立比特幣戰略儲備的舉動本身,已經引發了全球範圍内的連鎖反應:

從波蘭到巴西的立法者紛紛提出建立本國比特幣戰略儲備的法案

各國政府正在加快佈局,以免錯失良機

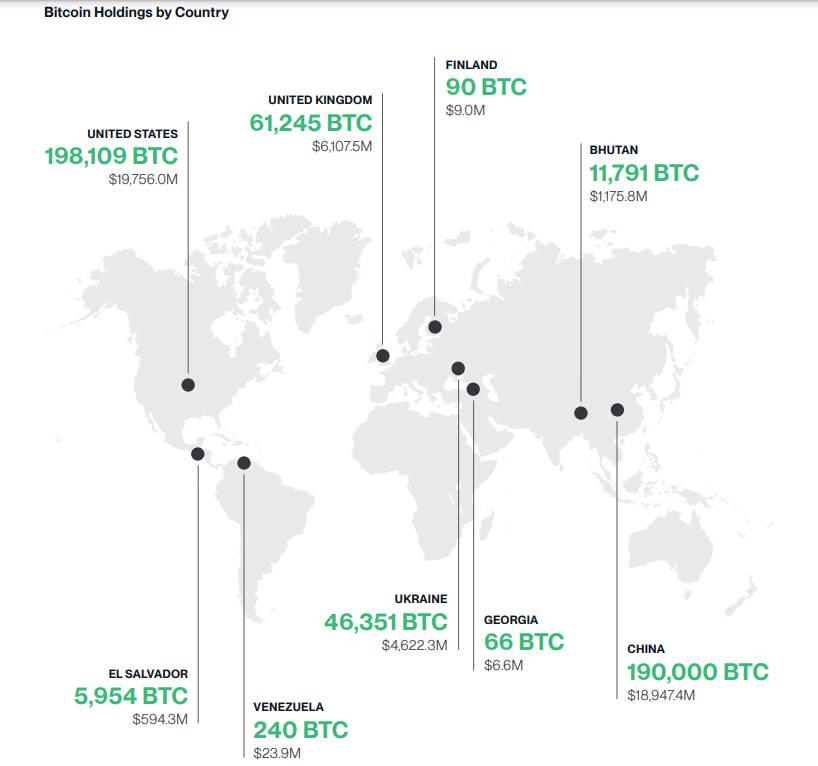

根據BitcoinTreasuries.net的數據:

目前全球有九個國家持有比特幣,美國位居領先地位

預計這一數字在2025年將增長一倍

Coinbase和MicroStrategy這兩家加密貨幣領域的主要上市公司將被納入主流股票指數,這意味著幾乎所有美國投資者的投資組合都將獲得加密貨幣領域的敞口。

普通美國投資者目前沒有加密貨幣敞口

加密貨幣作為新興資産類別,許多投資者要麼不了解,要麼主動選擇回避

但幾乎每個投資者都持有跟蹤標普500或納斯達克100的基金

許多投資者同時持有這兩類指數基金

一旦這兩家公司被納入指數,將産生巨大的市場影響:

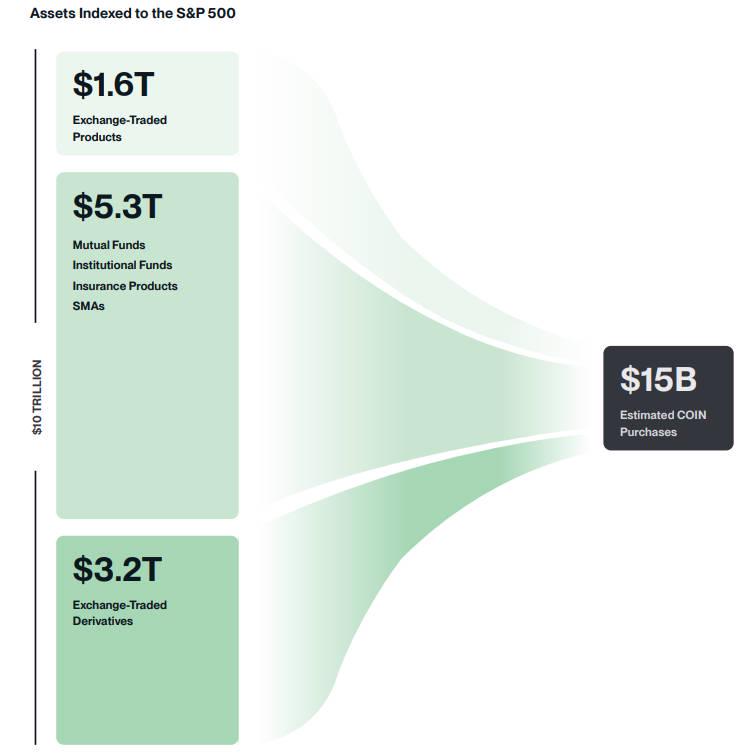

約10萬億美元資産直接追蹤標普500指數

另有6萬億美元資産以該指數為基準

Coinbase納入指數後的預期資金流入:

指數基金需要買入約150億美元的股票

基準基金可能帶來額外90億美元的買入需求

MicroStrategy雖然因納斯達克100的追蹤資金規模較小而影響相對較小,但仍將産生顯著影響

2022年3月,美國勞工部曾發佈指導意見,警告401(k)計劃受託人關注加密貨幣投資選項的重大風險,宣佈將啓動調查項目以保護計劃參與者免受這些風險。

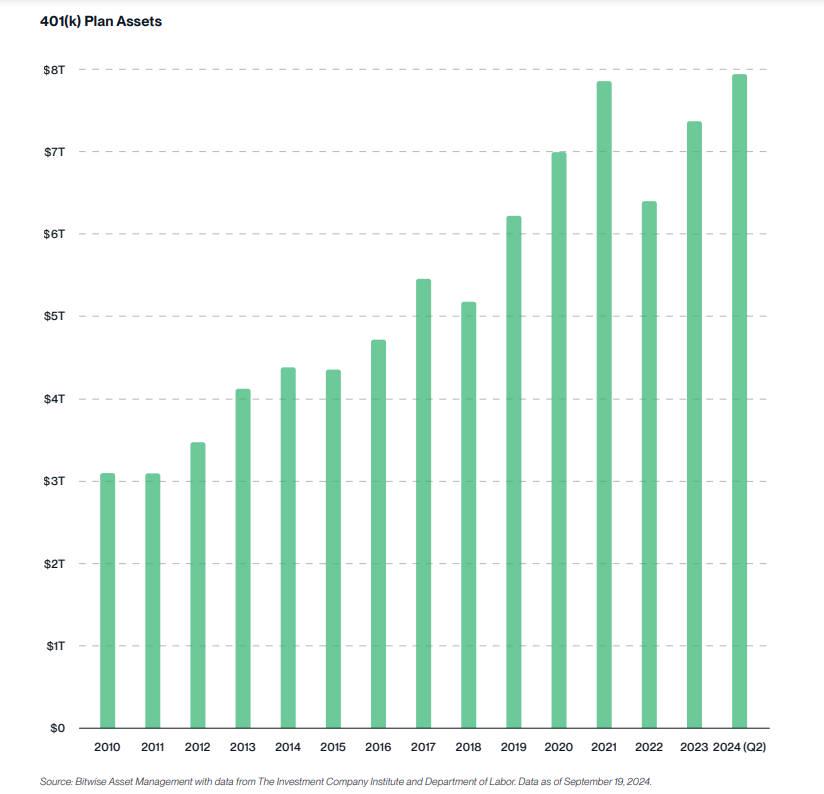

隨著華盛頓新一屆政府的到來,預計勞工部將放松這一嚴格的指導意見。這一政策變化的重要性可以從數據看出:

美國401(k)計劃當前管理著8萬億美元資産

這些基金持續獲得每周新增資金注入

若加密貨幣獲得的配置比例達到:

1%:將為加密貨幣領域帶來800億美元新增資金

3%:將帶來2,400億美元新增資金

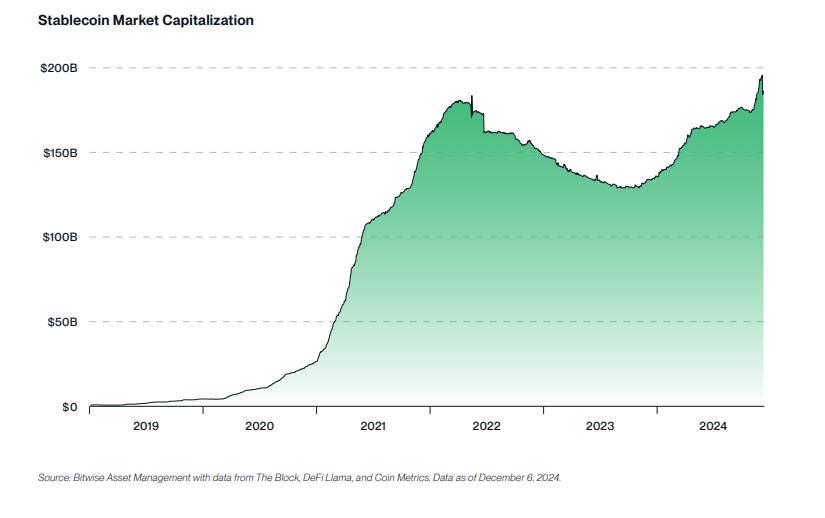

2025年穩定幣市場將迎來繁榮,市值將達到4000億美元或更高。這一增長將由以下關鍵因素推動:

華盛頓親加密貨幣政策制定者最容易實現的目標是通過全面的穩定幣立法。這將解答重要問題,包括誰來監管以及適當的儲備要求是什麼。明確的法規將激發發行方、消費者和企業的巨大興趣。預計摩根大通等大型傳統銀行將進入這一領域。

Stripe以11億美元收購穩定幣平台Bridge,稱穩定幣憑借其速度、可及性和低成本成為"金融服務的超導體"。PayPal在2023年推出自己的穩定幣(PYUSD),Robinhood最近宣佈計劃與多家加密貨幣公司合作推出全球穩定幣網絡。隨著穩定幣融入流行的金融科技應用,穩定幣管理資産規模和交易量將大幅增長。

2024年穩定幣交易額達8.3萬億美元,接近Visa同期9.9萬億美元的支付量。穩定幣巨頭Tether最近通過其USDT穩定幣為4500萬美元的原油交易提供融資。隨著數字美元持續顛覆這些龐大市場,穩定幣需求將繼續增長。

作為最明顯的催化劑,加密貨幣市場的整體擴張將推動穩定幣管理資産規模增長。2025年加密貨幣市場看漲,穩定幣市場也將隨之增長。

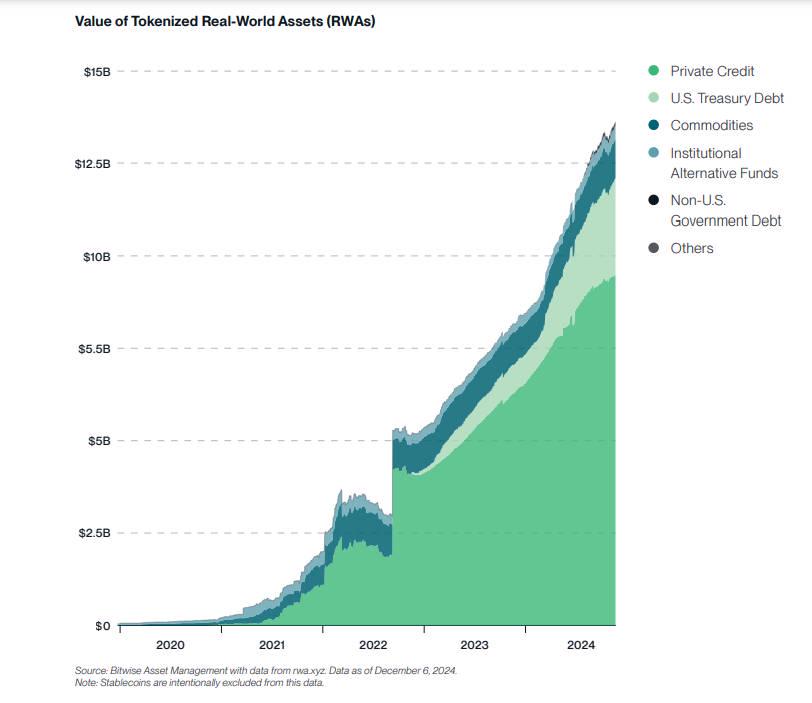

三年前,加密貨幣行業僅將不到20億美元的現實世界資産(RWAs)代幣化,包括私人信貸、美國債務、大宗商品和股票。如今,這一市場規模已達到137億美元。

代幣化之所以能實現如此顯著增長,主要是因為其具有明顯優勢:它能提供即時結算、遠低於傳統證券化的成本以及全天候流動性,同時為幾乎所有資産類別帶來透明度和可及性。

貝萊德CEO Larry Fink從曾經的比特幣懷疑論者轉變為代幣化的堅定支持者,他表示"證券代幣化將成為市場的下一代形態"。這番話出自全球最大資産管理公司的掌門人,意義重大。

華爾街才剛剛開始認識到這一點,這意味著大量機構資金可能很快會湧入代幣化RWAs領域。

到2025年,代幣化RWA市場規模預計將達到500億美元,並有可能從此呈指數級增長。

風險投資公司ParaFi最近預測,到2030年代幣化RWA市場規模可能增長至2萬億美元,而全球金融市場協會則預測可達16萬億美元。

雖然人們往往傾向於做出一年期的預測,但從更長遠的視角來看,比特幣的發展前景更加令人矚目。

預計到2029年,比特幣市值將超越黃金市場。按照黃金當前的市值計算,這意味著每枚比特幣的價格將突破100萬美元。

選擇2029年這個時間點是有原因的:比特幣歷來以四年為一個周期運行。雖然這種模式不一定會持續,但2029年將標誌著下一個周期的頂點(同時也是比特幣誕生20周年)。在問世20年内超越黃金市場無疑是一項重大成就,但比特幣有望實現這一目標。

值得注意的是,如果美國宣佈為建立戰略儲備而購入100萬枚比特幣,那麼比特幣價格突破100萬美元的時間可能會大大提前。

内容來源:PANews

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至 content@finet.com.hk,獲得書面確認及授權後,方可轉載。

PANews是區塊鏈和Web3.0領域領先的智庫型信息平台,為行業用戶提供具有國際視野的前沿資訊與報告。PANews優質多元的内容以圖文、音頻、視頻等形式在全網多渠道覆蓋,包含推特、微博、抖音、視頻號等主流平台,旨在成為用戶的Web3信息官。PANews同時還是騰訊新聞的内容合作夥伴,内容被福佈斯、財新等媒體引用,獲得騰訊新聞、今日頭條、澎湃新聞等頒發的相關獎項。PANews的兩位聯合創始人均為福