當前,港股市場上的汽車股大致可分為四大類:

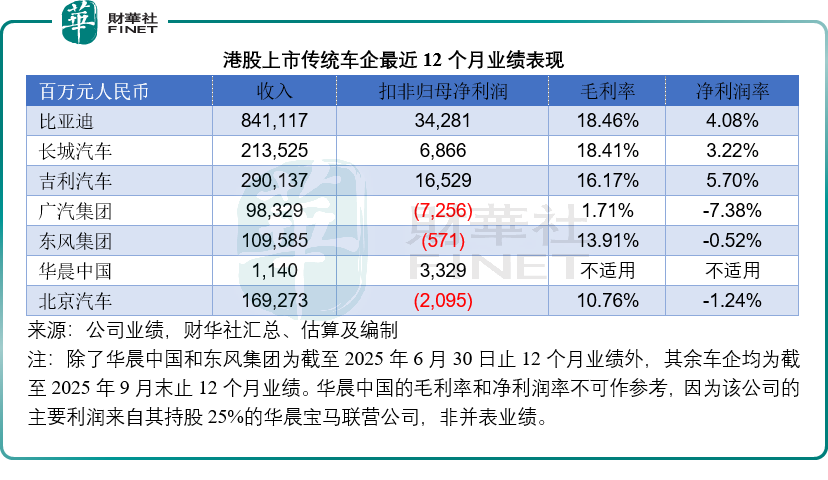

1)以比亞迪(01211.HK)、長城汽車(02333.HK)、吉利(00175.HK)等為首的傳統品牌車企;

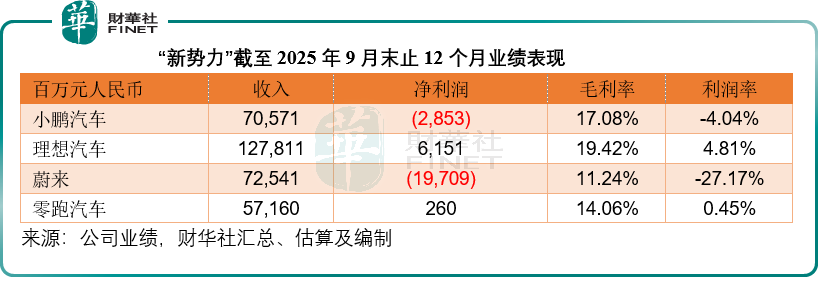

2)小鵬(09868.HK)、理想(02015.HK)、蔚來(09866.HK)和零跑(09863.HK)等構成的「新勢力」;

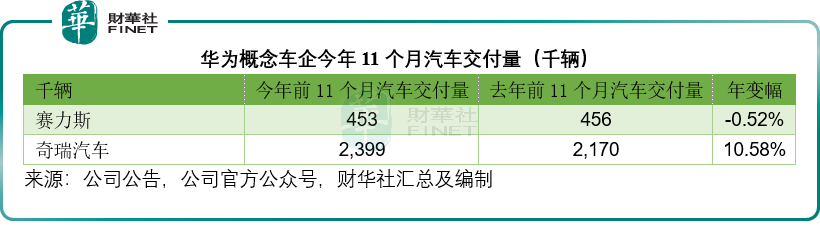

3)今年赴港上市的賽力斯(09927.HK)和奇瑞汽車(09973.HK),以及計劃赴港上市的阿維塔,因為與華為的合作而别具一格,另外傳統車企廣汽集團(02238.HK)雖也有與華為合作,但因為首款合作車型或要到2026年才推出,暫劃分為傳統品牌車企一類;

4)跨界進入汽車領域的互聯網巨頭,包括構成「人車家全生態」閉環的小米(01810.HK)、「只賣不造」的京東集團(09618.HK)和深度參與無人駕駛出租車RoboTaxi的百度集團(09888.HK)。

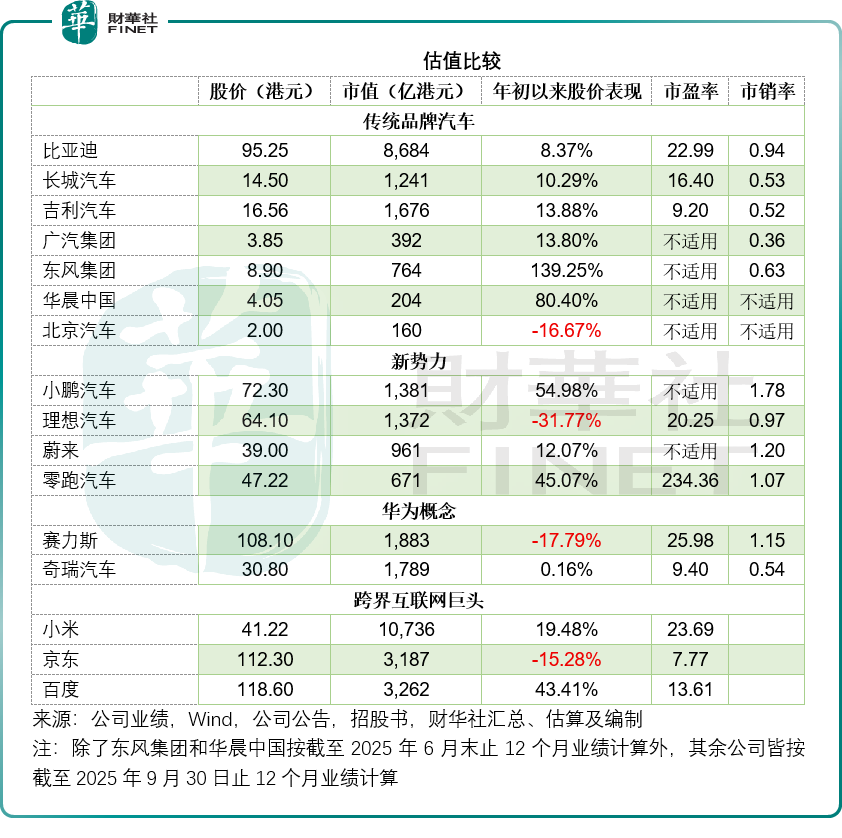

隨著「華為繫」與互聯網巨頭跨界入局,2025年的港股汽車板塊變得更加熱鬧,儘管如此,傳統燃油車時代的估值邏輯並未全面失效,而是與新的行業變量形成「多軌並行」的定價體繫。

資本市場不再單一以產能、市佔率評判企業價值,而是形成了更具層次感的評判標準:傳統車企仍延續工業股的估值邏輯,核心錨定盈利穩定性與轉型堅決度;新勢力憑借科技屬性與扭虧轉折,獲得成長性溢價;華為概念股呈現明顯分化——賽力斯因深度綁定華為獲得了新勢力高估值,奇瑞則因華為合作佔比低仍按工業股定價;百度、小米、京東等跨界巨頭,汽車業務僅為其主業延伸,估值邏輯仍高度依賴核心業務的基本面。

從傳統車企的「大象轉身」到新勢力的「盈虧競速」,從華為繫的「合作模式博弈」到互聯網巨頭的「跨界試水」,四大陣營的角逐不僅改寫著市場格局,更折射出行業從高速增長向高質量發展轉型的現實——股價漲跌背後,是估值邏輯的差異化適配;陣營分化之下,或是企業戰略與資本定價的精準匹配能力。

第一陣營:傳統車企的轉型競速與估值重估

傳統汽車品牌正擺脫燃油車包袱,在新能源與智能化賽道加速奔跑,但轉型節奏與戰略選擇的差異,導致其估值呈現明顯分化。

1.1 比亞迪:垂直整合的價值錨點

作為全球首個全面停售燃油車的傳統車企,比亞迪(002594.SZ)憑借從電池、電驅到整車製造的垂直整合模式,構築了難以復製的成本優勢與技術壁壘。其產品矩陣覆蓋低端到高端全價格帶,海洋網、王朝網穩固主流市場,騰勢、仰望品牌突破高端天花板。

2025年前11個月,比亞迪新能源汽車總交付量達418.20萬輛,同比增長11.30%,其中海外銷量91.29萬輛,同比激增153.55%,海外佔比升至21.83%,成為第二增長曲線。資本市場給予其相對公允的估值:市盈率22.99倍、市銷率0.94倍,既反映了規模優勢,也體現了市場對其持續增長的理性預期。

1.2 長城與吉利:出海與多品牌的雙輪驅動

長城汽車(601633.SH)以「生態出海」構建差異化優勢,其1997年便佈局海外,如今已在170多個國家和地區建立銷售網絡,俄羅斯圖拉工廠等本地化生產基地的零部件本地化率高達65%,有效規避關稅壁壘。2025年前11個月,長城海外銷量44.86萬輛,佔總銷量37.40%。與此同時,在新能源路線上,長城以Hi4混動技術在越野新能源細分市場形成護城河。當前,該公司的H股市盈率16.40倍、市銷率0.53倍的估值,帶有顯著的工業股特色。

吉利汽車則憑借多品牌與外資合作優勢脫穎而出,2025年前11個月總銷量278.78萬輛,同比增長41.76%,新能源車型佔比躍升至55.01%,純電銷量同比激增99.12%。極氪、幾何等純電品牌與雷神混動技術並行,海外通過領克品牌先行、收購雷諾巴西公司股權等多元化路徑擴張,當前出口佔比13.62%仍有提升空間。不過,吉利的9.20倍市盈率、0.52倍市銷率的估值,顯示出市場仍將其視為傳統的工業股。

1.3 轉型陣痛派:廣汽、東風與華晨的差異化困境

廣汽集團(601238.SZ)在深耕核心技術的同時拓展具身機器人、飛行汽車等多元業務,但新能源車型仍處於銷量爬坡期,2025年前11個月總銷量同比下降10.80%,甚至出現負毛利率困境,轉型投入與多元化戰略的平衡成為估值關鍵。

東風集團股份(00489.HK)則通過私有化與分拆岚圖上市的獨特路徑,剝離傳統業務拖累,其新能源汽車銷量同比增長39.13%,岚圖品牌銷量激增91.97%,股價年内翻倍以上的漲幅,印證了資本市場對優質新能源資產的認可。

華晨中國(01114.HK)則因嚴重依賴華晨寶馬聯營公司,2025年上半年合資業務銷量下滑16.7%,出口暴跌88.9%,暴露了缺乏自主核心能力的潛在風險,估值長期承壓。

第二陣營:新勢力的盈虧分水嶺與估值溢價邏輯

新勢力陣營已從規模競賽步入盈利淘汰賽,交付量增速、毛利率改善與財務健康度成為股價核心驅動力,即便業績尚未追上傳統車企,市場仍給予其顯著的估值溢價。

2.1 小鵬與零跑:扭虧預期下的股價狂飙

小鵬汽車(XPEV.US)以「技術激進」驅動增長,2025年前11個月累計交付39.19萬輛,同比激增155.54%,5C超充、圖靈AI智駕等技術成為出海核心賣點,海外交付佔比達10.15%。財務端持續向好,截至2025年9月末止12個月收入同比增長86.64%至705.71億元(單位人民幣,下同),毛利率提升至17.08%,經調整淨虧損縮減51.90%。雖仍未盈利,但千億市值背後,是市場對其技術轉化為商業回報的期待。

零跑汽車憑借「純電+增程」雙動力產品矩陣與「技術輸出+借船出海」輕資產模式,實現53.61萬輛的交付量(同比增長113.42%),也是「新勢力」之最,截至2025年9月末止的12個月收入571.60億元,成功扭虧為盈,淨利潤2.60億元。其671億港元市值對應1.07倍市銷率,雖市盈率高達234.36倍(參考意義有限,因剛剛扭虧),但經營活動淨現金流入139.8億元,彰顯了盈利質量與現金創造能力,成為股價領漲的核心邏輯。

2.2 理想與蔚來:轉型陣痛與生態野心的代價

理想汽車(LI.US)則深陷純電轉型的「毛利率魔咒」,其2025年第3季汽車銷售毛利率從上年同期20.94%降至15.54%,2025年前11個月交付量同比下降18.08%,截至2025年9月末止的12個月收入下滑9.94%,經營現金流由淨流入轉為淨流出34.52億元,成為新勢力中唯一股價年内下跌的企業(累跌31.77%),也是今年以來表現最差的汽車股,純電車型能否復製增程繫列成功尚待觀察。

蔚來(NIO.US)憑借多品牌戰略實現27.79萬輛交付(同比增長45.62%),截至2025年9月末止的12個月收入增長14.90% 至725.41億元,毛利率改善至11.24%,但重資產模式導致現金流持續承壓,2025年上半年經營活動淨現金流出109.26億元,流動比率僅0.94倍,需依賴持續融資「輸血」,儘管市值接近千億,距離扭虧仍有距離,估值溢價背後暗藏隱憂。

第三陣營:華為概念的估值分歧與合作模式博弈

華為繫車企在港股市場的表現呈現明顯分化,核心分歧源於合作深度、品牌獨立性,最終體現為估值邏輯的差異。

3.1 賽力斯與奇瑞:估值邏輯或由合作深度確定

作為華為智選車模式標桿,賽力斯(601127.SH)的業務深度綁定華為概念,問界繫列貢獻其80%以上汽車銷量,而資本市場似乎也因此給予其類新勢力估值:市盈率25.98倍、市銷率1.15倍,顯著高於比亞迪等傳統龍頭。但品牌溢價的可持續性存疑,消費者的購買決策或聚焦華為技術而非賽力斯本身,今年前11個月45.31萬輛的銷量僅達60萬輛產能的75.5%,根據我們按照其截至2025年9月末止12個月按中國會計準則編製的業績估算,其扣非歸母淨利潤率或僅4.41%,低於吉利汽車的5.70%,與比亞迪的4.08%或差異不大,華為效應似乎並沒有為其帶來卓越的利潤提升能力。

奇瑞汽車則因華為合作車型(智界)僅佔總銷量3.43%(今年前11個月數據),未改變其傳統車企的核心屬性,資本市場仍以工業股邏輯定價,市盈率9.40倍、市銷率0.54倍,與長城、吉利等傳統車企估值水平相當。雖股價較招股價微漲0.16%,但華為技術賦能的溢價未充分釋放,品牌獨立性與合作業務佔比的平衡成為估值提升的關鍵。

3.2 阿維塔的IPO挑戰:百億虧損與紅海競爭

阿維塔採用HI PLUS模式,依託長安汽車(000625.SZ)的製造資源、寧德時代(03750.HK)的電池技術與華為的智駕賦能,2025年上半年營收同比增長98.52%,至122.08億元,汽車交付量5.67萬輛(同比增長151.15%)。但招股書顯示其2025年上半年淨虧損15.85億元,毛利率10.14%顯著落後同行,對比賽力斯和奇瑞汽車截至2025年9月末止12個月毛利率分别為29.20%和12.81%,疊加21萬-43萬元價格帶面臨問界、智界、特斯拉(TSLA.US)Model Y等車型的激烈競爭,渠道覆蓋依賴國内,海外尚未形成規模,其IPO估值將面臨關鍵考驗——若市場認可其華為技術賦能的成長性,可能獲得類新勢力估值;若聚焦其傳統車企合作背景與持續虧損現狀,則可能向工業股估值靠攏。

第四陣營:跨界互聯網巨頭的新賽道突襲

互聯網巨頭的跨界入局,並未改變其核心估值邏輯——汽車業務僅為副業延伸,佔比極小,估值仍高度依賴主業基本面,汽車板塊更多是戰略補充而非價值核心。

4.1 小米:生態圈閉環的長期主義

小米集團以「人車家全生態」為核心,試圖構建從智能汽車到智能家居的閉環,但汽車業務尚未成為營收主力,資本市場仍以科技股邏輯為其定價,核心關注手機、IoT等主業的增長質量與生態協同進展。汽車業務的估值僅為整體估值的次要組成部分,其溢價源於生態想象空間,而非單純的汽車製造能力。

4.2 京東:渠道賦能的輕資產玩法

京東(JD.US)採用「只銷售不生產」模式,與涉入外賣賽道邏輯一致,通過擴充銷售品類提升用戶體驗,本質是渠道賦能而非造車。汽車業務僅為其電商生態的補充,無需承擔研發與生產投入,風險較低,但對整體估值影響有限,投資者仍聚焦其核心電商業務的盈利能力與市場份額。

4.3 百度:Robotaxi的估值想象空間

百度(BIDU.US)的Robotaxi業務進展理想,Waymo傳千億美元估值融資為自動駕駛賽道提供了估值錨點,但汽車相關業務仍未成為百度的營收核心。百度的估值邏輯仍聚焦搜索、AI等主業的商業化效率,Robotaxi僅為技術落地的場景之一,其溢價源於自動駕駛技術的想象空間,而非汽車業務本身的盈利貢獻。

結語:生死競速的三大核心命題

港股汽車股的四大陣營角逐,已進入戰略適配性、資源整合能力與盈利兌現能力的綜合比拼階段,未來勝負將取決於三大核心命題:

第一,估值邏輯的匹配度:傳統車企需在工業股估值框架下,通過轉型提速與盈利穩定兌現估值;新勢力需以持續增長與扭虧驗證成長股邏輯;華為概念股需平衡合作深度與品牌獨立性,找到適配的估值錨;跨界巨頭則需讓汽車業務與主業形成協同,而非單純的概念疊加。

第二,全球化破局能力:國内市場競爭白熱化,海外市場成為第二增長曲線的關鍵。長城的「生態出海」、比亞迪的海外放量證明:本地化生產、渠道深耕與產品適配性,是突破海外市場的核心要素,也是提升估值天花板的重要抓手。

第三,財務健康度:新勢力的「燒錢換增長」模式已接近天花板,傳統車企的轉型投入需平衡短期盈利與長期發展,華為繫與跨界玩家則需避免過度依賴單一合作方或業務模式,構建可持續的現金流與盈利結構——盈利兌現能力,仍是所有估值邏輯的最終支撐。

行業窗口期正在收窄,容錯空間持續縮小。港股汽車股的估值分化並非終點,而是行業洗牌的開始——只有那些能夠找準估值邏輯、兌現核心能力的企業,才能在這場生死競速中最終勝出,實現價值與估值的雙重提升。

值得一提的是,作為港股資本市場價值的重要年度標尺,第十二屆「港股100強」評選活動將於2026年1月9日在香港會展中心舉行,屆時將揭曉各大榜單。該評選綜合考量企業的市值、營收、淨利潤、ROE、股息回報及社會責任等多維度指標,旨在評選出真正代表港股核心競爭力的優秀上市公司。在汽車產業劇烈變革的當下,哪些車企能憑借其戰略定力、轉型成效與財務韌性,躋身代表港股頂尖實力的「100強」行列,無疑將為投資者審視行業格局、甄别長期價值提供極具參考意義的權威指引。最終榜單的公佈,值得市場密切關注。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)