今年港股市場的新股上市數量喜人,尤其是6月以來,隨著2025年步入尾聲,港股市場也將迎來一波新股禁售期滿的小高峰。

港股市場的限售股解禁,主要涉及IPO前投資者、基石投資者及控股股東的股份解鎖,本質是資本退出渠道的打通,與企業盈利能力、行業地位、核心競爭力等基本面要素無直接關聯。香港聯交所《上市規則》明確,控股股東鎖定期通常為6個月,且後續減持需維持控股地位;基石投資者鎖定期多為6-12個月,其減持更多基於投資週期而非企業價值突變。

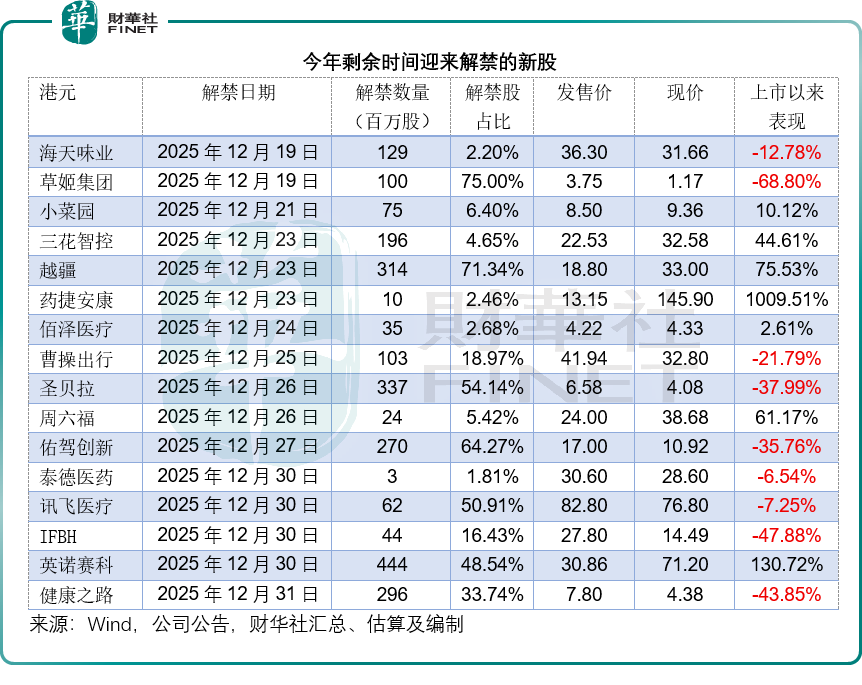

根據我們的統計,2025年12月16日至31日,將有超過十家上市公司的重要股東持股陸續解禁,包括海天味業(03288.HK)、草姬集團(02593.HK)、三花智控(02050.HK)、越疆(02432.HK)、藥捷安康-B(02617.HK)、曹操出行(02643.HK)、週六福(06168.HK)、英諾賽科(02577.HK)等等,涉及股份數量從數百萬到數億股不等。市場普遍關注,這批「解鎖」的股份會否引發抛售潮,進而衝擊相關個股乃至大市表現。

解禁不改長期價值,基本面方為根本

首先必須明確,股份解禁本身並不改變上市公司的内在價值。企業的長期股價表現,歸根結底取決於其商業模式、盈利能力、行業前景及管理團隊等基本面因素。限售股解禁,只是讓原本被鎖定不能交易的股份獲得了在二級市場流通的權利,它改變的是股票的短期供求關繫,而非公司的資產質量或未來現金流。

因此,對於投資者而言,面對解禁潮,首要任務應是重新審視相關公司的基本面。解禁帶來的股價波動,對於優質企業而言,可能是一次「錯殺」帶來的低吸機會;而對於基本面欠佳或前景不明的公司,則需警惕股東套現離場帶來的持續壓力。

從本次解禁名單看,無論是調味品龍頭海天味業,還是半導體企業英諾賽科,解禁均未改變其行業格局:海天味業作為國内調味品領軍者,即便解禁1.29億股(佔比約2.20%),其渠道優勢與品牌壁壘依然穩固;英諾賽科雖年内兩度配售擴股4.09%,但與英偉達(NVDA.US)的合作推動800VDC電源架構落地,基本面持續向好,近期的股份回購動作更彰顯管理層對長期發展的信心。

短期供求重構:優質標的或現「趁低吸納」窗口

儘管不影響基本面,但解禁無疑會加劇短期的股價波動。新增的可流通股份湧入市場,若需求無法同步跟上,股價承壓是自然的市場反應。然而,並非所有解禁都會導致大跌,股東的減持意願和市場的承接能力是關鍵。

解禁對短期股價的影響,核心源於流通股份的突然增加與市場預期的自我實現。港股市場做空機製成熟,疊加投機資金炒作,解禁前後很可能會令股價出現波動,甚至沽壓,但優質企業的回調往往成為價值投資者的入場機會。

根據解禁股東類型、公司上市後表現及基本面變化,我們可以將即將解禁的公司分為幾類,其面臨的沽壓風險和市場影響也各不相同:

第一類:股價表現卓越,獲利了結壓力較大

這類公司上市後股價大幅上漲,早期投資者浮盈豐厚,解禁後減持套現的動力較強。

藥捷安康-B堪稱「明星股」,上市至今股價漲幅超過1009.51%,現價遠超招股價。此次解禁或約977萬股,佔比2.46%,雖比例不高,但極高的投資回報率可能促使基石投資者選擇部分獲利了結。

英諾賽科上市以來股價累計上漲約130.72%,於7月和10月分别配售新股,近期有回購動作支撐股價。但解禁規模巨大(佔已發行股份48.54%),且主要為IPO前投資者。儘管公司業務受關注,但如此大規模的股份解鎖,短期内可能對市場心理和供需造成顯著影響。

越疆股價累計上漲71.34%,表現強勁。但其面臨的問題更為復雜:一方面,上市後已進行兩次融資,已發行股份數較IPO時擴大10%,持續攤薄了現有股東權益;另一方面,本次解禁比例高達71.34%,涉及大股東、IPO前投資者以及獨立投資者如深創投等。既有豐厚浮盈,又有因稀釋而提前退出的動機,其面臨的沽壓可能不容小觑。

第二類:股價大幅破發,控股股東動向成關鍵

這類公司股價深度潛水,若控股股東解禁後抛售,將嚴重打擊市場信心。

草姬集團上市一年股價下跌近69%,此次解禁的1億股(佔75%)主要為控股股東持有。若控股股東選擇減持套現,被可能會被視為最強烈的看空信號,而引發恐慌性抛售。

聖貝拉(02508.HK)上市以來股價累跌近38%,解禁比例或高達54%,投資者名單中包括騰訊(00700.HK)等知名機構。雖然知名機構持股有時能提供背書,但在股價疲軟時,它們的減持同樣會帶來巨大壓力。

IFBH(06603.HK)、佑駕創新(02431.HK)、健康之路(02587.HK)等股價跌幅較深(-30%至-48%),且解禁比例較高的公司,均面臨類似困境。值得注意的是,健康之路的控股股東已宣佈延長禁售期至年底,其到期後的動向至關重要。

第三類:股價與基本面相對平穩,影響或有限

這類公司上市後股價波動不大,業務基本面未出現顯著惡化,解禁帶來的衝擊可能相對溫和。

海天味業作為細分消費賽道的翹楚,當前股價較半年前的IPO發售價低12.78%,解禁比例僅2.20%,且為基石投資者。若無突發性基本面利空,預計影響有限。

三花智控股價表現優秀,累漲44.61%,但解禁比例適中(4.65%)。控股股東雖迎來解禁,但減持的動機或不算太大,應可穩定市場情緒。

小菜園(00999.HK)和佰澤醫療(02609.HK)當前股價圍繞IPO發售價小幅波動,解禁比例或分别為6.40%和2.68%。小菜園的IPO前投資者在6月首次解禁時未出售,此次會否行動值得觀察,但總體抛壓應可控。

第四類:業務模式與前景面臨考驗

曹操出行股價破發超20%,網約車行業競爭激烈,盈利前景仍是市場擔憂焦點。近19%的股份解禁,可能加劇股價波動。

訊飛醫療科技(02506.HK)股價微跌,但解禁比例或高達50.91%,且涉及大股東。AI醫療賽道雖熱門,但商業化路徑和盈利週期長,大股東的態度將對市場產生重大影響。

投資者策略:聚焦基本面,區别對待

面對年末解禁潮,投資者應保持冷靜,採取以下策略:

1)回歸價值本源:忽略短期的噪音擾動,深入分析公司的長期競爭力和行業地位。解禁帶來的股價下跌,若與基本面背離,正是逆向投資、佈局優質標的理想時機。

2)警惕高估值與高減持比例的結合體:對於像藥捷安康、越疆這樣股價漲幅巨大、同時存在高比例解禁或股份稀釋的公司,需保持警惕。即使公司優質,短期估值消化和籌碼松動帶來的波動風險也較高。

3)關注股東行為信號:控股股東、重要戰略投資者的減持行為,往往比財務投資者傳遞更強烈的信號。如草姬集團、健康之路等,控股股東的決策是後市風向標。

4)審視「融資後遺症」:對於上市後頻繁融資、股份數量顯著增加的公司(如越疆和佑駕創新),需要評估其資金使用效率及對股東權益的攤薄效應。這可能是影響長期股東去留的重要因素。

結語

最終,解禁潮如同一場壓力測試,檢驗著上市公司的内在成色與股東們的長期信心。 潮水退去,方能看到真章。對於真正的優質企業,短暫的供需失衡只是長河中的浪花;而對於缺乏支撐的公司,這或許只是價值回歸過程的加速器。投資者需做的,是在波動中保持理性,讓判斷基於價值,而非恐慌。

在此市場分化的關鍵時刻,一份權威、綜合的指引顯得尤為重要。值得關注的是,一年一度備受市場矚目的「港股100強」評選活動即將揭曉。該評選體繫旨在通過全面的財務指標與市場表現,遴選出港股主板市場中真正具有綜合實力與投資價值的標桿企業。對於投資者而言,這不僅僅是一份榜單,更是一份在當前復雜市場環境中,識别穿越週期、值得長期持有之核心資產的「價值地圖」。在年末解禁潮與市場波動加劇之際,關注並研究這份即將發佈的權威評選結果,或將為投資者撥開迷霧,聚焦長期價值,提供至關重要的決策參考。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)