又到了年末復盤的時候了。年初至今,「風風火火」的有色指數以71%的漲幅位居30個中信一級行業榜首,成為A股市場最靓的仔!主流的有色50ETF(159652)標的指數年内漲幅更是達到70.77%,冠絕全市場行業指數概念!

【圖1 細分有色指數年内表現】

統計區間20250101-20251127

而這背後是金、銅價格齊齊創新高、鋰價的強勢反彈和稀土的價值重估,更是全球宏觀環境風雲變幻與行業供需格局的重塑。這一年,有色板塊確實是「有聲有色」,大放異彩!

【圖2中信一級行業指數年内表現】

統計區間為20250101-20251127,統計口徑為中信證券一級行業指數

2026年開啓在即,不少券商發佈了研報,有色板塊再獲堅定看好,如中信建投旗幟鮮明地表示「有色行情將再進階」。那麼2026年有色板塊將如何演繹?有色50ETF(159652)還能上車嗎?有哪些催化值得關注呢?本文將帶您由淺入深地全面解讀有色板塊!

【有色板塊肚子裡裝著什麼?如何分類?】

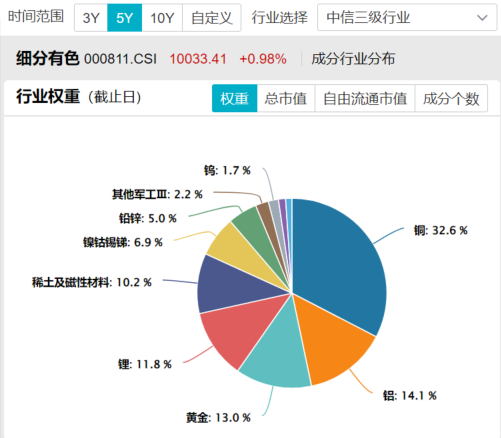

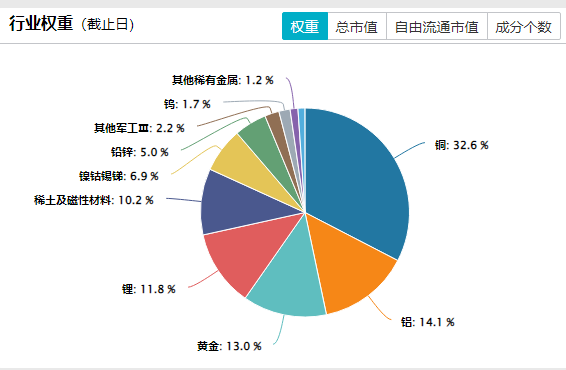

首先,我們先了解一下有色50ETF(159652)所表徵的有色金屬到底是什麼?有色板塊核心涵蓋除黑色金屬(鐵、錳、鉻)以外的所有金屬及其相關産業鏈,具體包括貴金屬(金等)、工業金屬(銅鋁等)、能源金屬(鋰等)、稀土和其他。其中,有色50ETF(159652)持有銅、金含量超過45%,全市場「金銅含量」領先!鋁含量達14.1%,稀土10.2%,其他金屬還包括鋰、钴鉛鋅、鎢等。

【圖3 有色50ETF(159652)標的指數行業分佈】

截至20251127,按中信三級行業分佈。

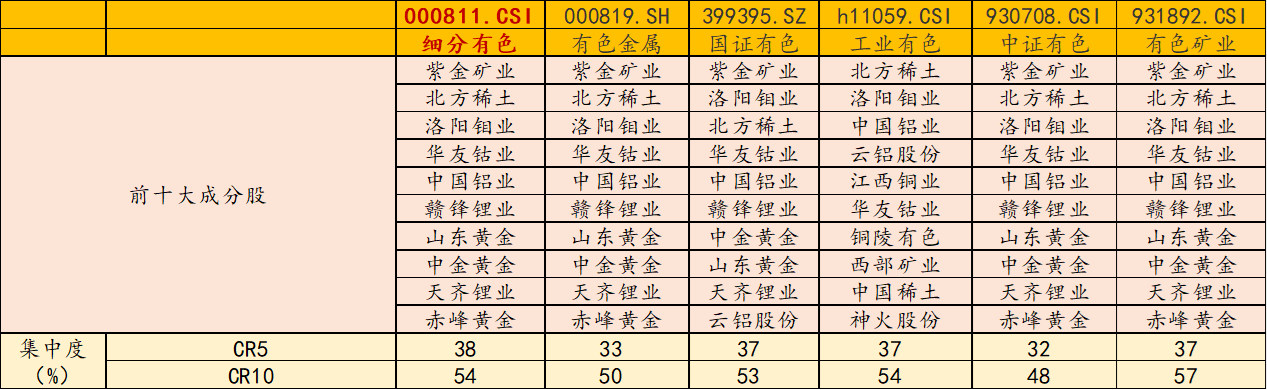

從成份股權重上看,紫金礦業佔比高達15.56%,為第一大重倉股,紫金礦業2019年以來表現強勢亮眼!其他重倉股還包括北方稀土、洛陽鉬業、華友钴業、中國鋁業、贛鋒鋰業、山東黃金、赤峰黃金等。

【圖4 有色50ETF(159652)標的指數十大重倉股】

截至20251127,成分股僅做展示使用,不構成投資建議

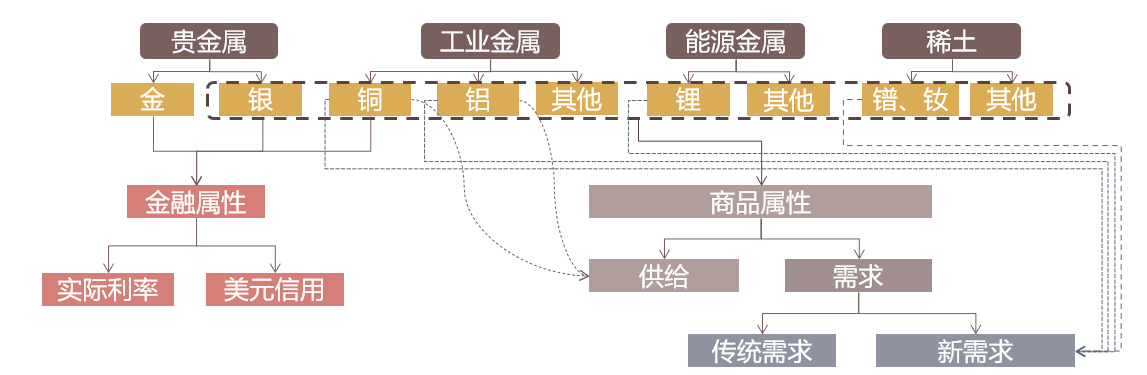

說回有色金屬分類,按金屬屬性和用途劃分:1、貴金屬和工業金屬中的銅作為稀缺的實物資産,具有貯藏價值,能進行風險對沖或標準化交易,故而具備金融屬性,主要由宏觀利率、美元信用兩方面因素影響。2、工業金屬、能源金屬、稀土等均具備商品屬性,主要受供需關係影響。

【圖5 有色金屬按屬性和用途劃分】

分類探討各類有色金屬的配置價值,可以發現:

在實際利率趨勢下行和去美元化背景下,金、銅等有色金屬的實物資産價值有望進一步凸顯,金、銅的金融屬性有望進一步強化。

在供給端偏緊疊加需求新動能的背景下,銅、鋁等工業金屬有望震蕩上行;新能源需求高增速疊加「反内卷」催化下,鋰板塊有望實現供需格局優化;大國博弈背景下,稀土作為戰略金屬,重要性愈發凸顯!

【金融屬性:全球通脹預期疊加美元信用危機,金銅的金融屬性強化】

首先,全球降息周期疊加通脹預期,實際利率趨勢下行,金、銅等金融屬性強化。實際利率是持有以有色50ETF(159652)為代表的有色金屬資産的 「機會成本定價錨」,與金銅等有色金屬價格呈現負相關關係(見圖6)。實際利率本質上是名義利率與通脹率的博弈,而隨著全球降息周期啓動,名義利率下行,疊加美國關稅影響,全球通脹預期提升,實際利率趨勢下行,生息資産的真實收益或降低,持有有色金屬的機會成本將下降,資金湧入有色50ETF(159652)所重倉的金、銅等具備貯藏價值的抗通脹資産。

【圖6 歷次美聯儲降息周期黃金均有上漲】

資料來源於招商證券20251027《如何看待黃金和黃金珠寶股的波動及後續走勢?》

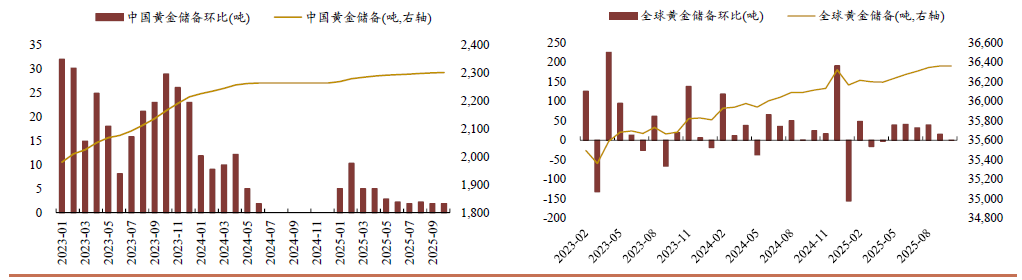

其次,市場對美元信用、地緣風險的擔憂,推動全球投資者重新定價有色50ETF(159652)所重倉的金、銅等金屬。2025年以來,央行黃金儲備量逐月增加,全球央行也持續購入黃金,可以看到,全球投資者和央行均尋求黃金作為風險對沖的手段。背後是原因是1、美國財政赤字率和利息支出高位,市場擔憂其高債務的可持續性,黃金作為唯一的超主權的貨幣,是全球貨幣體係亂局中穩定的「錨」,吸引了全球投資者通過增持有色50ETF(159652)所重倉的黃金等有色金屬來對沖美元信用危機的風險。2、全球局勢動蕩和大國貿易摩擦也將推升資源定價中的風險成本,在地緣沖突、全球貿易環境不確定性加大的背景下,金、銅價格上行空間打開。

【圖7 我國及全球官方黃金儲備】

資料來源於招商證券20251027《如何看待黃金和黃金珠寶股的波動及後續走勢?》

【商品屬性:新興需求崛起疊加供給剛性推動價格上升】

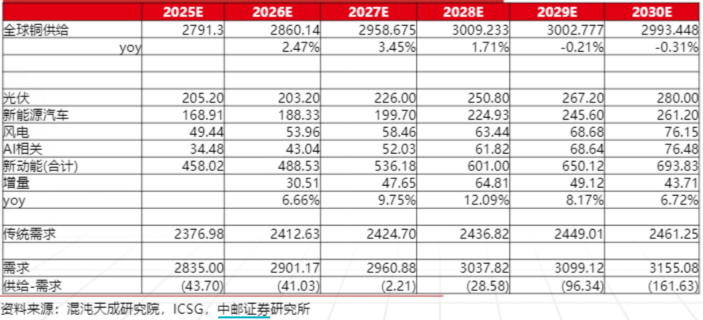

銅:供給剛性與脆弱性並存,需求新質動能催化,供需缺口或逐漸增大;供給側看,銅礦供應擾動頻發,多個核心礦山相繼大幅下調産量指引,疊加過去十年資本開支不足,銅呈現供給剛性;需求端看,傳統需求相對穩健,AI算力、能源革命等新興需求方興未艾,銅被稱為「AI時代的新石油」,AI有望成為銅需求的下一個支點。全球銅供需缺口逐漸擴大,銅價主升浪有望來臨。據中郵證券數據測算,未來5年全球銅供需缺口逐漸擴大,中長期供需短缺的格局愈加清晰,銅價長期有望向好。

【圖8 全球銅供需缺口預測】

資料來源於中郵證券20251126《流動性疊加供需,重視有色的資源屬性》

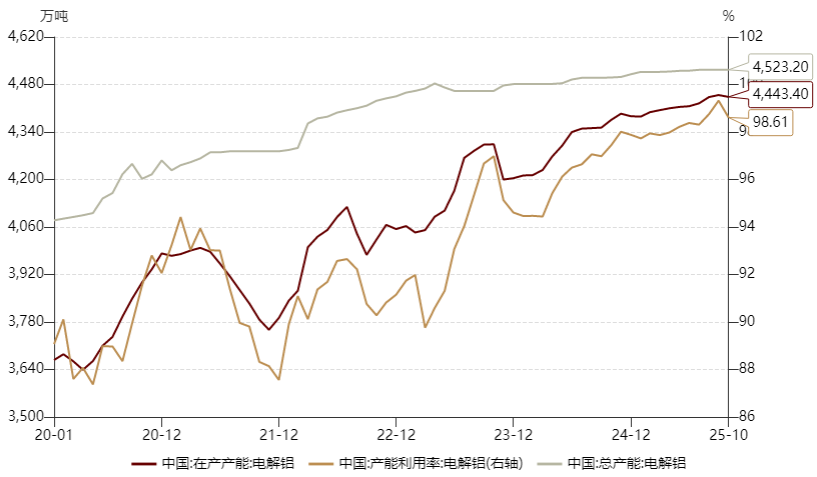

鋁:供需趨緊,鋁企成現金奶牛。需求側來看,財政或持續向基建投資上發力,疊加以舊換新政策,有望帶動交運、家電等傳統需求提振;新興需求來看,新能源汽車、光伏領域、AI等刺激鋁需求;供給側來看,國内電解鋁産能限制嚴格,當前産能觸頂,截至10月末,國内電解鋁開工率已高達98.6%,供給約束明顯。

在此背景下,鋁價高位震蕩,多數鋁企盈利穩定,自由現金流穩定,2024年分紅比例普遍提升。未來電解鋁企業多以現金流奶牛存在,紅利屬性顯著,估值有望提升。

【圖9 國内電解鋁産能及利用率】

數據統計區間為20200101-20251031

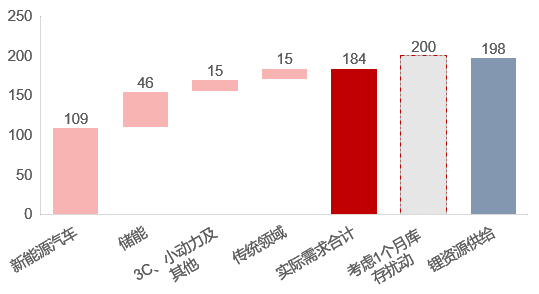

鋰:新能源車、儲能需求爆發,鋰産業鏈價格有望探底回升。需求端來看,在儲能需求爆發下,鋰價迎來了反彈行情,未來隨著新能源汽車産銷量同比高增、儲能裝機規模快速擴張,疊加固態電池量産,鋰需求或維持高增速;供給方面,全球鋰資源供給開始釋放産能出清的信號,澳洲鋰礦部分已停産,南美鹽湖初期爬産慢、匯兌風險大,國内「反内卷」持續深化,2025年國内礦石和鋰鹽雙雙去庫。據五礦證券預測,2026年,碳酸鋰供需達到緊平衡狀態。2026年全年價格中樞將高於2025年。

【圖9 碳酸鋰2026年供需分析】

資料來源於五礦證券研究所20251122《反轉將至 ——碳酸鋰2026年供需格局展望》

稀土:地緣沖突強化戰略金屬定位,配額增速放緩,新興行業需求強化!我國是全球最大的稀土資源國、具備稀土全産業鏈優勢,海外稀土消費依賴於從我國進口,短期内難以被替代。在大國博弈的背景下,稀土戰略地位進一步提升,稀土行業相關上市公司估值或得到重估。供給方面,配額增速放緩,2024年稀土開採和冶煉分離的配額增速重回個位數,並低於消費增速,行業周期見底,逐步走向平衡,基本面進一步改善。需求方面,新能源汽車、人形機器人等新興領域重塑未來稀土增長動能,據中信建投統計,未來三年需求增速CAGR超過13%。

【圖10 稀土開採及演練分離配額】

【圖12 全球高性能钕鐵硼需求預測】

數據來源於中信建投20251115《稀土産業鏈2026年投資展望》

【如何全面佈局 「貨幣側寬松、供給側剛性、需求新動能」共振下的有色板塊?】

當前整個有色配置價值突出,受「貨幣側寬松、供給側剛性、需求新動能」等多重利好,金屬屬性與商品屬性齊齊強化!若看好未來貴金屬及大宗工業金屬投資機遇,認準規模領先、「金銅含量」更高的有色50ETF(159652),場外聯接(A類:019164;C類:019165)。有色50ETF(159652)具備以下優勢:

全面佈局各大金屬板塊:有色50ETF(159652)標的指數全面覆蓋金、銅、鋁、鋰、稀土等子板塊,有望全面受益於有色超級周期。

數據截至20251031,按中信三級行業分佈

2、「金銅含量」同類領先:有色50ETF(159652)標的指數銅含量達33%,金含量達13%,金銅含量高達46%,同類領先!

數據截至20251031,按中信三級行業分佈

2.龍頭集中度領先:有色50ETF(159652)聚焦銅、金、鋁、鋰、稀土等兼具戰略價值與供需缺口的核心品種,龍頭集中度高,前五大成分股集中度高達38%,同類領先。

數據截至20251031

3、收益率表現更優:2022年至今,有色50ETF(159652)標的指數累計收益率同類領先,且最大回撤同類更低,投資體驗更好。

數據截至20251031

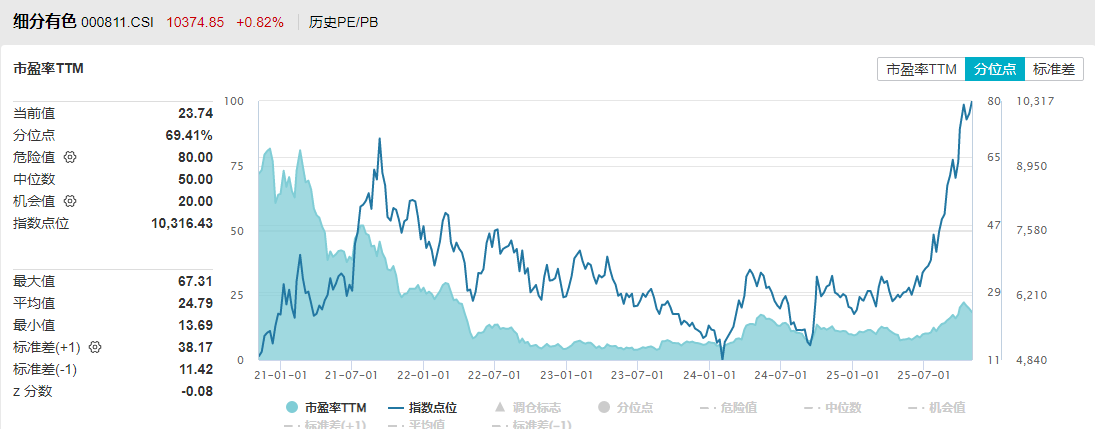

4、漲幅由盈利驅動,而非拔估值:盡管有色板塊年内漲幅霸榜,但估值仍相對合理!有色50ETF(159652)標的指數PE(市盈率)為23.74倍,相比5年前下降了61%,估值性價比、安全邊際高。值得注意的是,同期指數累計漲幅達131%,表明指數的漲幅來自於盈利驅動而非估值提升,當前處於EPS驅動階段!

數據截至20251031

風險提示:基金有風險,投資需謹慎。投資人應當閱讀《基金合同》《招募說明書》《産品資料概要》等法律文件,了解基金的風險收益特徵,特別是特有風險,並根據自身投資目的、投資經驗、資産狀況等判斷是否和自身風險承受能力相適應。基金管理人承諾以誠實信用、謹慎盡責的原則管理和運用基金資産,但不保證基金一定盈利或本金不受損失。以上基金屬於中等風險等級(R3)産品,適合經客戶風險承受等級測評後結果為平衡型(C3)及以上的投資者。請投資者關注指數化投資的風險以及集中投資於細分有色指數成分股的持有風險,請關注部分指數成分股權重較大、集中度較高的風險,請關注指數化投資的風險、ETF運作風險、投資特定品種的特有風險等。文中提及個股僅為指數成份股客觀展示列舉,本文出現信息只作為參考,投資人須對任何自主決定的投資行為負責。本文中的任何觀點、分析及預測不構成對閱讀者任何形式的投資建議。

内容來源:有連雲

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)