作者:Bruce

我們正處於一個激動人心的時代,AI 革命正以驚人的速度滲透到生活的每個角落,承諾一個更高效、更智能的未來。然而,就在近期,一個令人警覺的信號出現了:全球最受矚目的 AI 公司 OpenAI 公開向美國政府請求聯邦貸款擔保,以支持其耗資可能超過一萬億美元的龐大基礎設施擴張。這不僅僅是一個天文數字,更是一個赤裸裸的警示。如果支撐這場 AI 榮景的金融藍圖,其結構與十幾年那場幾乎摧毀全球經濟的 2008 年金融風暴,有著驚人的相似之處,我們該如何看待?

盡管 AI 産業的前景與技術革命的潛力令人振奮,近期市場卻浮現出令人不安的金融壓力信號。其資本運作的底層結構,與歷史上數次金融危機,特別是 2008 年次貸危機,存在著驚人的相似之處。本文將深入剖析這些警訊背後的資本循環、槓桿操作與風險轉移問題,穿透市場敘事,對支撐當前 AI 估值的金融結構進行壓力測試。最終,我們將評估風險的性質、可能的結局,並提出投資者應對策略。

在當前這場由 AI 技術引領的繁榮浪潮中,市場情緒普遍樂觀,科技巨頭的股價屢創新高。然而,正如經驗豐富的礦工會帶著金絲雀下井以預警有毒氣體,在看似光明的市場中,個別公司的異常財務指標,往往能成為揭示整個行業潛在係統性風險的「礦坑裡的金絲雀」。

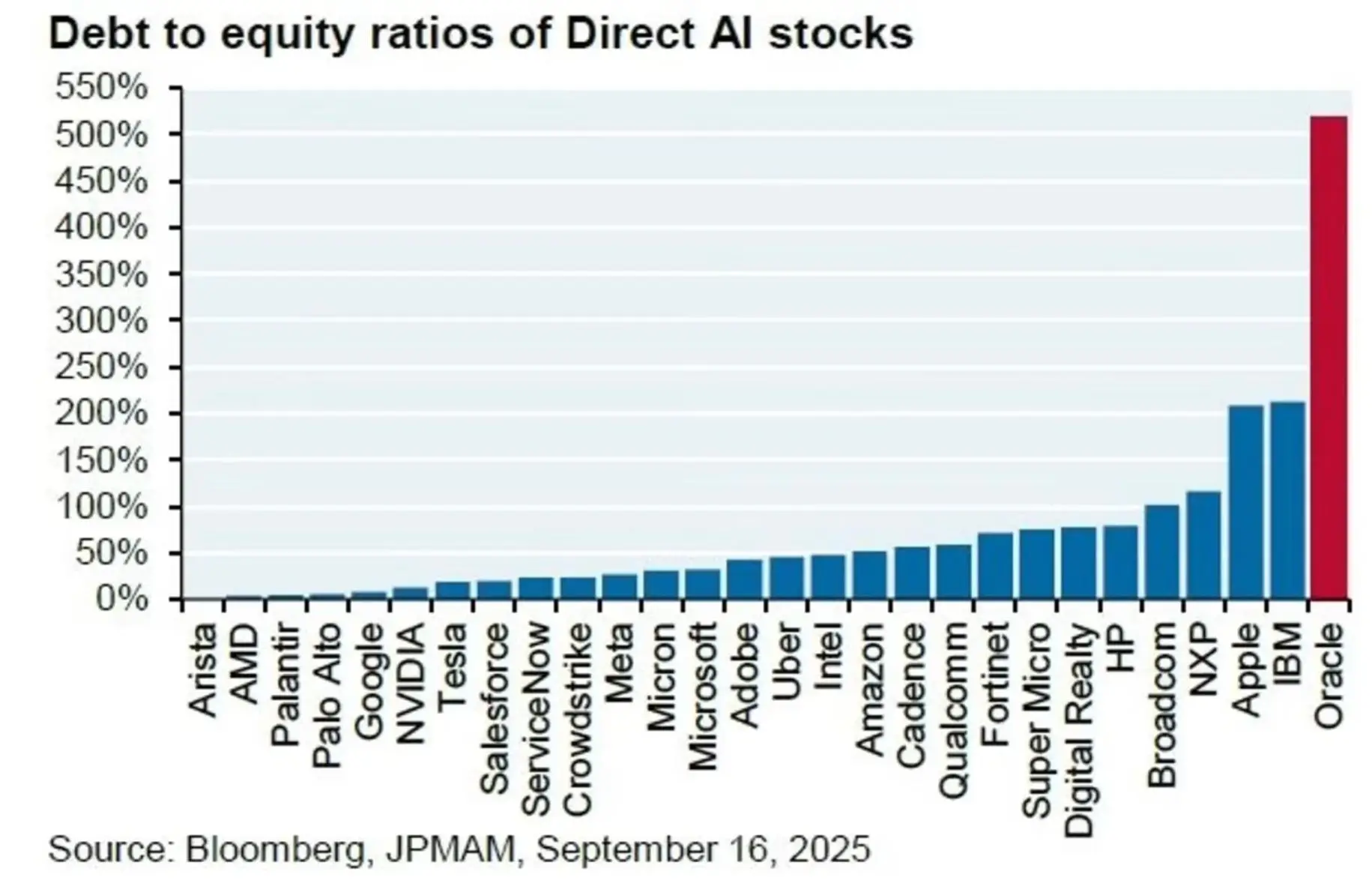

科技界的老牌巨頭 Oracle(甲骨文)正在進行一場高風險的豪賭。為了在 AI 數據中心領域挑戰 Amazon(亞馬遜)、Microsoft(微軟)和 Google(谷歌)的霸主地位,它正以極高的債務為代價,投入數千億美元進行擴張,包括與 OpenAI 合作的「Stargate」超級數據中心計劃。其債務股本比已達到驚人的 500%,意味著其總債務規模是淨資産的五倍。相較之下,Amazon 的債務股本比僅為 50%,Microsoft 的數據甚至更低。簡單來說,Oracle 幾乎押上了公司的全部身家乃至未來的價值,在這場 AI 競賽中進行一場豪賭。

這個警報器被稱為 Credit Default Swap, CDS(信用違約互換)。近期最關鍵的信號是,為 Oracle 公司「債務違約」這場潛在火災而設的保險費用:即其 CDS 利差已飙升至數年來的最高點。我們可以將 CDS 理解為一種金融保險:想象你的鄰居(Oracle)每天在自家地下室堆放大量易燃物(堆積如山的債務)。你非常擔心他家會失火,甚至波及你。於是,你找到一家保險公司,自掏腰包為鄰居的房子買了一份火災保險。這份保險合約在金融世界裡就是 CDS,你支付的保費就是 CDS 的價格(利差)。保費飙升,意味著保險公司認為失火的風險急劇升高。

這一現象傳遞出一個明確的訊息:市場上最頂尖、最精明的金融機構普遍認為,Oracle 的違約風險正在急劇升高,其根源正是其資産負債表上那「堆積如山的、像炸藥一般的債務」。Oracle 的債務警報就像地表的一道裂縫,雖然不大,卻暗示著地底深處的板塊正在發生劇烈運動。這套驅動整個 AI 産業的資本運作模式,究竟隱藏著什麼樣的結構性風險?

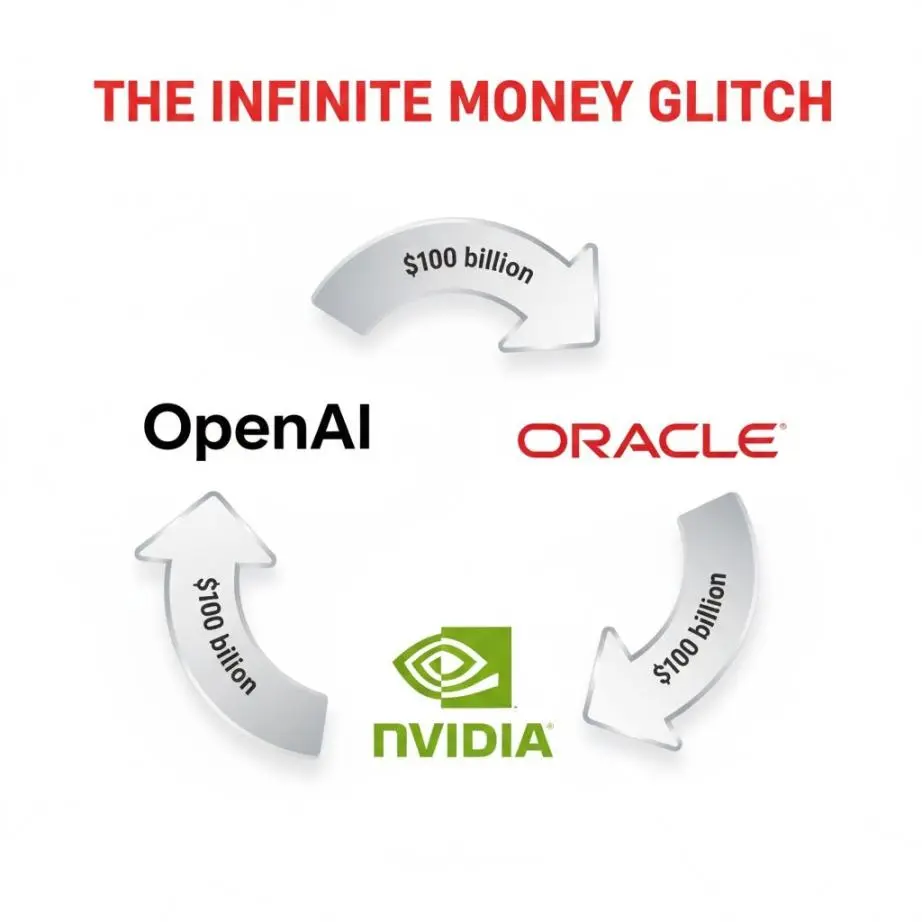

單一公司的財務壓力僅是冰山一角。當我們將視角從甲 Oracle 放大至整個 AI 生態係統時,一個更深層次、結構性的風險便浮出水面。真正的風險根植於 AI 行業巨頭之間一種獨特的資本運作模式,一種看似能點石成金,實則極其脆弱的金融遊戲。這就是被稱為「無限金錢循環」的封閉式資本遊戲,它憑空吹大收入泡沫,構建出一個看似繁榮卻不堪一擊的金融體係。

為了更清晰地理解這個模式,我們可以將其簡化為一個「三位朋友創業」的模型:

經過這一輪循環,100 元資金重新回到了 Nvidia 手中。然而,盡管資金只是在内部空轉,沒有任何一分錢來自外部客戶的真實購買,但從三家公司的財務報表來看,它們都「神奇般地」各自創造了 100 元的收入。這使得它們的財報變得異常亮麗,從而有力地支撐了其高昂的股價和市場估值。

這種模式的致命弱點在於,整個遊戲的基礎並非建立在堅實的客戶需求之上,而是完全依賴於參與者彼此之間的承諾和不斷膨脹的信貸。一旦循環中的任何一環斷裂:例如 Oracle 因債務過高而無法償還貸款,整個看似繁榮的體係就可能瞬間崩塌。這種通過内部交易共同吹大收入泡沫的封閉式資本循環並非金融創新,它的結構與歷史上某些金融危機前的操作手法有著驚人的相似之處,不禁讓我們聯想到那場幾乎摧毀全球經濟的風暴。

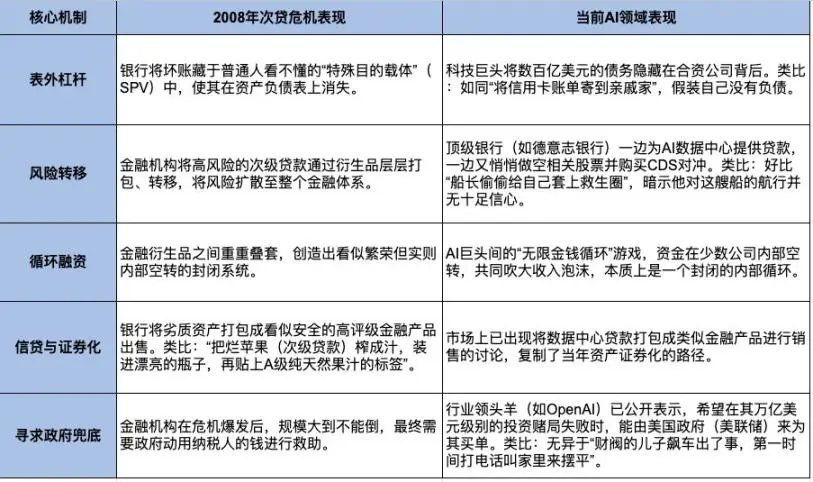

當前的金融現象並非孤立存在。當我們將 Oracle 的債務警報與 AI 巨頭間的資本循環拼湊在一起,對於經歷過 2008 年金融海嘯的市場觀察者而言,會産生一種「似曾相識」的不安感。以下係統性地剖析當前 AI 領域的金融操作與導致 2008 年全球金融危機的核心要素之間的五個關鍵共同點,揭示歷史可能正在以新的形式重演。

這五大驚人的相似之處描繪了一幅令人不安的圖景。然而,歷史從不簡單重復。在我們草率地將 AI 泡沫與次貸危機劃上等號之前,必須回答一個核心問題:在這場風暴的中心,作為抵押品的「資産」,其本質是否完全不同?

盡管上述相似之處令人警惕,但簡單地將當前的 AI 浪潮等同於 2008 年的次貸危機是片面的。歷史雖有韻律,卻不會簡單地重復。在驚人的相似之下,隱藏著三個根本性的不同點,這些差異將可能決定此次潛在危機的最終走向與波及範圍。

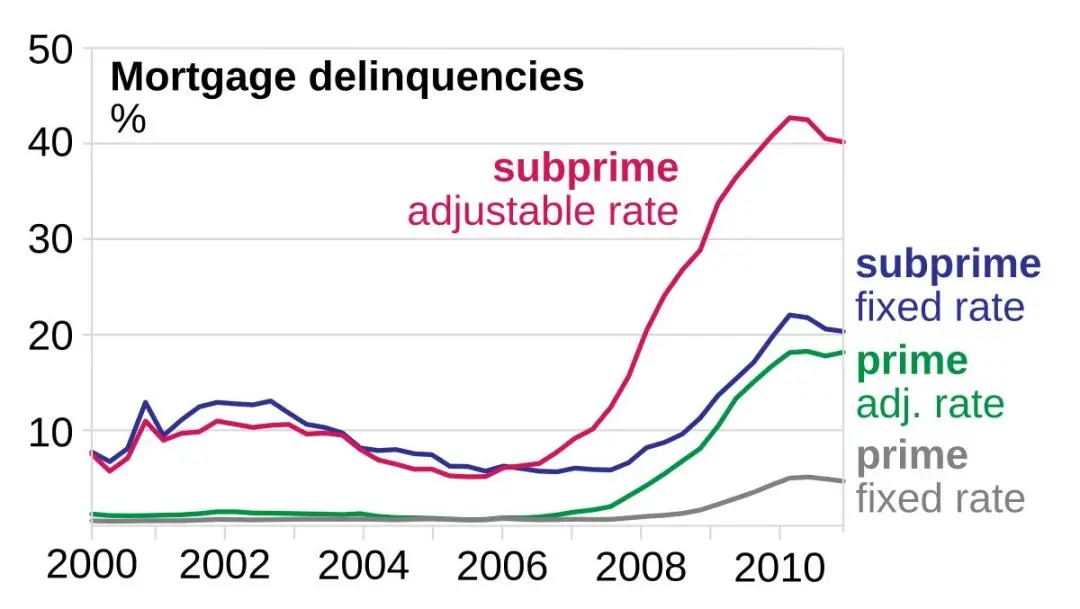

核心資産的本質不同:2008 年核心資産:非生産性的住宅房地産。對於絕大多數房主而言,房産本身並不産生現金流來償還貸款。整個遊戲得以維係,完全依賴於一個脆弱的信念:「房價永遠會上漲」。一旦這個信念被打破,整個信貸鏈條便應聲斷裂。

當前 AI 核心資産:生産性的數據中心與 GPU。數據中心和 GPU 是典型的生産性資産,堪稱「會下金蛋的雞」。它們被建造出來的唯一目的,就是通過提供算力服務來直接賺取現金流。因此,問題的關鍵從「資産價格是否會下跌」轉變為「資産産生現金流的速度,能否快過其融資和運營的成本」。這一根本性的轉變,是將這場潛在危機從「威脅全球銀行體係的係統性風險」降級為「重創科技行業的内部洗牌」的關鍵分野。

借貸主體的信用狀況不同:2008 年借貸方:次級信用個人。引爆危機的火藥桶是那些沒有穩定收入、信用記錄極差的個人借款者,他們從一開始就不具備真正的還債能力。

當前 AI 借貸方:頂級科技公司。如今在 AI 領域進行瘋狂借貸的,主要是像 Amazon、Microsoft 和 Google 這樣的全球最富有、最賺錢的頂級公司。其償債能力遠非當年的次貸借款人可以比擬。

監管環境的時代差異:我們生活在一個「後 2008」的世界。在那場全球危機之後,全球金融監管體係已經被打上了一係列重要的「補丁」。銀行被要求持有更充足的資本以應對潛在風險,且各國央行等監管機構此次更傾向於「睜大眼睛提前介入」,而非像當年那樣後知後覺。

綜合以上三點關鍵差異,我們可以得出一個重要結論:即使 AI 泡沫最終破裂,其結局大概率不會是 2008 年那樣摧毀全球銀行體係的係統性金融危機,而更可能演變成另一場歷史上著名的危機模式:一場科技業的「2000 年互聯網泡沫 2.0」。

綜合前文對 AI 金融結構與 2008 年危機的相似性與差異性分析,我們可以為當前 AI 領域的潛在風險進行更精準的定性與前景預測。結論是:倘若危機真的爆發,其模式將更接近 2000 年的互聯網泡沫破裂,而非 2008 年的全球金融海嘯。

基於此判斷,這場潛在危機的最終結局更可能是一場主要局限在科技行業内部的危機。一旦泡沫破裂,我們可能會看到大量依靠「故事」和債務支撐的 AI 公司倒閉;科技股將經歷慘痛下跌;無數投資者的財富將化為烏有。屆時的「疼痛將是劇烈的」,但大概率「不會把整個世界都拖下水」。其影響之所以相對受限,是因為風險主要集中在股權投資者和科技産業鏈上,而非像 2008 年那樣,通過復雜的金融衍生品滲透到全球銀行體係的資産負債表中,從而避免了係統性的信貸凍結。

在清晰了風險的性質和可能的結局之後,對於身處其中的投資者而言,最關鍵的問題不再是「是否會崩潰」,而是「應如何應對」。

面對一場潛在的行業内部危機,投資者的核心任務不是恐慌性地清倉離場,而是進行理性的風險管理和投資組合優化。現在並非逃離的時刻,而是像一位精明的園丁一樣,審慎修剪投資組合的時候。以下三項具體、可操作的策略,旨在幫助投資者在保持警惕的同時,保護既有成果並為未來佈局。

策略一:審視並分類持有的 AI 股票:

策略二:像銀行一樣思考,為投資組合「購買保險」:

策略三:分散投資,避免將所有雞蛋放在一個籃子裡:

AI 無疑是一場將深刻改變我們所有人的技術革命,這一點毋庸置疑。然而,其目前的發展軌迹卻被一些脆弱的金融結構所支撐。這讓我們站在了一個關鍵的十字路口。真正的問題是,我們是將這個光明的未來,建立在真實創新和穩健財務的基石之上,還是建立在由循環信貸和金融幻覺所堆砌的脆弱沙堡之上?這個問題的答案,不僅將決定這場 AI 盛宴的最終走向,也將在未來幾年裡,深刻影響我們每一個人的財富命運。

總結而言,AI 産業正顯現出由債務驅動的金融脆弱性迹象,其資本運作模式與歷史上的金融泡沫有著令人不安的相似性。這要求我們立即將投資策略的重心從「機會導向」轉向「風險管理優先」。保持警惕,但無需恐慌。當前的首要任務是優化投資組合結構、鎖定已實現的豐厚利潤,並全面提升持倉的品質與抗風險能力。

内容來源:PANews

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)