原文:arndxt

編譯:Yuliya,PANews

在當前市場情緒普遍低迷、方向不明的背景下,本文作者對山寨行情提出了一個大膽而關鍵的論斷:「我們可能正處於下一輪「山寨季」爆發前的最後一個寧靜期。」與普漲行情不同,未來的市場將由ETF、真實收益與機構採用等核心敘事驅動。以下為文章原文,PANews 對此進行了編譯。

我們或許正處在一個關鍵的轉折點 —— 市場周期中那段最磨人的時期。在這個階段,99% 的市場參與者因筋疲力盡或猶豫不決而選擇觀望,唯有那 1% 悄然完成了能影響一生的交易佈局。

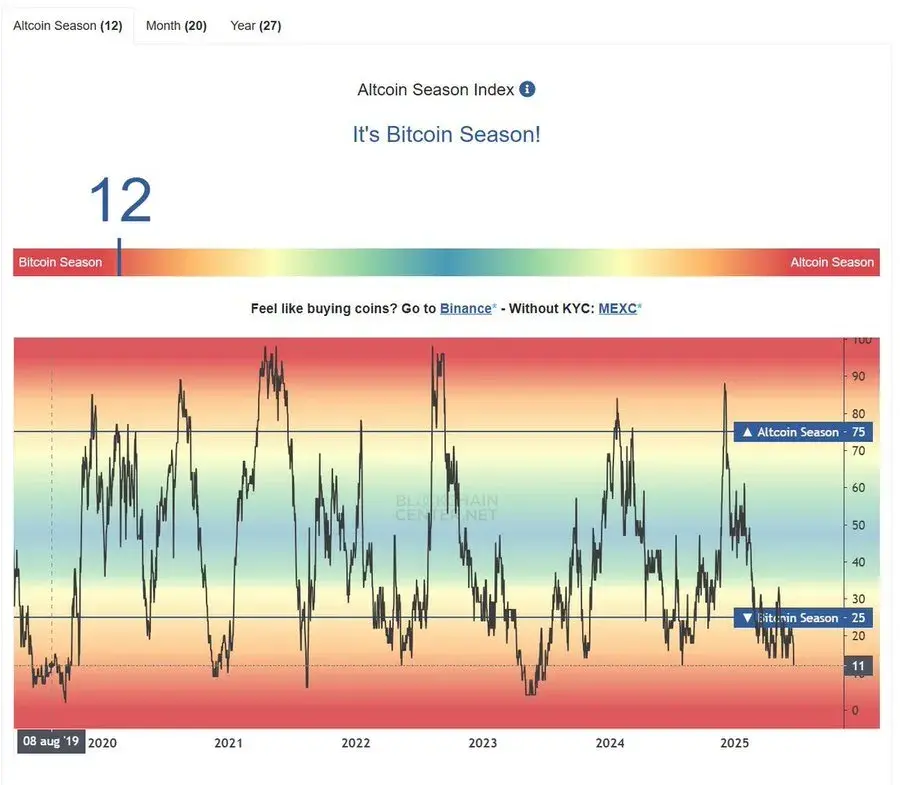

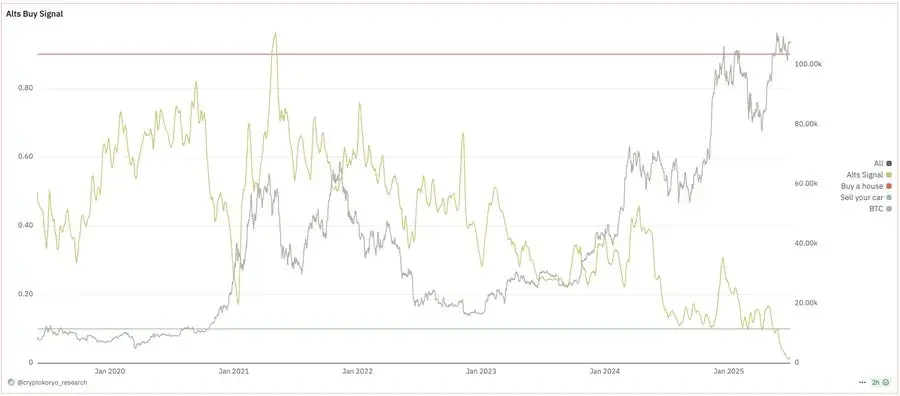

山寨季信號已現

就在上周,比特幣創下歷史最高月度收盤價,但其市場主導率卻開始下滑。同時,鯨魚在一天内悄然吸收了超過 100 萬枚 ETH,約合 30 億美元,而比特幣在交易所的餘額已降至多年低位。

散戶依然觀望,依然持懷疑態度。情緒指標處於低位 —— 這恰恰是提前入場者最理想的市場狀態。

一切,正是在此刻開始醞釀。

當前山寨幣投機指數仍低於 20%,ETH/BTC 對也終於錄得多周來的首根周綫陽綫。Solana ETF 的獲批已是板上釘釘。鏈上資本的輪動已經悄然開始,資金正微妙地流向與市場敘事相符的 DeFi、真實世界資産(RWA)和再質押(Restaking)等領域。

但這不是 2021 年,那種「全員起飛」的行情不會重現。

接下來的行情將更具選擇性,且深度受敘事驅動。資本正在流向真實收益、跨鏈抽象基礎設施、以及具備質押收益機制的ETF結構資産。

如果你一直在默默積累,這就是你的信號。

DeFi 領域的深刻變革

我們正見證 DeFi 邁向「更制度化、更隱形」的階段。一方面,專為機構設計的金融原語,如再質押債券、固定利率自動續期信貸和穩定幣循環金庫等正在蓬勃發展。另一方面,像 Enso 和 Dynamic 這樣的可組合性層正在為普通用戶簡化操作復雜性。

但最終,只有那些超越了「積分遊戲」、整合了真實經濟價值或使用場景的協議,才能持續吸引資本流入。在這背後,真正的贏家將是那些能夠將無縫的跨鏈用戶體驗(UX)、安全的基礎設施以及可預測的、類似現實世界的投資回報完美結合的協議。

以下是 DeFi 領域正在發生的六大趨勢:

1. 穩定幣收益優化與固定收益 DeFi

DeFi 正日益模仿傳統金融,通過將穩定幣轉化為高收益、類固定收益資産來吸引資金。在現貨市場波動加劇的背景下,各協議正將重點轉向資本效率與固定利率結構,以滿足機構與散戶的雙重需求。

但需注意,宣傳中的高收益(15%+)通常需要槓桿、再質押鎖倉或循環策略。在扣除費用、滑點和風險拖累後,真實的淨回報率可能更接近 6-9%。此外,支撐這些循環結構的可組合性雖然提供便利,但同時也增加了連鎖清算與穩定幣脫錨的係統性風險。

2. 跨鏈流動性與用戶體驗一體化

用戶與多鏈流動性互動的方式正發生根本性轉變。跨鏈用戶體驗正在從繁瑣的橋接流程,演變為無感知、基於意圖的存款係統,鏈與鏈之間的界限被有效抽象。

趨勢很明顯:價值捕獲正從 L1 公鏈本身,逐漸向上轉移到那些可組合的基礎設施和消息傳遞層。

3. 再質押與鏈上安全市場

再質押正繼續演變為一個獨立的鏈上安全市場,本質是將再質押 ETH 注入結構化産品,構建出類似公司債或國債的收益機制。

隨著資本逐漸流向 EigenLayer 生態原語,我們正在看到一種全新形態的「再質押收益率曲綫」的雛形:短期債與長期債的價格將根據風險認知、退出流動性及 Slash 風險而定價不同,出現折價或溢價。

但可組合性也帶來了脆弱性。例如零息債券結構意味著本金需鎖定至到期日,任何罰沒事件或驗證器停機都可能嚴重損害本金 —— 即便沒有智能合約漏洞。

4. 數據基礎設施的貨幣化與可編程性

區塊空間不再是瓶頸,數據的延遲和可組合性才是。像 Shelby 和 Dynamic 這樣的項目,旨在為 Web3 開發者提供可貨幣化的實時讀 / 寫基礎設施。

這一趨勢正催生一種新的中間件商業模式:向開發者提供低延遲、鏈無關的數據訪問服務,並按需收費,未來或將引入 AWS 式定價模型與基於延遲的開發者等級體係。

5. 機構信貸基礎設施與 RWA 集成

鏈上借貸正在走向機構化,自動續期的信貸額度、備用的浮動利率以及槓桿化的 RWA 策略正成為焦點。

我們正一步步接近鏈上大宗經紀業務,合規就緒、結構化的固定收益産品將引領新一輪增長。但 RWA 策略需要高保真的預言機和穩健的贖回邏輯。任何鏈下不匹配都可能引發大規模的脫錨或追加保證金風險。

6. 空投經濟與激勵性挖礦

空投依舊是主要的用戶獲取策略,盡管用戶留存數據持續走低。

Spark 的 SNAPS 活動、Aethir 的 Cloud Drop 2.0,以及 KiiChain 的 ORO 測試網活動延續了熟悉的公式:積分、任務係統與遊戲化互動,用以吸引注意力。

然而數據顯示,空投兩周後,只有約 15% 的總價值會留存下來。因此,項目方被迫提供更高的積分倍數(如 LP 可達 30 倍)或綁定額外福利(治理權、提升收益率)以吸引用戶。

像 Cookie.fun 等平台嘗試通過社交或行為驗證來減少女巫攻擊,但挖礦鯨魚依舊通過拆分錢包、多簽結構等方式規避限制。

想要長期流動性的項目必須轉向以留存為導向的激勵機制,例如 veNFT 鎖倉、時間加權獎勵機制或再質押訪問權,而非僅靠投機積分拉新。

宏觀敘事與投資框架

盡管地緣政治的動蕩仍可能猛烈沖擊市場,但結構性的買家正在不斷吸收每一次下跌。山寨幣不會迎來 2021 年那樣的「普漲」行情;相反,那些擁有切實催化劑(如 ETF、真實收入、交易所分發渠道)的敘事,將從純粹的 Meme 投機中吸走注意力。

1. 宏觀背景:與頭條新聞掛鈎的波動性

伊朗與以色列沖突期間,比特幣價格從 10.5 萬美元跌至略低於 9.9 萬美元,這再次證明,2025 年的市場是受頭條新聞驅動的。36 小時内,美國確認打擊伊朗核設施、伊朗議會威脅封鎖霍爾木茲海峽、德黑蘭象徵性地向美軍基地發射導彈,而特朗普迅速斡旋達成停火。整個過程壓縮在一個周末内,BTC 價格迅速下跌後又完全恢復。

市場解讀:隨著橫盤三月後的空頭槓桿積壓,地緣政治恐慌只是催生了流動性搶奪,推動籌碼從不堅定的持有者向長綫賬戶轉移。ETF 持續吸收流通籌碼,每一次宏觀動蕩都加速這場轉移。BTC 目前在 10.7 萬美元左右波動,雖較本輪高點低約 25%,但仍高於彩虹估值模型中「買入」區間(即 9.4 萬美元以下)。

2. 夏季的沉寂,還是起跳前的蓄勢?

雖然季節性統計預示 Q3 市場可能會比較平淡,但兩大結構力量打破了這一趨勢:

ETF 的穩定買盤:2024 年的經驗表明,穩定的 ETF 資金流入創造了一個結構性的底部。一旦礦工抛壓進一步減弱、籌碼繼續流入企業金庫,BTC 一旦放量可能快速推升至 13 萬美元。

美國股市的引領:標普 500 指數在 6 月 27 日創下新高,而比特幣則表現滯後。從歷史上看,這種差距往往在 4 至 8 周内由 BTC 完成修復。若整體風險偏好保持樂觀,加密市場或許只是「落後」而非「失效」。

3. 當前唯一值得關注的山寨敘事:Solana ETF

在一個極度匮乏「下一個大事件」敘事的市場中,Solana 現貨 ETF 成為唯一具有機構級分量的題材。SEC 對四項 ETF 申請(VanEck、21Shares、Canary、Bitwise)的審查窗口於今年 1 月正式開啓,最終裁定最遲將於 9 月出爐。

若未來的 Solana ETF 結構中包括質押獎勵,其角色將從「高 Beta L1 交易標的」轉變為「準收益型數字股權」。這將促使質押相關標的(如 JTO、MNDE)也被納入 ETF 敘事範疇。當前 150 美元以下的 SOL 價格,不再是純投機,而是為「ETF 包裝交易」提前佈局。

4. DeFi 的基本面支撐

盡管 Meme 幣與輪動敘事主導了 X 平台上的話題熱度,但真正有現金流的鏈上協議卻在悄然走強。

Binance 近期上綫的永續合約,如 $BANANAS31、$TUT、$SIREN,呈現出一種「拉高出貨」的交易模式:這些流動性較低的資産通過永續合約被拉升,資金費率快速轉負,營銷人員則將其包裝為「板塊輪動」。實質上,這些交易多數是提取性的——非價值創造型。建議要麼接受其是「龐氏遊戲」並設置清晰的止損止盈點,要麼幹脆完全忽略。

同樣的警示也適用於 Base 鏈上的 Meme 幣(如 $USELESS、$AURA),這些幣種在一天内可能暴漲 10 倍,也可能暴跌 70%。

内容來源:TECHUB NEWS

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)