撰文:fejau

編譯:Block unicorn

我想寫下我一直在思考的一些事情,在一場前所未有的資本流動格局重大轉變中,比特幣會如何表現?我認為一旦減持結束,比特幣將迎來一場精彩的交易機會。在這篇文章中,我將詳細闡述我的思考。讓我們開始吧。

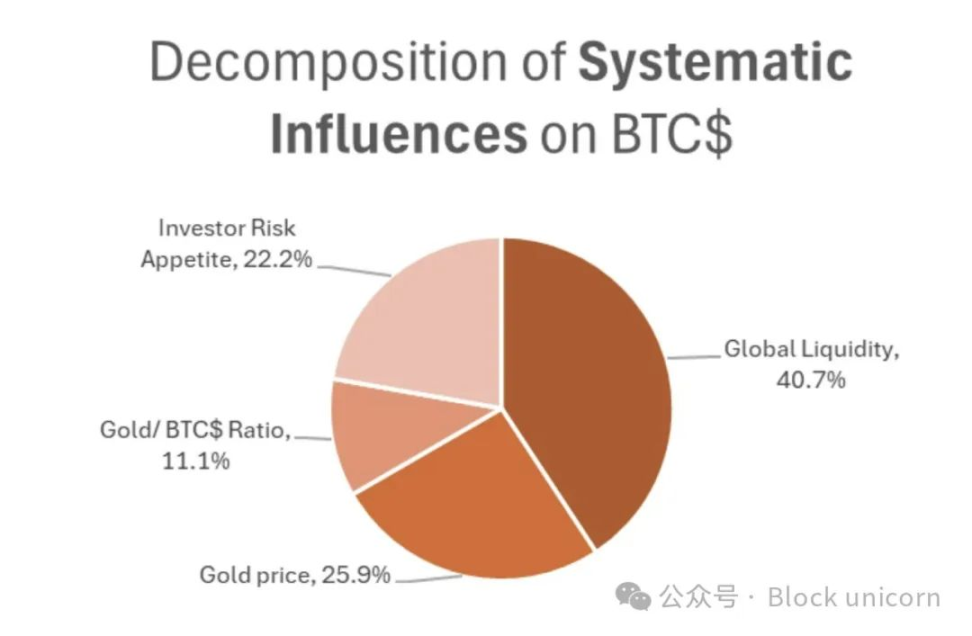

我將借鑒邁克爾·豪威爾(Michael Howell)對比特幣價格歷史驅動因素的研究成果,並以此進一步理解這些相互交織的趨勢在不久的將來可能如何演變。

如上圖所示,比特幣的驅動因素包括:

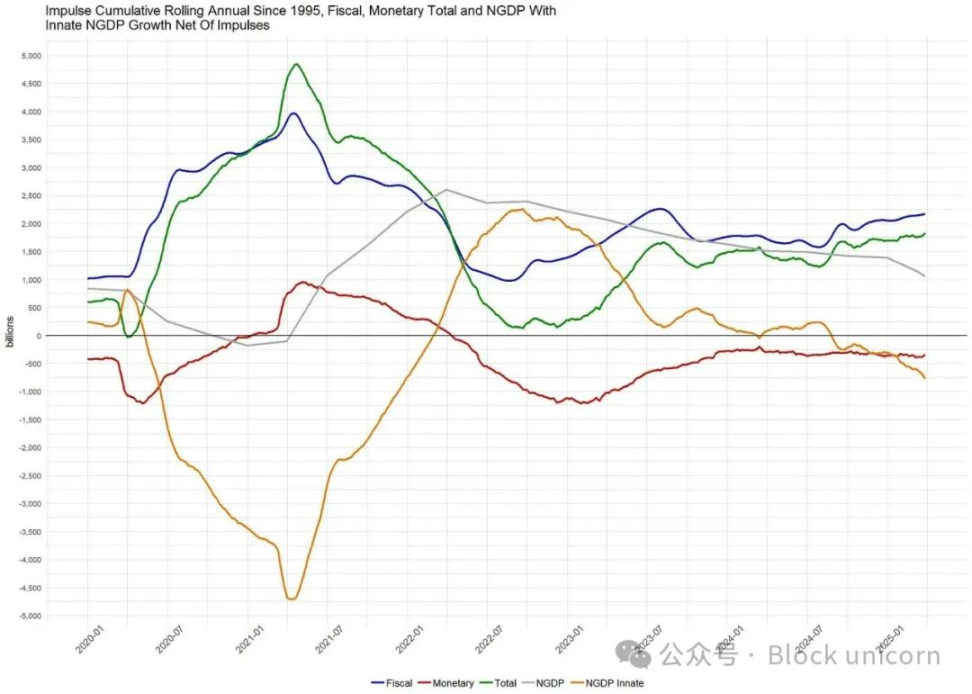

自 2021 年以來,我理解風險偏好、黃金表現和全球流動性的簡單框架是關注財政赤字佔 GDP 的百分比,以便快速了解自 2021 年以來一直主導全球市場的財政刺激。

財政赤字佔 GDP 百分比的提高會機械性地導致更高的通貨膨脹、更高的名義 GDP,從而導致企業營收更高,因為收入是一個名義指標。對於能夠享受規模經濟效益的企業來說,這對它們的盈利增長大有裨益。

在大多數情況下,貨幣政策相對於財政刺激一直處於次要地位,財政刺激是風險資産活動的主導驅動因素。正如 @BickerinBrattle 定期更新的圖表所示,美國的貨幣刺激相對於財政刺激非常低調,以至於我將在本次討論中將其擱置。

如下圖所示,在主要的發達西方國家經濟體中,美國的財政赤字佔 GDP 的百分比明顯高於其他任何國家。

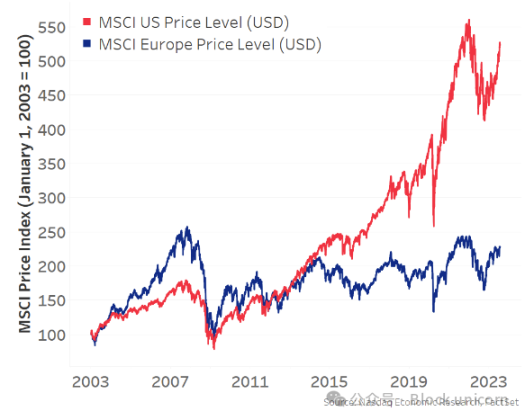

由於美國財政赤字如此之大,經濟增長一直佔據主導地位,並導致美國股市的表現顯著優於其他現代經濟體:

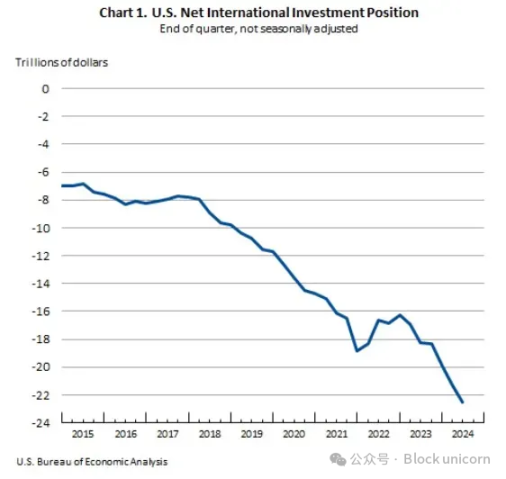

由於這種動態,美國股市一直是風險資産增長、財富效應和全球流動性的主要邊際驅動因素,因此全球資本流向對其最有利的地方:美國。由於這種資本流入美國的動態,加上巨額貿易逆差,導致美國獲得商品,而外國則獲得美元,然後他們將美元再投資於美元計價的資産(例如美國國債和 MAG7),美國已成為全球所有風險偏好的主要驅動因素:

現在,回到邁克爾·豪威爾的著作。風險偏好和全球流動性近十年來主要由美國驅動,而自新冠疫情以來,由於美國的財政赤字遠高於其他國家,這一趨勢進一步加速。

因此,盡管比特幣是一種全球流動性資産(不僅僅是美國),但自 2021 年以來,它與美國股市的正相關性越來越強:

現在,我認為與美國股市的相關性是虛假的。我在這裡使用“僞相關”一詞時,是從統計學角度而言的,因為我認為存在第三個因果變量,它並未在相關性分析中體現出來,但實際上也是驅動因素。我認為,這就是全球流動性,正如我們上文所述,近十年來,全球流動性一直由美國主導。

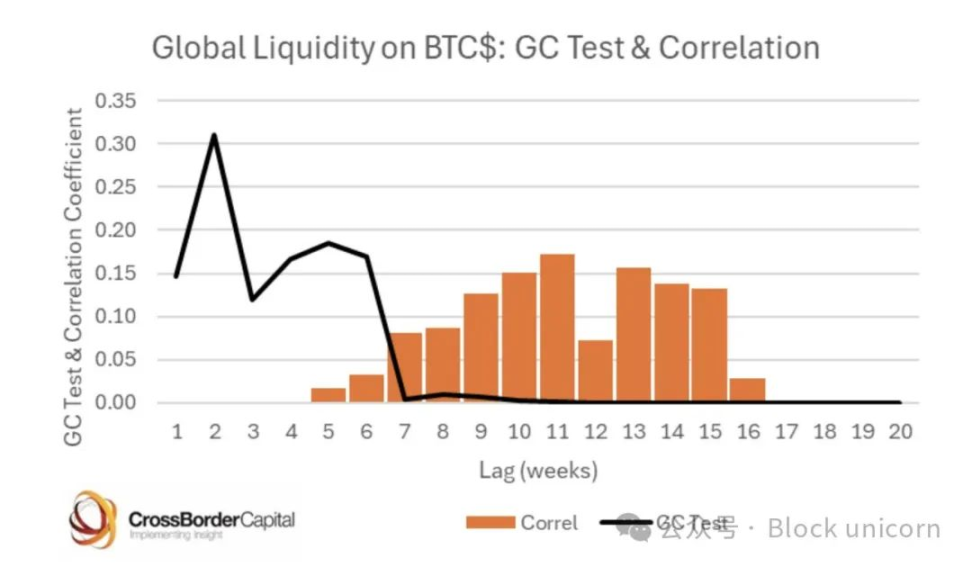

當我們深入研究統計學意義時,我們還必須建立因果關係,而不僅僅是正相關。幸運的是,邁克爾·豪威爾也通過格蘭傑因果檢驗(Granger Causality test)出色地證明了全球流動性與比特幣之間的因果關係:

這一切為我們提供了一個怎樣的基準呢?

比特幣主要受全球流動性驅動,而由於美國一直是全球流動性增長的主要驅動因素,因此出現了一種僞相關。

現在,在過去一個月中,隨著我們都在猜測特朗普貿易政策和全球資本及商品流動重組的目標,一些主導敘事已經浮現。我認為這些敘事包括:

特朗普政府希望降低與其他國家的貿易逆差,這必然意味著流向外國的美元減少,而這些美元不會再投資於美國資産。貿易逆差的減少離不開這一點。

特朗普政府認為外國貨幣被人為壓低,因此美元被人為高估,並希望重新平衡這一局面。簡而言之,美元走弱和外國貨幣走強將導致其他國家利率上升,從而導致資本回流本國以獲取這些利率,這些利率在外匯調整後表現更好,同時也支持國内股市。

特朗普先發制人、先問後答的貿易談判方式正使世界其他國家擺脫(上文所述的)與美國相比微不足道的財政赤字束縛,轉而投資於國防、基礎設施以及一般保護主義政府投資,以增強自我可持續性。無論關稅談判是否緩和,我認為這裡的情況已不可逆轉,各國無論如何都將繼續追求這一目標。

特朗普希望其他國家增加國防開支佔 GDP 的百分比,並為北約支出貢獻更多,因為美國一直承擔了大部分費用。這也將增加財政赤字。

我將擱置對這些想法的個人看法,外面已經有很多相關討論,我只專注於如果這些敘事發展到邏輯盡頭可能帶來的影響:

資本將離開美元計價資産並回流本國。這意味著美國股市相對於世界其他地區的表現將遜色,債券收益率上升,美元走低。

這些資本將回流到一個財政赤字將不再受限的地方,其他現代經濟體將開始大肆支出和印鈔,以資助這些增加的赤字。

隨著美國從全球資本夥伴轉向更保護主義的角色,美元資産持有者將需要提高與這些曾經優質資産相關的風險溢價,並以更大的安全邊際對其進行標記。隨著這種情況的發生,將導致債券收益率上升,外國央行將開始尋求使其資産負債表多樣化,不再僅持有美國國債,而是投資於黃金等其他中性商品。同樣,外國主權財富基金和養老基金也可能追求這種資産組合多樣化。

對這些觀點的反駁是,美國是創新和技術驅動增長的中心,沒有哪個國家能挑戰這一地位。歐洲過於官僚和社會主義,無法像美國那樣追求資本主義。我贊同這個想法,這可能意味著這不是一個多年趨勢,而是一個中期趨勢,因為科技股的估值將限制其一段時間内的上漲空間。

回到本文標題,第一筆交易是出售全球普遍持有的美元資産,以避免正在進行的減持。由於全球普遍持有這些資産,這種減持可能會變得混亂,因為大型基金經理和更具投機性的投資者(例如止損嚴格的多策略對沖基金)會觸及風險限額。當這種情況發生時,我們就會經歷類似追加保證金的日子,所有資産都需要出售以籌集現金。目前,交易的目標是挺過這一過程,最終獲得充足的資金。

然而,當減持塵埃落定後,下一個交易開始——分散投資於更多樣化的投資組合:外國股市、外國債券、黃金、商品,甚至比特幣。

在輪動市場日和非追加保證金日,我們已經開始看到這種動態逐漸成形。美元指數下跌,美國股市表現遜於其他地區股市,黃金飙升,而比特幣的表現卻出人意料地好於傳統的美國科技股。

我相信,隨著這種情況的發生,全球流動性的邊際增長將轉變為與我們習慣的完全相反的動態。世界其他地區將承擔起增加全球流動性的重任,從而提升風險偏好。

當我思考全球貿易戰背景下這種多元化投資的風險時,我擔心過度投資其他國家風險資産會帶來尾部風險,因為這些資産可能面臨一些重大風險,例如這些資産可能受到潛在的惡劣關稅頭條新聞的影響。因此,在這種轉變中,我認為黃金和比特幣可以作為這種轉變中的全球多元化資産。

黃金目前表現極為強勁,每天都在創歷史新高,這反映了這種格局的轉變。然而,盡管比特幣在整個市場格局轉變過程中表現驚人,但其與風險偏好的貝塔相關性迄今為止仍對其表現形成抑制,未能與黃金的優異表現相媲美。

因此,隨著我們走向全球資本再平衡,我相信接下來的交易方向是比特幣。

當我將這一框架與豪威爾的相關性研究相對照時,我可以看到它們如何結合:

美國股市不會受到全球流動性的影響,只會受到財政刺激衡量的流動性以及部分資本流入的影響(但我們剛剛確定,這方面的資金流入可能會停止甚至逆轉)。然而,比特幣是一種全球資産,反映了全球流動性的這一宏觀視角。

隨著這一敘事更加確立,風險配置者繼續重新平衡,我相信風險偏好將由世界其他地區而非美國驅動。

黃金表現再好不過,因此對於與黃金相關的比特幣部分,我們也將其納入考量。

有了這一切,我第一次在觀察金融市場時看到比特幣可能與美國科技股脫鈎的可能性。我知道,這是一個危險的想法,通常標誌著比特幣的局部頂部。不同的是,這一次我們看到了資本流動可能發生有意義的改變,這將使其具有持久性。

因此,對於我這樣一個尋求風險的宏觀交易者來說,比特幣感覺上是迄今為止最幹淨的交易。你無法對比特幣徵收關稅,它不在乎它位於哪個國家 / 地區,它為投資組合提供了高貝塔係數,而沒有與當前美國科技股相關的尾部風險,我不需要對歐盟的整頓持任何看法,它還提供了一個幹淨的全球流動性敞口,而不僅僅是美國流動性。

比特幣正是為這種市場機制而生的。一旦減持塵埃落定,它將成為賽場上跑得最快的馬。加速前進吧。

内容來源:TECHUB NEWS

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)