如果不是因為「大會」開幕,今天的新聞頭條大概率屬於香港首富李嘉誠!

圖:長和系2014年記者會

李嘉誠「旗艦」公司重磅宣佈,擬出售巴拿馬等43個港口權益

香港首富李嘉誠旗下的「旗艦」上市公司,港交所上市代碼為「00001」的長江和記實業有限公司(00001.HK),於2025年3月4日晚發佈涉及重大交易的公告。

長和宣佈,本公司與貝萊德(BlackRock)、Global Infrastructure Partners及Terminal Investment3方組成的財團,就交易之初步基本條款達成原則性協議。交易將涉及本集團出售其 Hutchison Port Holdings S.a r.l.(「HPHS」)全部股份及 Hutchison Port Group Holdings Limited(「HPGHL」)全部股份。

圖:長和公告

HPHS及HPGHL合共持有本集團於和記港口集團之全部80%實際權益,和記港口集團則持有在23個國家43個港口擁有、營運及發展共199個泊位之附屬公司及聯營公司之權益,連同所有和記港口之管理資源、營運業務、貨櫃碼頭系統、信息科技及其他系統,以及其他涉及用於控制和營運有關港口之資產(「出售資產」)。出售資產不包括任何和記港口信託股權,即該信託在香港、深圳和南中國營運之港口,或任何在中國内地之港口。

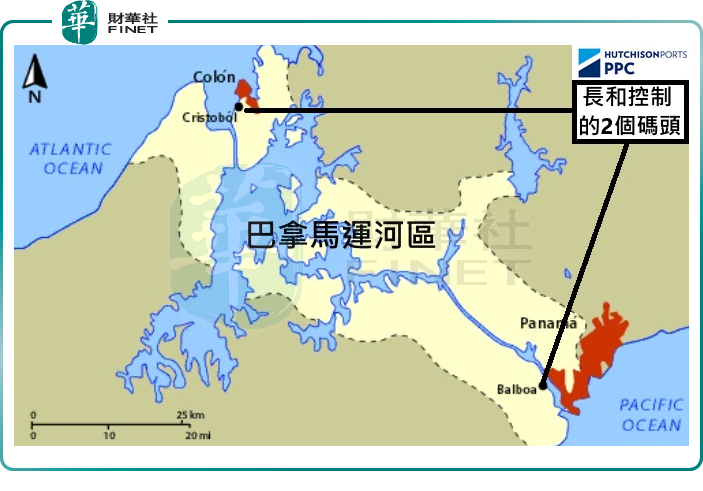

另就貝萊德(BlackRock)財團收購和記港口在Panama Ports Company, S.A.(「PPC」)之90%權益達成原則性協議,PPC擁有並經營位於巴拿馬巴爾博亞及克里斯託瓦爾之港口。

預計可套現近1480億港元,接近長和公告前的市值

巴拿馬運河每年有約12000艘船只通行,根據官方數據,2024財年巴拿馬運河的收入約為50億美元,佔該國GDP的4%。

從市場角度分析,美國是巴拿馬運河最主要的用戶,約佔運河貨運量的74%,其次就是中國,約佔運河貨運量的21%。

巴拿馬運河有5個港口,李嘉誠旗下的長和經營其中2個港口(巴爾博亞及克里斯託瓦爾)。早在1997年香港回歸前夕,李嘉誠旗下的和黃成功拿到以上兩個港口的25年經營權;2021年,在經營權即將到期前夕,和黃再次獲得經營權至2047年。可以看出,此次交易屬於提前轉讓經營權。

圖:港媒

按照出售資產的100%企業價值227.65億美元及假設淨債務50億美元計算,出售資產之權益價值將為177.65億美元及銷售股份權益價值將為142.1億美元。和記公告指,港口集團欠予長和之若幹股東貸款還款後,預期交易將為集團帶來超過190億美元的現金所得款項。

按照匯率換算,190億美元相當於近1480億港元,與長和發佈公告前一日收盤的總市值相當。這意味著,如果交易達成,長和可套現的資金相當於其公告前的市值。

長和聯席董事總經理陸法蘭在聲明中表示:「這項交易是迅速、低調而又具競爭性的過程下進行的成果。過程中我們收到了眾多出價和意向書。因此,此項原則性協議的交易估值極具吸引力,而且非常符合我們股東的最佳利益。」

投資機構普遍認為,本次出售資產對長和的業績影響不大。花旗認為,完成出售估計長和2025年的EBITDA將減少約10%。

交易可以實現多方共赢,長和股價暴漲21.86%

特朗普再次上台之後,巴拿馬運河成為重要棋子,甚至其揚言要「收回」巴拿馬運河。長和陸法蘭表示:「我想強調,這項交易是純商業性質,與近期關於巴拿馬港口的政治新聞完全無關。」

凱基亞洲投資策略部主管溫傑認為,本次交易資產是以22倍的EV/EBITDA出售,估值不算便宜,相信長和並非因為來自美國的壓力而急於將資產出售。

綜合來看,此項交易如果最終完成,對長和、長和的股東及貝萊德組成的財團來說都是赢家。

首先,對長和來說,此項交易能夠套現近1500億港元的巨額現金;對長和股東來說,交易回籠的現金有可能用來給股東分紅。

摩根士丹利稱,以2023年報計算,長和的港口資產值為126億美元,並有40億美元負債,故長和這次出售港口資產的價格較資產價值存在溢價,而長和回籠190億美元現金後,公司會變為淨現金狀態,長和股東可能會獲派特别股息。

里昂表示,本次出售資產預期會令長和2025年資產淨值提高13%;晨星表示,相信公司有能力將大部分交易所得款項派發予股東,估算每股特别股息或逾25元。

長和過往曾有相關動作。長和於2020至2022年出售歐洲電訊鐵塔套現約86億歐元,其中56億歐元用於償還債務,1.4億歐元用於回購。

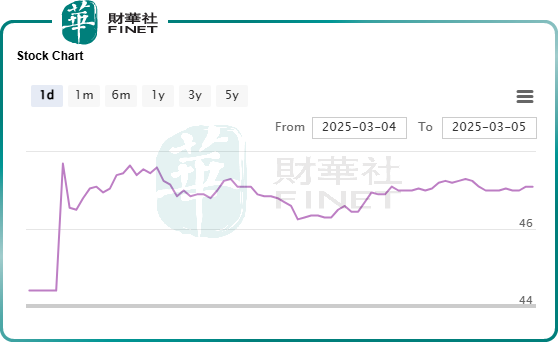

因此,市場資金也比較認可以上觀點,並用真金白銀為此「投下贊成票」。公告次日(3月5日),長和股價暴漲21.86%,成交額暴增至近54億,市值單日上漲約300億。

圖:長和官網

其次,對貝萊德等買家來說,此項交易獲取的港口資產有助於提升自身實力。

此次交易買家中,貝萊德是全球主要的資產管理公司,總部位於美國紐約,客戶遍及100個國家。貝萊德在股票、固定收益、現金管理、另類投資、不動產咨詢策略等領域中,合計管理資產總值約為8.59兆美元。

買家之一的Global Infrastructure Partners則是一家基建投資基金公司,管理逾1000億美元資產,其私募股權投資業務遍佈能源、運輸、水源和廢物等領域。另一個買家Terminal Investment Limited是全球航運巨企地中海航運(MSC)旗下的貨櫃碼頭營運商。

此次如果能夠收購長和轉讓的港口資產,那麽有利於進一步提升貝萊德、Global Infrastructure Partners、Terminal Investment Limited的資產實力及影響力。

總之,本次交易不排除是因政治壓力,但更可能是李嘉誠的又一次順水推舟。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)