經過英偉達 Blackwell 延遲、巨頭驚嚇、就業滑坡、日元加息等一係列事故後,市場再仔細回看,美國經濟有它自身的運轉慣性,不是 「上一秒萬裡晴空,下一秒狂風暴雨」。

海豚君在上次的策略周報《美股連爆 「鬼故事」,下殺無底綫?》中也說過,7 月的就業和失業數據因為有天氣擾動,不需要過分較真。而美股的調整更像是持續上漲的背景下,各種 「鬼故事」 放在一起的借機殺估值,殺完之後大概率只要經濟形式不急轉直下,而是走軟著陸的路徑,那麼降息的啓動下,美股風險反而轉小了。

而 7 月後續的經濟數據,無論是物價、社零都在指向經濟的軟著陸,而不是衰退:

一、消費火車頭:是放緩,不是塌方

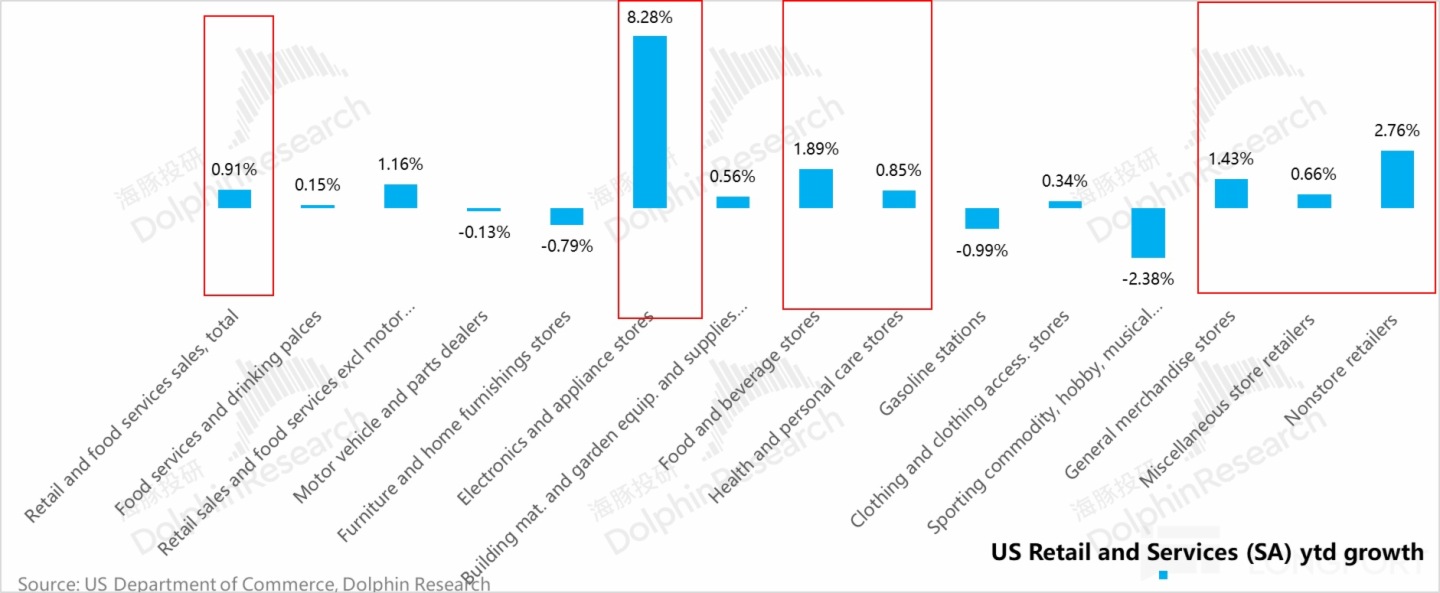

美國 6 月社零出來時,季調後月環比總數是負增長,一些人不看細分結構,就直呼美國的消費火車頭歇菜了。結果 7 月就被打臉了,因為在社零中佔比第一大類且月波動過山車的汽車與零部件零售環比增長又大幅度拉回來了。

不僅如此,其他可選消費如 3C、電器、建材、園藝,甚至這幾個月持續低迷的餐飲都開始回歸了。必選消費如食品飲料、醫療健康、日用品等這個月的增速也都在加速回歸。

而如果平滑掉月份波動,看年初至今的變化,還是非常明顯地呈現出剛需有韌性,而可選如汽車、家具家居、運動愛好普遍較差,而餐飲逐步走弱的趨勢的消費增長放緩趨勢,而不是閃崩或塌方的狀態。

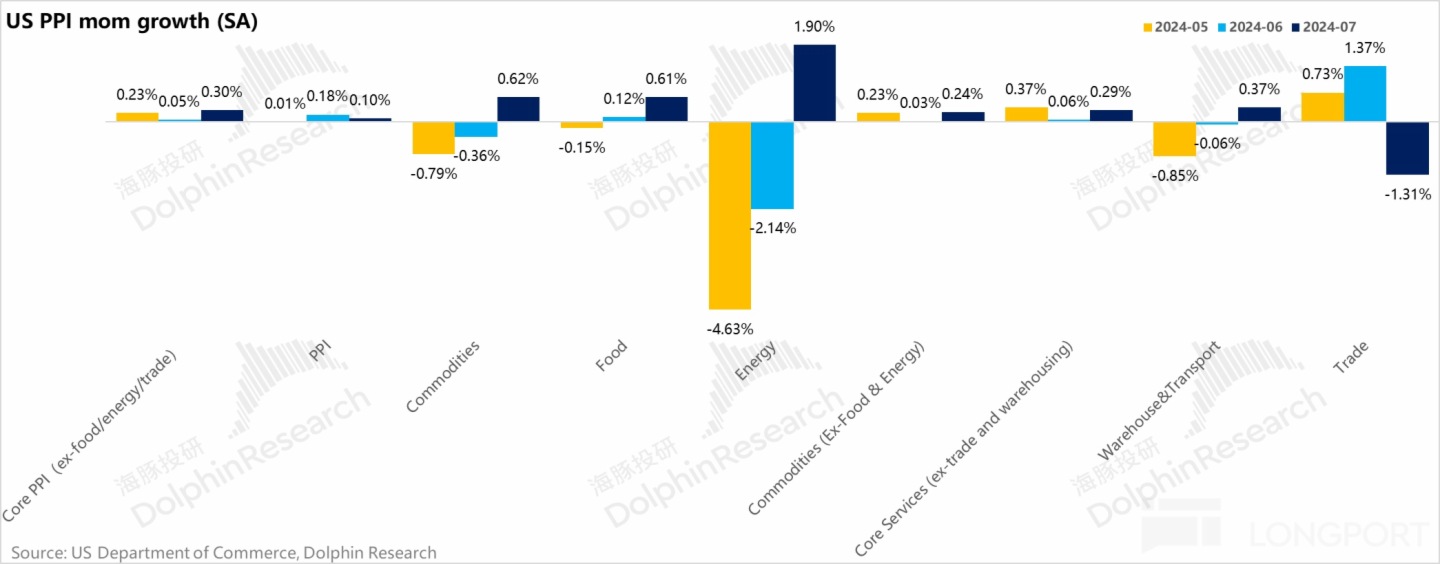

二、又來一個月的通脹 「好消息」

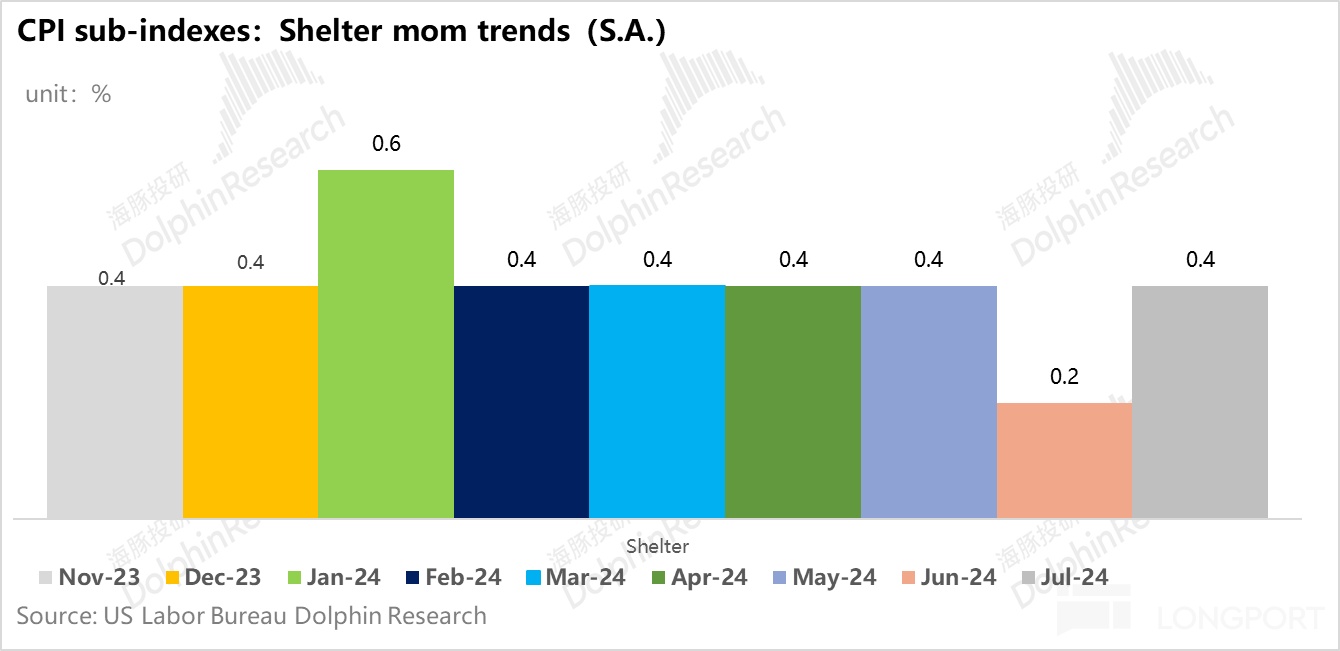

6 月的數據讓人擔心打通脹是否打過頭了,而 7 月隨著居住成本物價再次回歸到了 0.4% 的月環比,並推動核心 CPI 從 0.06% 回升到了 0.17% 的安全範圍内——連續三個月的 0.2% 核心物價月環比增長,應該給了美聯儲足夠的信心去降息了。

尤其是這波 CPI 的回落看起來似乎更具持續性:除了食品和能源兩大高波動類目也已洩通脹、商品物價持續負增長看起來更似通縮的情況下,核心服務(不含居住成本)也在明顯回落。比如說,比較關鍵的醫療物價和交通物價最近三個月似乎都在環比回落的趨勢上。

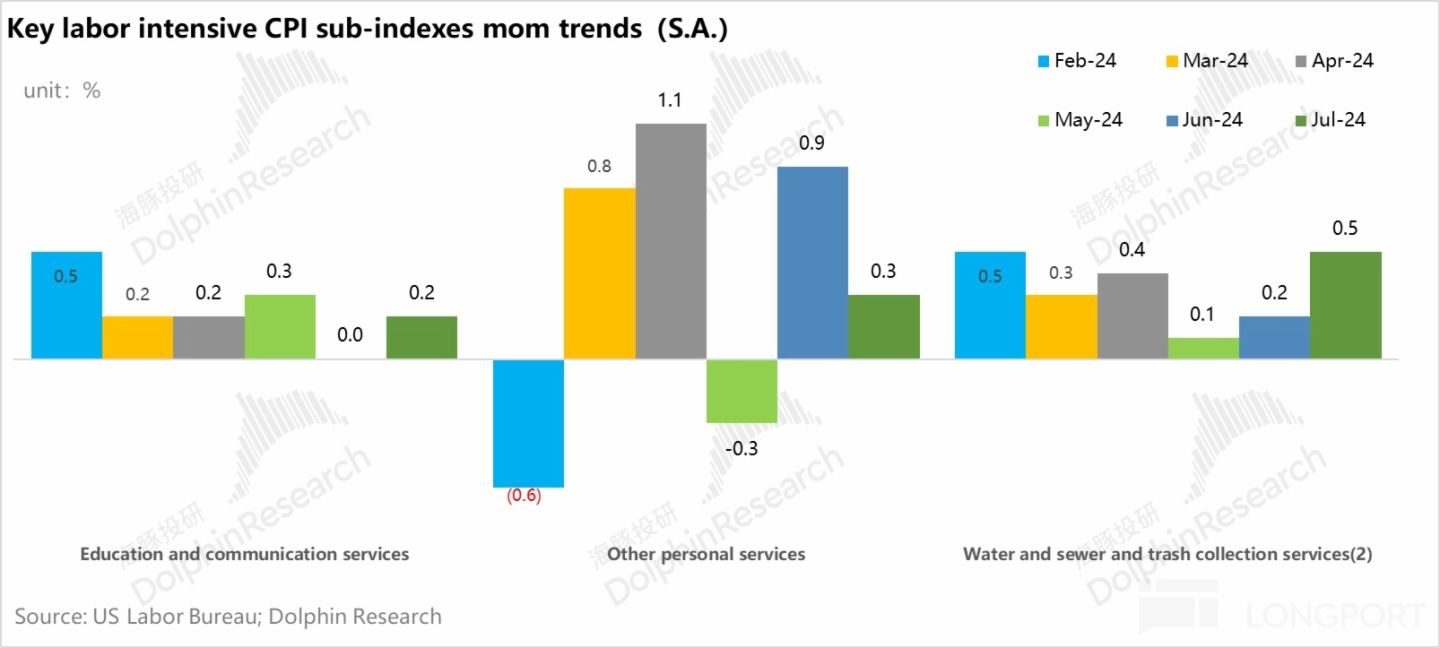

而這裡相對不確定的,在海豚君看來,仍然是 「人力成本」 含量較重的一些物價板塊,比如說教育、其他個人服務、垃圾清運等。

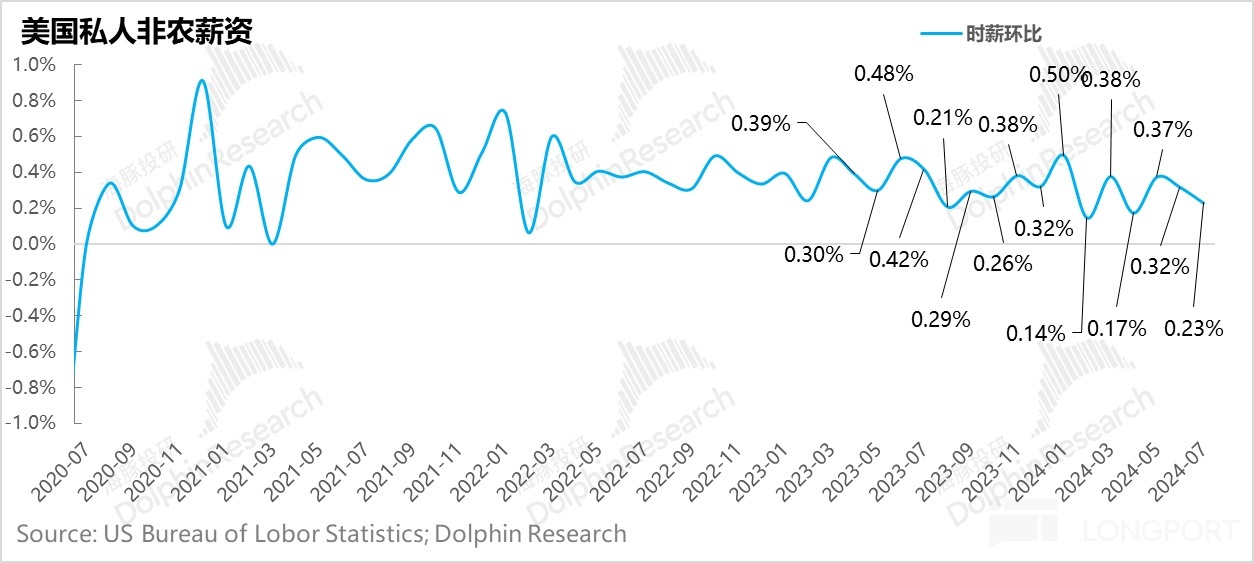

但是在目前勞動力供應新增速度較快、失業率逐步走升的情況下,薪資增速也在回歸到逐步可控的範圍内,7 月名義薪資增長也就 0.2%,也在月增長的安全區域内。

而整個 7 月的通脹數據放在一起,還是恰到好處的指向了接下來美國經濟更像是軟著陸的路徑,而不是直接的衰退。

同時,再結合海豚君此次財報季所覆蓋的各類交易類平台,無論是亞馬遜的收入指引,Airbnb 的當季業績和指引,甚至於 Uber 中所隱含的北美地區訂單走弱,其實都在印證消費和經濟增長在逐步走弱,但這些走弱在健康的居民資産負債表支撐下,更像是一個緩慢而自然的過程,而不是疾風暴雨的突然而至。

從微觀實體上感受到的,也是美國經濟 「軟著陸」,而不是不著陸,或者是硬著陸。

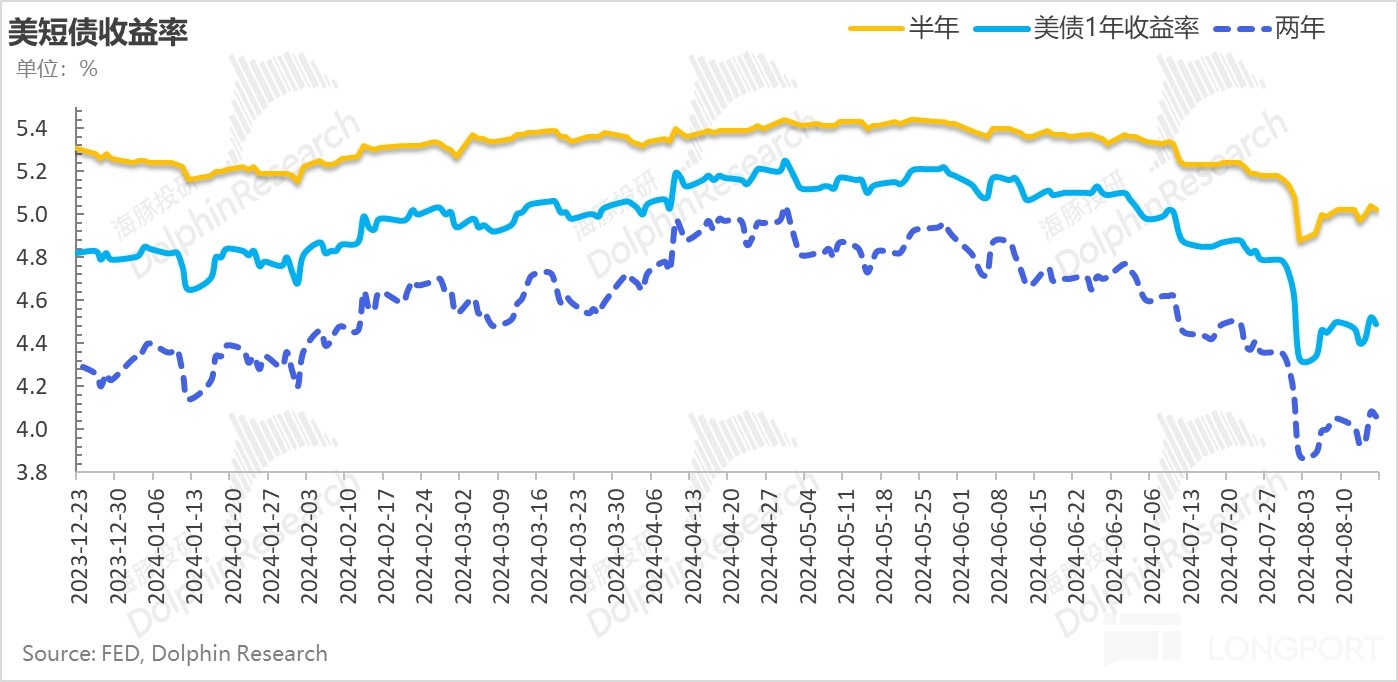

三、大調之後,中、美股各自機會如何?

而在軟著陸路徑下,分子端 EPS 的增速是放緩的,但分母的無風險利率預期在洩通脹和降息預期下同樣下行。而經過近期的社零和物價數據之後,市場小幅上修了降息預期,目前降息預期是年内兩到三次,也在基本合理的預期之内,一定程度上至少今年年内的降息也被充分交易,之前樂觀預期下的高估值也有所收斂。

這種情況下,海豚君更願意去尋找對折現係數敏感度相對較高,且分子端放緩速度又相對緩慢的剛需性資産,或者是有海外增量,或者是海外市場可以彌補北美業務放緩,對沖美元下行對自身業務帶來的負面影響。

除了我們所熟悉的科技七巨頭都有佔比接近 50% 上下的海外業務來對沖美元走弱的匯率損失之外,一些質地更好的垂類小巨頭,比如說此次財報季中表現優異的 Uber,有海外業務,且海外業務成長性還不錯,除了對沖掉北美業務的走弱,還把整體業務的成長性拉了起來,而且目前的投入看起來也不像美股巨頭們那麼大。

而中概在此次美股的降息預期交易中,受益並不明顯,但海豚君認為,接下來美元降息啓動之後,可以小幅打開人民幣的降息空間,從而有助於緩解當下實際借貸成本太高,從而有助於緩解經濟太弱的預期。

再加上下半年,政府財政開支力度有希望跟上來,在經濟不進一步下滑,而財報季利空逐步釋放的情況下,中概借助外圍的美元降息,短期反而可能有回血的機會。

這種情況下,海豚君把之前砍掉的倉位開始陸續加回來。

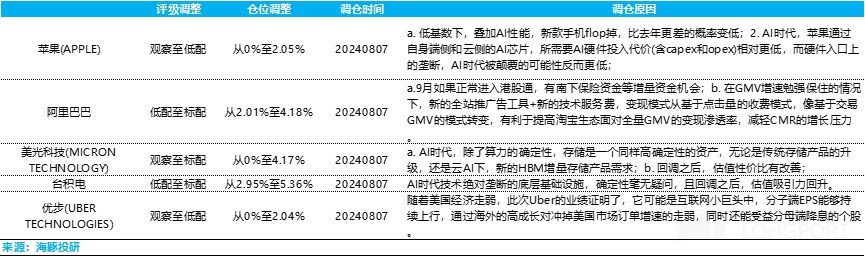

四、組合調倉與收益

隨著美股財報季結束,由日元加息為導火索引發的美股殺估值告一段落,海豚君把 7 月砍掉的倉位,基於個股業績的確定性和向上彈性,小幅加倉了一部分。

海豚君基於財報季的表現,和業績路徑的確定性,以及估值性價比,還是優先選擇了 AI 中的高端晶圓制造和閃存賽道,而對於英偉達,海豚君恐高,且波動性太大,海豚君還是以觀察為主。

科技巨頭中只謹慎的選擇了蘋果,海豚君認為它是屬於硬件修復確定性比較強,而且 AI 時代投入代價相對較低,但結果的確定性又相對較高的。

首批挑出的個股,以及加倉原因如下:

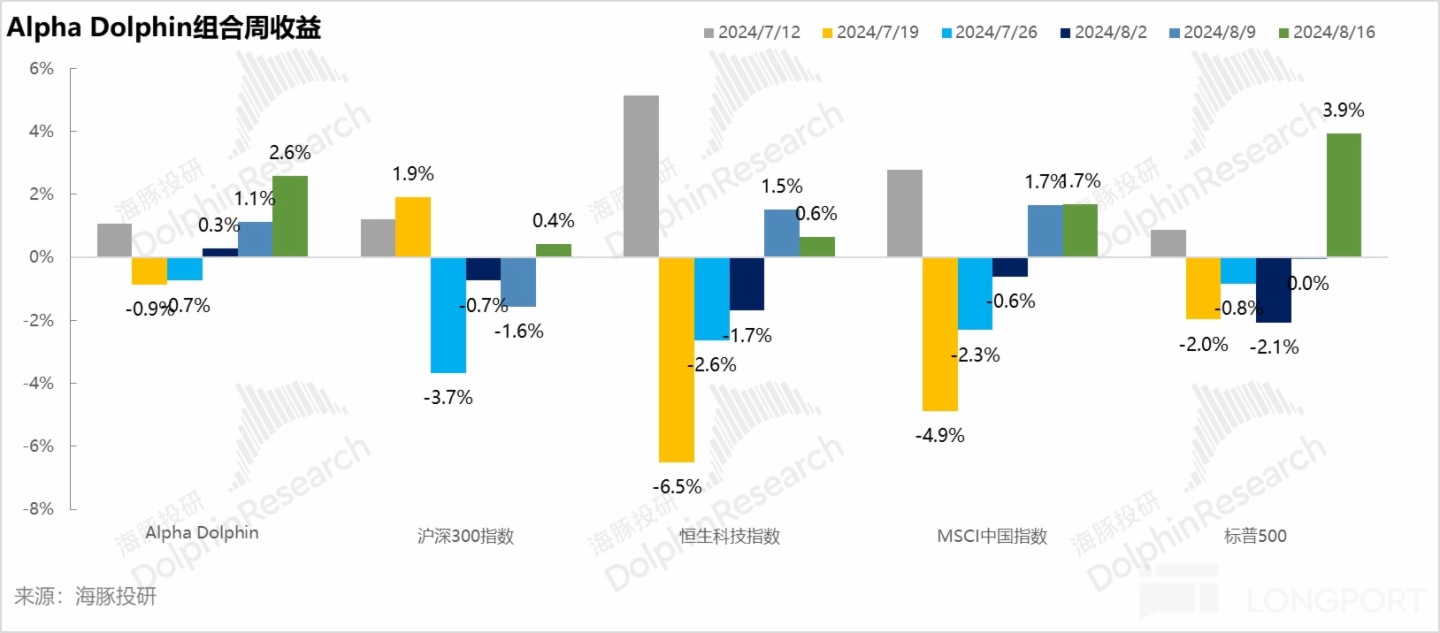

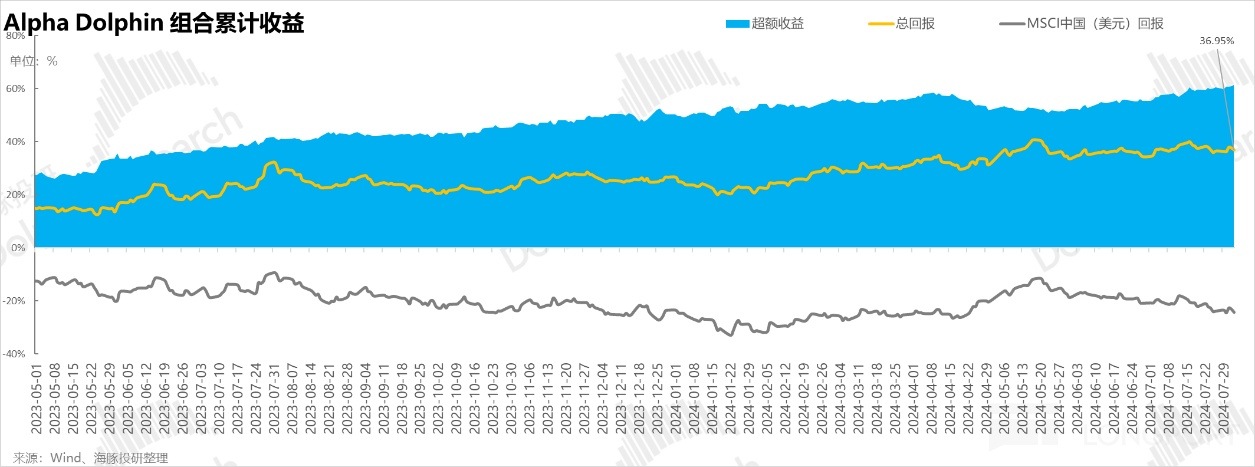

上周結束,組合收益上行 2.6%, 跑贏中國資産指數——MSCI 中國(+1.7%)、恒生科技指數(+0.6%)以及滬深 300(+0.4%),但跑輸標普 500(+3.9%)。

自組合開始測試到上周末,組合絕對收益是 42%,與 MSCI 中國相比的超額收益是 64%。從資産淨值角度來看,海豚君初始虛擬資産 1 億美金,目前回升到 1.44 億美金。

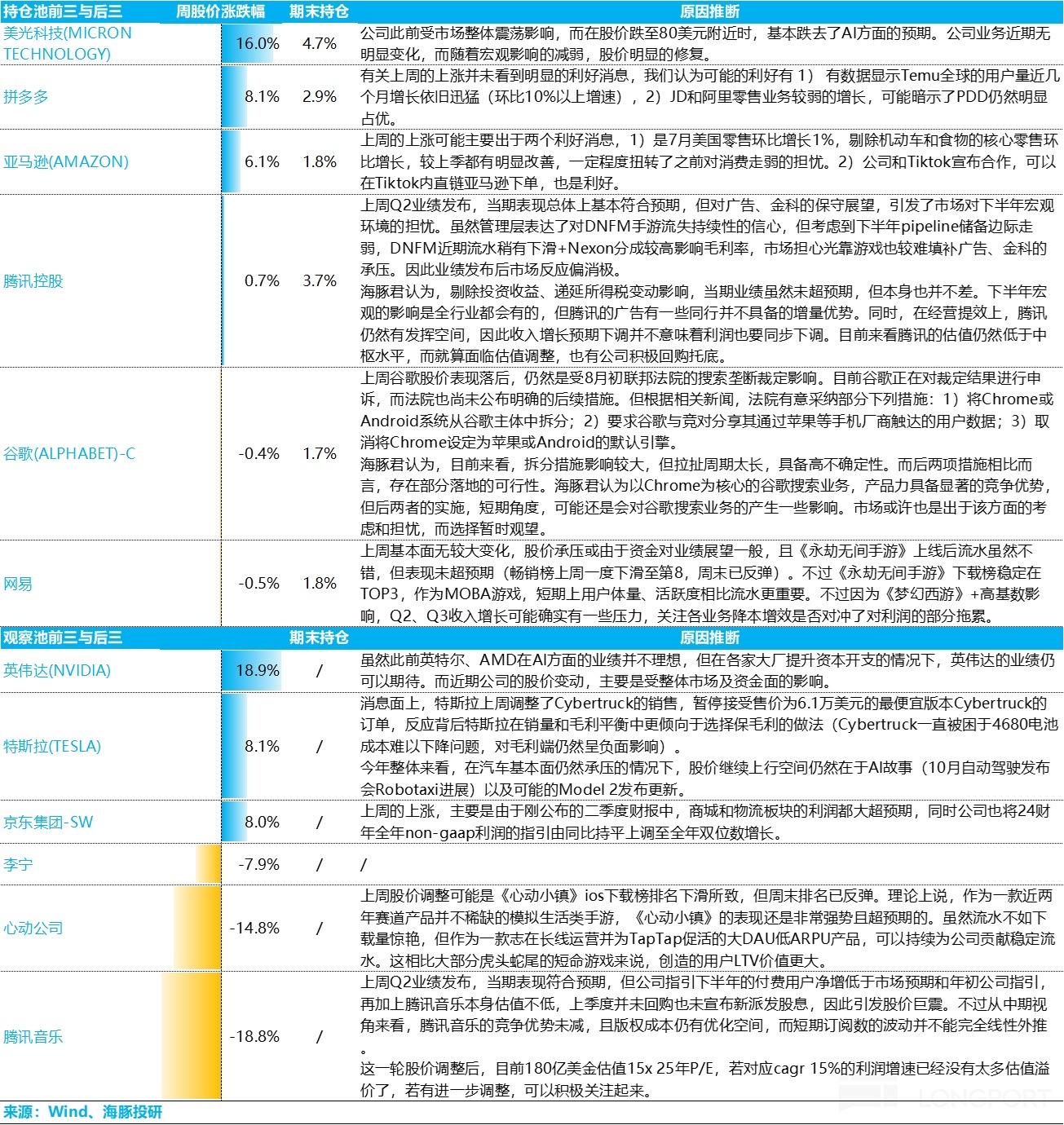

五、個股盈虧貢獻

日元加息風險平息,財報季雷聲結束,而經過近期的 CPI 和社零數據,美國經濟看起來還是走在軟著陸的道路上,美股交易回歸正常,而軟著陸的降息預期 + 美元走弱,仍然是有益於海外業務佔比較高的公司,交易再次回歸到科技巨頭上。

上周海豚君所所關注的股票池漲跌幅較大的個股,海豚君解釋如下:

六、組合資産分佈

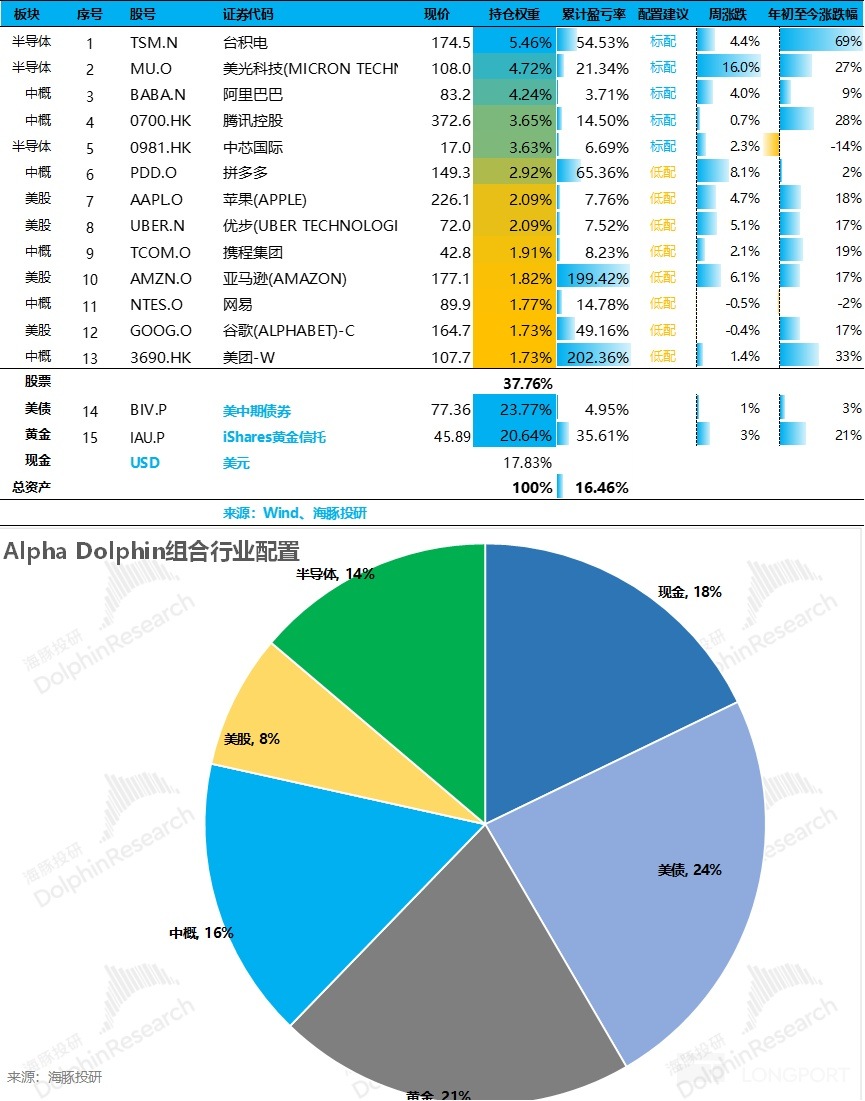

Alpha Dolphin 虛擬組合共計持倉 13 只個股與權益型 ETF,其中標配 5 只,8 只權益資産為低配。其餘分佈在了黃金、美債和美元現金上。截至上周末,Alpha Dolphin 資産配置分配和權益資産持倉權重如下:

七、本周重點事件:

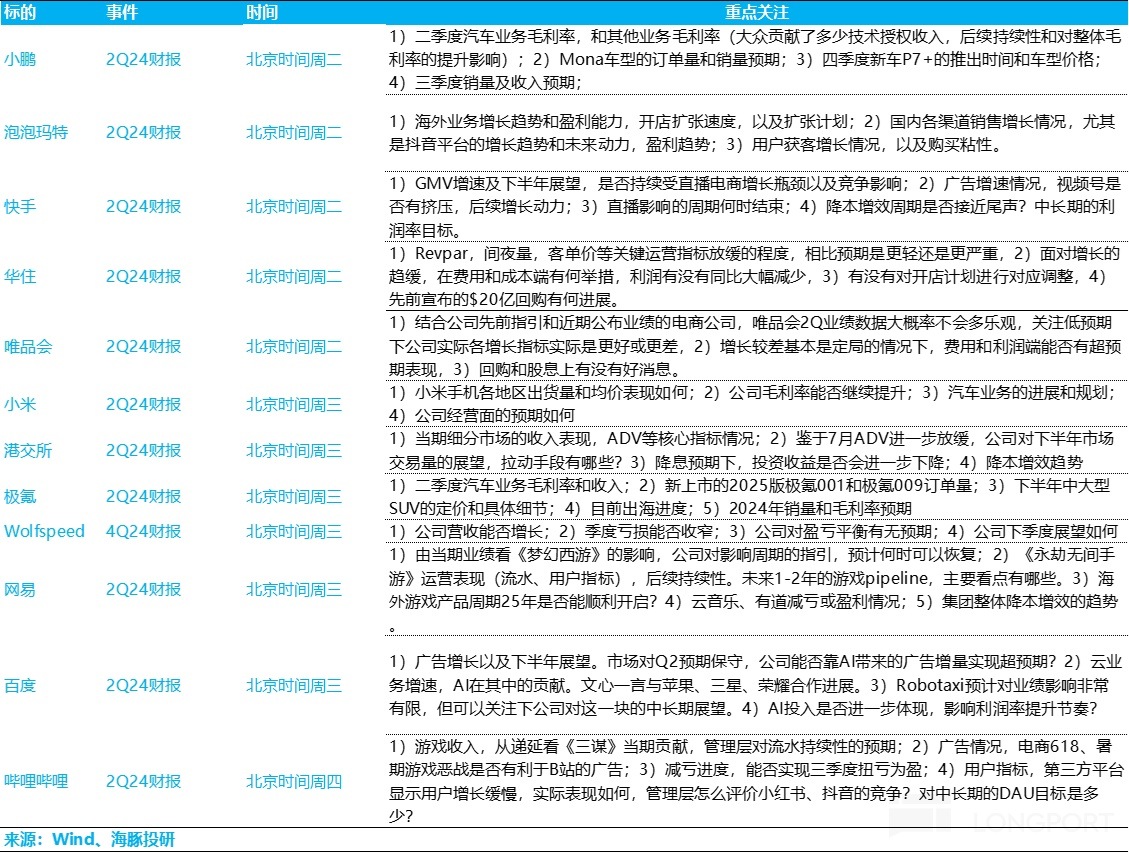

美股財報季徹底結束,而中概中阿裡、騰訊也也已經放榜(or 放雷)。本周中國資産進入垂類小巨頭們的放榜時刻。其中用海外市場活出新天地的跑跑瑪特、用新遊吊回一綫生機的 B 站、用汽車開辟出第二戰綫的小米,可以重點關注一下。

其他如快手、百度、華住、唯品等,只要不暴雷,就謝天謝地了。新能車行業上的小鵬、極氪,還是觀察為主,來嘗試理解下半年競爭的惡劣程度。

對於這些公司的關注重點,海豚君梳理如下:

屆時,海豚君會第一時間在 LongPort 站内發佈業績速讀、深度解讀、關鍵數據的拆分更新,以及電話會紀要,請備好 APP,設置好提醒,第一時間獲得海豚君的業績季分析,海豚投研網頁鏈接請點擊此處(here)。

<正文完>

本文的風險披露與聲明:海豚投研免責聲明及一般披露

近期海豚投研組合周報的文章請參考:

《美股連爆 「鬼故事」,下殺無底綫?》

《經濟、消費都挺好,美聯儲真會 9 月降息、連降三次?》

《美國 「燦爛」 小盤股有經濟基本面滋潤嗎?》

《美股軟著陸=巨頭硬控 + 小散四散? 》

《美國消費火車頭洩了,還能交易軟著陸嗎?》

《洩氣的社零、軟著陸的經濟,會拖累中國資産?》

《美國財政花錢 「不把門」,交易降息還得留心眼》

《美股降息預期殺出 「回馬槍」,這次靠譜嗎?》

《港股突然變臉,是逃是接?》

《美國經濟 「金融化」,耶倫、鮑威爾成美股門神?》

《美股中概同時回調,誰是機會?》

《美國的 2024,不是軟著陸還是不著陸》

《能賺更能花,美國居民消費為何這麼猛》

《指望美股大調上車?希望不大》

《美國通脹低燒不退,中概還能追漲嗎?》

《不敢追漲科技七姐妹?中概意外沾光了》

《企業接力居民撐經濟,美國降息不會快》

《巨頭滯漲,中概揚眉,回光返照還是風格切換》

《2024 年,美國 經濟不著陸?》

《又到關鍵時刻!鮑威爾會給敗家的耶倫兜底嗎?》

《又見泥沙齊下,還有多少信仰能夠經受考驗?》

《刹不住的赤字,撐起美股體面》

《2024 美國:經濟好、降息快?想太美了,會吃虧》

《2023 年美國自殺式重生》

《高息澆不滅消費,美國是真旺,還是虛火?》

《美聯儲緊縮下半場,股債一個都逃不過!》

《這樣最接地氣,海豚投資組合開跑了》

内容來源:長橋海豚投研

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)