作者:a16z

編譯:Felix, PANews

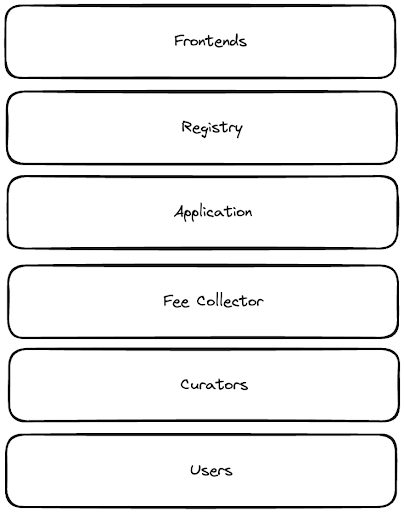

對於基礎設施代幣(如L1或L2),其經濟模型已經得到充分的開發和理解,根源在於對區塊空間的供需關係。但對於應用代幣(在區塊鏈上部署服務的智能合約協議)而言,經濟模型仍在完善中。

應用代幣的業務模型應該像其底層軟件一樣富有表現力。為此,本文引入了應用代幣的現金流概念。這種方法使應用程序能夠創建寬松、靈活的模型,用戶可以選擇如何為他們提供的價值獲得獎勵。這種方法能在不同司法管轄區的監管要求的合法活動中産生費用,從而鼓勵更大程度的合規。此外,可以在鼓勵最小化治理的同時最大化協議的價值。

本文所分享的原則適用於所有Web3應用程序——從DeFi到去中心化的社交應用程序、DePIN網絡,以及介於兩者之間的任何應用。

基礎設施代幣受制於内在的供需關係:隨著需求的增加,供應減少,市場也會相應調整。以太坊改進提案 1559 (EIP-1559) 加速了許多基礎設施代幣的這種原生經濟基礎,該提案實施了一項針對所有以太坊交易的銷毀機制。盡管有零星嘗試購買和銷毀的模型,但應用代幣並沒有與 EIP-1559 類似的模型。

應用程序是區塊空間的用戶,而不是提供者,因此它們不能依賴於使用其區塊空間的其他人那裡收取gas費。這就是為什麼他們需要開發自己的經濟模型。

這裡也存在一些法律挑戰:由於典型區塊鏈交易的通用性質及其使用的編程機制,基礎設施代幣經濟模型更不受法律風險的影響。但對於應用代幣經濟模型,所涉及的應用程序可能依賴於監管活動,並可能需要治理代幣持有者的中介——這使得經濟更加復雜。例如,一個促進衍生品交易的去中心化交易所(在美國是一項受到嚴格監管的活動)與以太坊等完全不同。

這些内外挑戰意味著應用代幣需要不同的經濟模型。考慮到這一點,本文提出了一種可能的解決方案:一種設計協議的方法,可在最大化協議收入、激勵監管合規性並納入治理最小化的同時,補償應用程序代幣持有者的服務。目標很簡單:通過現金流為應用代幣提供許多基礎設施代幣已經具備的同樣的經濟基礎。

解決方案側重於解決應用代幣面臨的三個問題:

應用代幣通常具有治理權,而DAO的存在可能會帶來基礎設施代幣不會面臨的不確定性。對於在美國有重大業務的DAO,如果DAO控制協議收入或充當協議經濟活動的中介並使此類活動程序化,則可能會出現風險。為了避免這些風險,項目可以通過最小化治理來消除DAO的控制權。對於無法做到這一點的DAO,懷俄明州新成立的去中心化非法人非營利組織協會 (DUNA) 提供了一個去中心化的法律實體,可以幫助減輕這些風險並遵守適用的稅法。

應用程序必須謹慎設計向代幣持有者分配價值的機制。根據美國證券法,將投票權和經濟權結合起來可能會引起擔憂,尤其是像按比例分配和代幣買入並銷毀這樣的簡單直接的機制。這些機制看起來類似於股息和股票回購,並且可能會削弱代幣應該受到與股票不同的監管框架的論點。

項目應該探索利益相關者的模式——以有利於項目的方式獎勵代幣持有者的貢獻。許多項目都在鼓勵積極參與,包括運營前端(Liquity)、參與協議(Goldfinch)和作為安全模塊的一部分質押抵押品(如Aave)。這裡的設計空間是開放的 ,但一個好的起點是規劃項目中的所有利益相關者,確定應該鼓勵他們每個人採取哪些行為,並決定協議可以通過這種激勵創造什麼樣的總體價值。

為簡單起見,在本文將假設一個簡單的補償模型,獎勵代幣持有者參與治理。

在為代幣持有者設計價值增值機制時,促進受監管活動的應用程序也必須謹慎。如果此類機制從不符合適用法律的前端或API中獲得價值,代幣持有者可能會從非法活動中獲利。

針對此問題提出的大多數解決方案都集中在將價值增值限制在美國允許的活動中——例如,僅對涉及某些資産的流動性池收取協議費用。這使項目受到監管方法的影響,並破壞了全球自主軟件協議的價值主張。它還直接破壞了最小化治理的努力。對於DAO來說,從監管合規角度確定哪種費用策略有效並不適宜。

在理想情況下,項目將能夠在任何允許此類活動的司法管轄區收取費用,而不必依賴DAO來確定什麼是允許的。解決方案不是要求在協議層面遵守法規,而是確保只有在前端或産生這些費用的API遵守了前端所在地區的適用法律和法規的情況下,協議産生的費用才會被傳遞。如果美國禁止對應用程序促成的某種交易收取費用,那麼即使這種活動在世界上其他國家都是允許的,也可能使該應用代幣的經濟價值降至零。在費用累積和分配方面的靈活性最終等於在監管壓力面前的彈性。

費用的可追溯性對於在不引入審查風險或協議被許可的情況下解決不合規前端産生的潛在風險至關重要。有了可追溯性,應用程序可以確保代幣持有者獲得的任何費用僅來自代幣持有者管轄範圍内合法合規的前端。如果費用無法追蹤,就無法保護代幣持有者免受不合規前端累積價值的影響,這可能會使代幣持有者面臨風險。

為了使費用可追溯,協議可以通過兩個步驟設計:

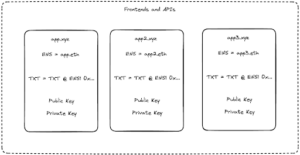

費用可追溯性需要從域到公鑰/私鑰對的一對一映射。如果沒有這種映射,惡意前端可能會僞造交易並假裝是從誠實的域提交的。密碼學允許「注冊」前端,不可變地記錄域到公鑰的映射,證明域實際上控制該公鑰,並使用所述私鑰簽署交易。這使我們能夠將交易(從而將費用)歸為給定域。

一旦費用來源可追溯,協議就可以確定如何分配這些費用,以使代幣持有者免於從非法交易中收取費用,而且也不會增加DAO的去中心化治理負擔。為了幫助說明這一點,我們可以考慮應用代幣質押的各種可能設計,從每個前端一個質押池到所有前端共用一個質押池。

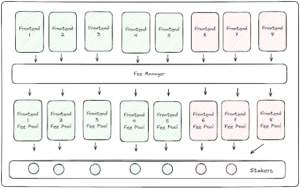

在其最簡單的構造中,每個前端的費用都可以路由到單獨的特定於前端的質押模塊。通過選擇質押到哪個前端,代幣持有者將能夠決定其收取哪些費用,並避免任何使自己陷入法律風險的費用。例如,代幣持有者可以僅質押到與已獲得歐洲所有監管部門批準的前端相關的模塊。雖然這種設計聽起來很簡單,但實際上相當復雜。50 個不同的前端可能有 50 個質押池,費用的稀釋可能會對代幣價值産生不利影響。

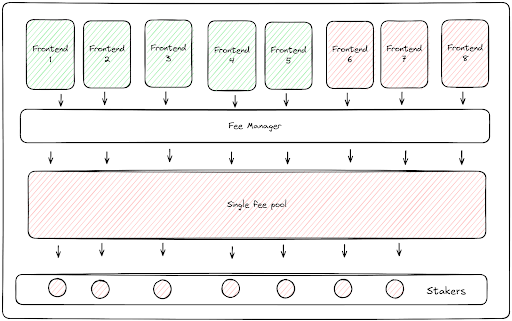

另一方面,每個前端的費用可以集中在一起——但這違背了費用可追溯性的目的。如果所有費用都集中在一起,就無法區分合規前端和不合規前端的費用。代幣持有者將被迫在不收取任何費用和將資金池中持有股份之間做出選擇,在這個池子裡,他們將從其管轄範圍内不合規前端的非法活動中獲益——這種選擇可能會阻止許多代幣持有者參與,也可能使係統恢復到當前是次優設計,即DAO需要評估費用可以應用於哪些領域。

這些復雜性可以通過管理解決。考慮一個具有費用和代幣的無許可智能合約協議應用程序,任何人都可以為該應用程序創建前端,並且任何前端都可以擁有自己的質押模塊,將此協議的一個前端稱為App.xyz。

App.xyz可以遵循其所在司法管轄區的特定合規規則。源自 app.xyz 的應用程序活動會産生協議費用。App.xyz 有自己的質押模塊,代幣持有者可以直接將他們的代幣質押到該模塊,也可以質押給想要單獨挑選一籃子他們認為合規的前端的管理人。這些代幣質押者將從他們質押的一組前端中獲得費用形式的收益。如果一個前端産生 100 美元的費用,並且 100 個實體每個質押 1 個代幣,那麼每個實體都有權獲得 1 美元。管理人最初可以收取服務費。未來,政府可以在鏈上證明其管轄範圍内的前端是否合規,以幫助保護消費者,附帶的好處是實現管理自動化。

此模型的一個潛在風險是,不合規前端的運營成本可能更低,因為它們沒有合規前端的管理開銷。他們還可以設計模型將前端費用回收給交易者。有兩個因素可以減輕這種風險。首先,大多數用戶實際上希望合規前端遵守當地法律法規,尤其適用於大型受監管的機構。其次,對於反復違反規則、危及應用可行性的不合規前端,治理可以作為最後的手段或發揮「否決權」,從而阻止不良行為。

最後,所有未通過注冊前端發起的交易費用都將存入一個單一的綜合質押模塊中,使協議能夠從機器人發起的交易和與協議智能合約的其他直接交互中獲取收入。

詳細地回顧一下應用代幣堆棧。對於促進前端質押的協議,它需要建立一個前端需要注冊的注冊智能合約。

每個前端或 API 都可以將特殊的TXT記錄添加到其域的DNS記錄中,例如ENS DNS集成。此TXT記錄包含前端一次生成的密鑰對的公鑰,稱為證書。

然後,前端客戶端可以調用 register() 函數並證明它擁有其域名。係統將存儲域與證書公鑰的映射,反之亦然。

當通過客戶端創建交易時,它還會使用其證書公鑰對交易有效負載進行簽名。這些將以捆綁包的形式傳遞給應用程序的智能合約。

應用程序的智能合約會驗證證書,檢查是否與正確的tx主體相對應,並且已注冊。如果是,則處理交易。然後,交易産生的費用將與域名(來自注冊表)一起發送到FeeCollector合約。

FeeCollector允許管理人、用戶、驗證者等將代幣直接質押到單個域或域集。這些合約必須跟蹤每個域上質押的代幣數量、每個地址的質押份額以及質押時間。流動性挖礦的流行實現可以用作此合約邏輯的起點。

那些已向管理人(或直接向費用管理合約本身)質押的用戶可以根據質押到域中的應用代幣數量提取相應比例的費用。該架構可能類似於MetaMorpho / Morpho Blue。

引入該功能不會增加應用程序DAO的治理負擔。事實上,治理責任可以減少,因為可以為協議促成的所有交易永久開啓費用開關,從而消除DAO對協議經濟模型的任何控制。

雖然這些原則廣泛應用於應用代幣經濟模型,但根據應用程序類型,還可以考慮其他費用:基於L2或L2構建的應用程序、應用程序鏈和使用rollups構建的應用程序。

L1/L2區塊鏈上的應用程序將智能合約直接部署在鏈上。當用戶與應用程序的智能合約交互時收取費用。通常,這通過一個易於使用的前端(如應用程序或網站)發生,該前端充當散戶和底層智能合約之間的接口。在這種情況下,任何費用都將源自該前端。上面關於 app.xyz 的示例說明了費用係統如何適用於L1應用程序。

除了依賴管理人來過濾前端費用外,應用程序還可以採用白名單或黑名單方法來過濾增加網絡費用的前端。同樣,這裡的目的是確保代幣持有者和整個協議不會從非法活動中獲利,並遵守特定司法管轄區的法律法規。

在白名單方法中,應用程序將發佈一組針對前端的規則,創建遵守規則的前端的注冊表,向選擇加入的前端頒發證書,並要求前端質押代幣以收取部分應用程序費用。 如果前端不遵守規則將被削減,並且其費用貢獻證書將被刪除。

在黑名單方法中,應用程序不必創建任何規則,但應用程序前端的啓動並非無需許可。相反,該應用程序將要求任何前端在允許前端使用該應用程序之前,提供律師事務所的意見,證明該前端符合其管轄範圍。一旦收到意見,應用程序將向前端頒發費用貢獻證書,只有當應用程序收到監管機構通知前端不合規時,證書才會被刪除。

費用渠道與前幾節中提供的例子類似。

這兩種方法都大大增加了去中心化治理的負擔,要求DAO建立和維護一套規則或評估有關合規性的法律意見。在某些情況下,這可能是可以接受的,但在大多數情況下,最好將這種合規負擔外包給管理者。

應用鏈是特定於應用程序的區塊鏈,其驗證者僅適用於該應用程序。

作為對其工作的回報,這些驗證者會收到報酬。與驗證者通常通過通貨膨脹發行代幣獲得獎勵的L1區塊鏈不同,一些應用鏈 (dYdX) 則將客戶費用轉給驗證者。

在此模型中,代幣持有者必須質押給驗證者才能獲得獎勵。驗證者成為策劃的質押模塊。

此工作集與L1驗證者不同。應用鏈驗證者處理來自特定應用程序的特定交易。由於這種差異,應用鏈驗證者可能承擔更大程度的法律風險,這些風險與它們正在促進的底層活動有關。因此,協議應授予驗證者自由,使其能夠根據其管轄範圍内的法律和自己的意願執行他們可以執行的工作。重要的是,只要其驗證者集在地理上是分散的,就可以做到這一點,不會危及應用鏈的無許可性或使其面臨重大審查風險。

希望利用費用可追溯性優勢的應用鏈的架構將類似於L1應用程序。但是驗證者將能夠使用前端映射來確定他們希望從哪個前端處理事務。任何給定交易的費用都將轉到活躍驗證者集,而選擇不參與的非活躍驗證者將錯失此類費用。從費用的角度來看,驗證者執行的功能與上面討論的質押模塊管理人相同,並且這些驗證者的質押者可以確保他們不會從任何非法活動中獲得收入。驗證者還可以選舉一名管理人來確定每個司法管轄區哪些前端符合規定。

Rollups具有自己的區塊空間,但可以繼承另一條鏈的安全性。當今大多數Rollups都有單一的排序器。如果這些Rollups是特定於應用程序的,並將其排序器作為唯一驗證者,則該排序器所包含的交易産生的費用可以根據精選的合規前端集或作為一般池分配給質押者。

如果Rollups將其排序器集去中心化,則排序器將成為事實上的精選質押模塊,收費渠道將與應用鏈相同。排序器取代驗證器進行費用分配,每個排序器都可以自行決定從哪個前端接受費用。

雖然應用代幣有許多可能的模型,但提供精選的質押池有助於解決應用程序獨有的外部挑戰。通過認識到應用程序面臨的内外挑戰,創始人可以更好地為他們的項目從頭開始設計應用代幣模型。

相關閱讀:專訪1kx研究員: Web3代幣設計的正確打開方式

内容来源:PANews

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)