眾所周知,牙科、醫美被一些投資者以及機構視作是近些年的高景氣賽道,時代天使(06699.HK)、現代牙科(03600.HK)、昊海生物科技(06826.HK)等概念股都曾被廣泛看好。

作為中國香港最大的非醫院醫療服務提供商、最大的醫美服務商,醫思健康(02138.HK)亦收獲了廣泛關注,而且在業績方面,該公司的營收自打上市以來就一直在持續增長,比較「吸睛」。

然而,近年來,該公司盈利端的表現卻不太理想,這點則受到了一些投資者的質疑。日前,醫思健康披露了2023/2024財年上半年的盈利警告,預計中期盈利再度遭遇同比大幅下滑。

或是受此消息的影響,該公司的股價於11月20日逆勢放量大跌了14.46%,創了階段新低,最新股價較2021年7月的巅峰已經累跌了約86%。

值得注意的是,雖然盈利表現不佳,股價也跌跌不休,但醫思健康在過去半年時間里依然獲得了眾多機構的看好。

高速擴張的背後卻是「增收不增利」?

醫思健康成立於2005年11月,總部位於香港,以提供一站式醫療健康及醫美服務為經營戰略。在該戰略的指導下,該公司多年來可謂是動作頻頻。

在内生增長方面,據不完全統計,醫思健康於2005年在香港佐敦開設首家醫美中心;2011年,該公司在香港中環開設了旗下首間整形外科手術中心;2013年,該公司開設旗下首間牙科服務中心;2015年,醫思健康在廣州開設旗下首間中國醫學美容診所;2022年,該公司新設中環綜合醫療服務旗艦中心及太古高端影像中心等等。

在外延並購方面,據不完全統計,醫思健康於2010年收購中國香港生美品牌變靓纖體,進一步完善了醫美業務;2014年,該公司拿下了嘉勳牙科及Vision Dental;近些年來,醫思健康更是頻頻出手,僅在2022年,該公司就收購多專科醫療服務中心(恒健牙科醫務所、安美醫學診斷中心等),還收購了香港仁德動物醫院、美邦連鎖體檢中心、香港珍禽異獸獸醫業務等。

在内外並舉之下,醫思健康持續向綜合醫療領域進軍,業務觸角高速向著其他方向延伸,已經成為了香港最大的非醫院醫療服務提供商,也是最大的醫美服務商。

該公司的目前主要通過三個業務分部進行運營。其中,醫療服務分部提供醫療服務及牙科服務等;美學醫療、美容及養生服務分部提供美學醫療、傳統美容、護發及輔助養生服務以及銷售護膚、保健及美容產品;獸醫及其他服務分部提供營銷及相關服務以及獸醫服務。

其中,醫療服務業務是醫思健康最為重要的核心業務,美學醫療、美容及養生服務幾乎貢獻了剩餘的業績,

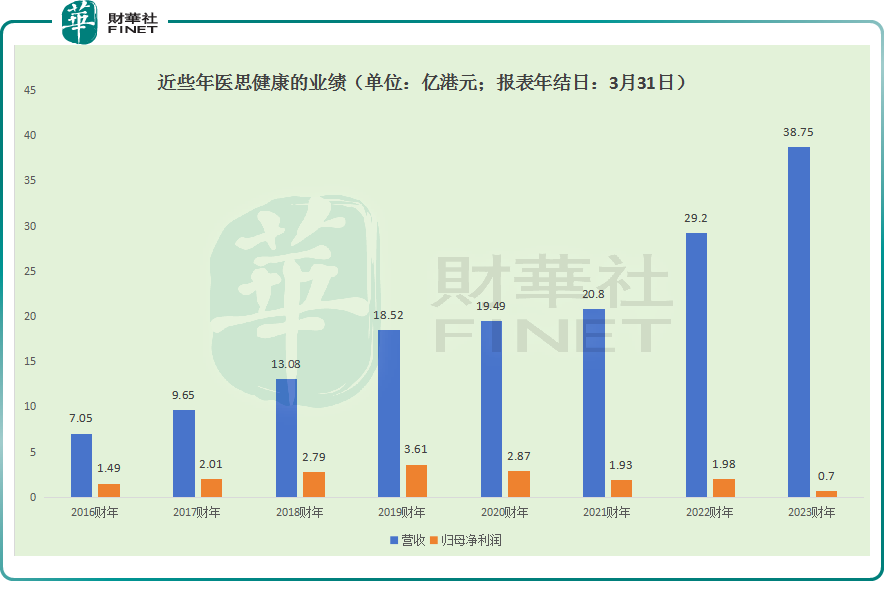

需要指出的是,在内生增長及外延並購的舉措下,醫思健康的營收規模在迅速「膨脹」,已經從2016財年的7.05億港元增至了2023財年的38.75億港元。

在盈利端,該公司的歸母淨利潤於2016財年-2019財年實現了持續增長,隨後便開始走低,到2023財年已經下降至0.7億港元,出現了很明顯的「增收不增利」迹象。

而11月17日披露的公告顯示,2024財年上半年(截至2023年9月30日止的六個月),扣除利息、稅項、自有物業折舊、廠房及設備攤銷前的盈利同比減少不多於25%,環比增長不少於30%;除稅後溢利同比下降不超過80%,環比增長不低於1000%。

關於中期盈利同比下滑,醫思健康的董事會認為,主要有以下幾點原因:其一,香港政府提供的保就業計劃補貼減少約4340萬港元;其二,上個財年新設立服務點的營運槓桿暫時較低;其三,上個財年内生擴張新服務點導致折舊和攤銷費用增加;其四,由於利率上升,銀行借貸利息支出增加約1700萬港元。

總的來看,在2019財年及之前,醫思健康的内外並舉策略帶來的效果是比較明顯的,也實現了營收、利潤端的增長,公司的股價表現也不錯。而在2019財年以後,持續的擴張只帶來了營收的「膨脹」,利潤端反而遭遇了持續下降,這里面有一部分外部原因的影響,如新冠、通脹等。

機構看好醫思健康「止跌回升」?

站在當下,醫思健康盈利端的持續下滑消磨了越來越多投資者的耐心,不少人質疑該公司持續採取激進的擴張策略,導致「消化不良」。

例如,擴張導致成本增加拖累了業績。在2023財年的年度報告中,醫思健康表示,期内成本的大幅增加是由多個關鍵因素所驅動,包括業務組合的變化、新服務點成本的上升、成本通脹以及構建可擴展醫療平台的一般行政成本。

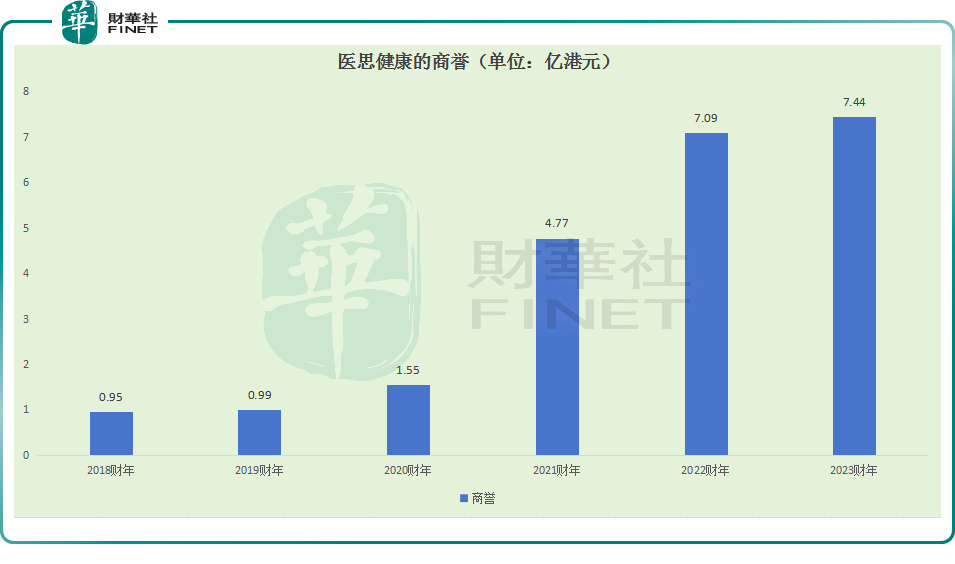

此外,持續通過收並購擴張業務風險較大。從商譽來看,2023財年醫思健康賬上的商譽已經由2021財年的4.77億港元增加至7.44港元,2023財年就產生了748.1萬港元的商譽減值虧損。

不過,雖然醫思健康的盈利能力遭遇了持續下滑,但該公司佈局的醫療、醫美領域均屬於前景廣闊的景氣賽道,再加上近些年「寵物經濟」的興起,獸醫領域的發展也有值得期待的地方。

其中,根據艾瑞咨詢於今年4月份發佈的《2022年中國醫療美容行業研究報告》,隨著疫情的好轉及輕醫美的發展,市場逐步回暖,2021年中國醫療美容市場規模達到2179億元,增長率達到12.4%,預計2025年中國醫美市場規模有望達到4108億元(2021年至2025年的年復合增長率為17.2%)。

非手術類醫療美容市場迅速擴大,2021年市場規模達752億元,預計2025年市場規模將上升到2279億元(2021年至2025年的年復合增長率為31.9%),有望成為醫美主力市場。

在獸醫業務方面,根據《2021年中國寵物行業白皮書》,伴隨量價的同時提升,中國寵物市場規模從2019年的2521億元預計增長到2023年的4456億元,4年的年復合增長率高達15.3%。

高速擴張的寵物市場規模助推寵物相關消費領域亦呈現廣闊前景,根據中商產業研究所,在我國2021年的寵物消費當中,寵物醫療佔總寵物消費支出的20%,成為寵物食品以外的第二大寵物經濟產業,且寵物醫療市場規模從2019年的202億元預計增長到2023年的376億元,4年的年復合增長率高達16.8%。

事實上,雖然股價跌到「慘不忍睹」,但中金公司、華福證券、華金證券等機構也還是表達了對於醫思健康前景的看好。

結語

綜合而言,激進的擴張策略帶來了營收的持續增長,但也帶來了顯而易見的問題,盈利端的持續下滑不容忽視。未來該公司能否扭轉「增收不增利」的趨勢取決於醫思健康的整合運營能力,這一點需要持續跟蹤。而對於該公司來說,好消息或許在於外部環境的改善,疫情已經遠去,加息、通脹等情況也有望逐漸好轉。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)