近日,藍思科技(300433)披露了2022年三季報,公司第三季度實現營業收入123.93億元,歸屬于母公司股東的淨利潤10.64億元,同比增長7.61%,環比增長接近9倍;扣非歸母淨利潤為10.32億元,同比增長36.79%。第三季度新能源汽車業務收入10.15億元,同比增長超過八成;前三季度新能源汽車業務收入24.87億元,同比增長超過六成。第三季度銷售費用、管理費用、研發費用、財務費用均得到較好控制,四項費用合計12.68億元,環比節約17.91%,同比節約41.49%。

分析人士指出,整體來看,第三季度藍思科技營收、淨利環比再度大幅改善,業績增長趨勢顯著加強,尤其是扣非歸母淨利潤同比大增36.79%,毛利率逐季回升,經營性現金流充裕。這些都表明公司基本面依舊穩健,内生造血能力繼續增強。

經營性現金流充裕 持續增長可期

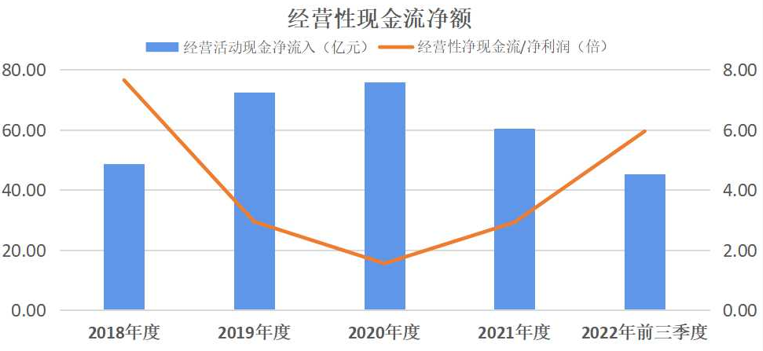

數據顯示,2018年至今年前三季度,藍思科技的經營性現金流淨額分別是48.73億、72.51億、75.80億、60.39億、45.20億元,表明藍思科技的經營非常穩健,且均高于當年的淨利潤。其中,2021年經營性現金流淨額為60.39億元,為同期淨利潤的近3倍。

藍思科技近幾年經營性現金流淨額

與淨利潤相比,企業的經營活動現金流更能反映真實的經營成果。對比消費電子領域上市公司的數據可發現,今年前三季度,行業平均經營性現金流淨額為27.80億元,而藍思科技的經營性現金流淨額為45.20億元,位居行業前列,遠超同行業其他公司。

而在應收賬款方面,公司賬齡幾乎都在1年内,過往壞賬率較小,周轉率也比較穩定,整體波動不大,表明藍思科技經營穩健,所開發客戶整體質量較高。

對比前三季度的應收賬款發現,藍思科技該項數據為90.29億元,處在同行業公司較低的水平,這也從側面印證了公司現金流的健康狀況。

值得注意的一點,為進一步擴大在新能源汽車、智能可穿戴等領域的布局,藍思科技已領先同行業其他公司,提前做好了應對,在過去一兩年内進行了新一輪的資本投入,比如黃花園區大屏車載項目、黃花園區可穿戴項目、湘潭園區整機組裝項目等,這些目前均是高景氣的賽道。

分析人士表示,即使過去兩年,藍思科技在大手筆投入新能源汽車、智能可穿戴等新業務,依然能保持充裕的現金儲備及現金流入。可以預見,從2023年開始,藍思科技資本投入的高峰過去後,穩穩的消費電子的主業+加速放量的新業務,藍思科技作為行業龍頭的爆發力值得期待。

此外,隨著新園區陸續投入運營,訂單、産能持續釋放,藍思科技的經營性現金流有望快速增長,並帶動利潤穩步提升。

内生性成長發力 毛利率逐季爬升

得益于持續的客戶拓展和産品創新,藍思科技長期保持經營規模持續上升趨勢。公司營業收入從2015年的172.27億元增長至2021年的452.68億元,年均復合增長率達到17.47%。

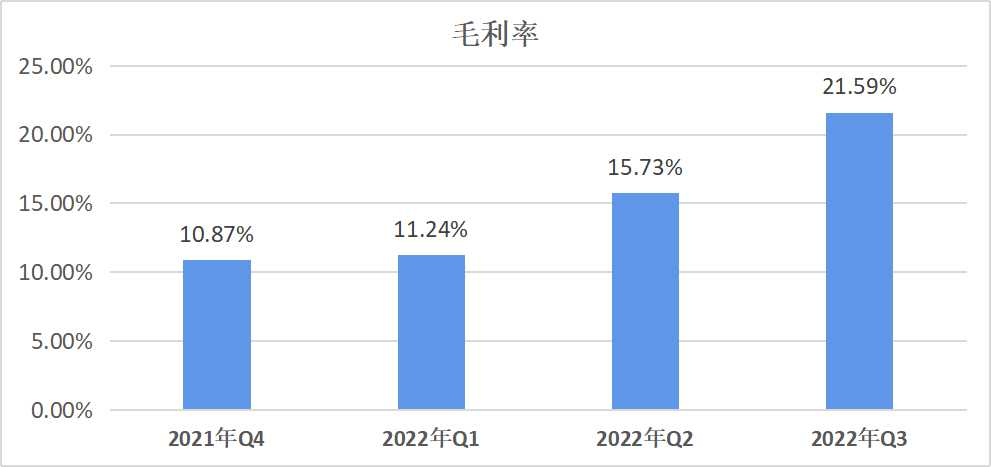

與此同時,藍思科技的毛利率連續四個季度大幅爬升,從2021年Q4到2022年Q3的毛利率分別為10.87%、11.24%、15.73%、21.59%。

藍思科技毛利率

橫向對比可以發現,藍思科技第三季度的毛利率為21.59%,在同行業公司里處在上遊水平。

另外,通過優化管理,藍思科技在相關費用的管控方面也成效顯著。

數據顯示,2022年前三季度,管理費用為19.79億元,同比降28.13%;財務費用為0.96億元,同比降71.14%。在第三季度銷售費用、管理費用、財務費用等均得到較好控制,四項費用合計12.68億元,環比節約17.91%,同比節約41.49%。

事實上,隨著近幾個季度業績不斷改善,藍思科技今年第三季度扣非淨利潤超過10億元,同比大增36.79%,内生性盈利能力開始發力,内生造血能力和抗風險能力持續增強,毛利率也在穩步爬升。

從新能源汽車、智能可穿戴等新業務的發展方面,可以窺見藍思科技主要業務的良好擴張勢頭。

數據顯示,藍思科技2022年第三季度新能源汽車業務收入同比增長超八成,前三季度同比增長超六成,産能加速放量的趨勢十分明顯;在AR、VR方面,藍思科技與幾大頭部的客戶有合作,目前主要做結構件,包括金屬、塑膠、玻璃鏡片以及光學模組,如果AR、VR市場啓動爆發的話,將會有很好的增長。

作為一家大體量的「智造」龍頭公司,通過提升精益化管理的水平,提高産線自動化水平從而降低人工成本,對現有工廠園區進行必要的整合等措施,藍思科技的毛利率有望持續提升。

資産負債率低 固定資産高質量優化

截至2022年三季度末,藍思科技資産負債率為44.06%,相較于2018年、2019年、2020年、2021年的60.39%、52.29%、46.82%、44.13%,已實現「四連降」。在内生性盈利能力增強的同時,公司長期償債能力不斷增強,負債水平持續下降。

藍思科技資産負債率變動情況

同行業公司數據顯示,截至今年三季度末,消費電子領域19家A股上市公司的平均資産負債率是51.86%,藍思科技44.06%的資産負債率顯著低于行業平均水平。

與此同時,近幾年,藍思科技的短期負債數額持續下降。

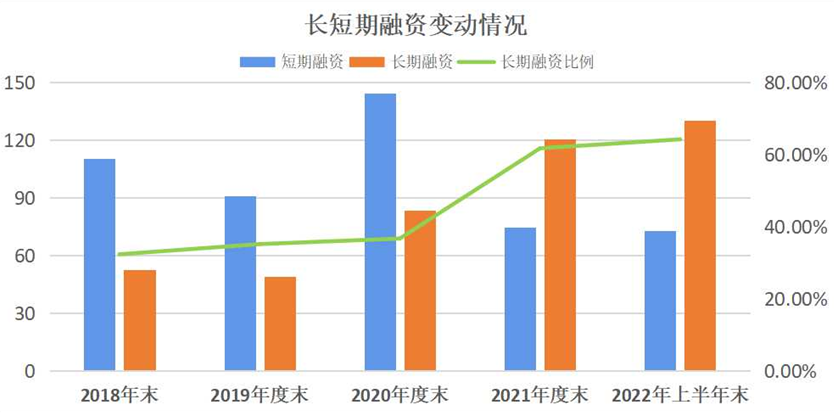

從具體債務結構來看,藍思科技2022年上半年末短期融資為72.66億元,相較于2018年末的110.23億元已有大幅下降,年均下降超10.7億元;而長期借款從52.57億元增加至130.35億元。

長短融資比例從2018年末的32.29%上升到2022年上半年末的64.21%,年均增加超過9個百分點。

藍思科技在主動優化長短期負債結構,使得短期償債能力明顯提升,公司用于長期經營所需的資金得到有效補充。

藍思科技長短期融資變動情況

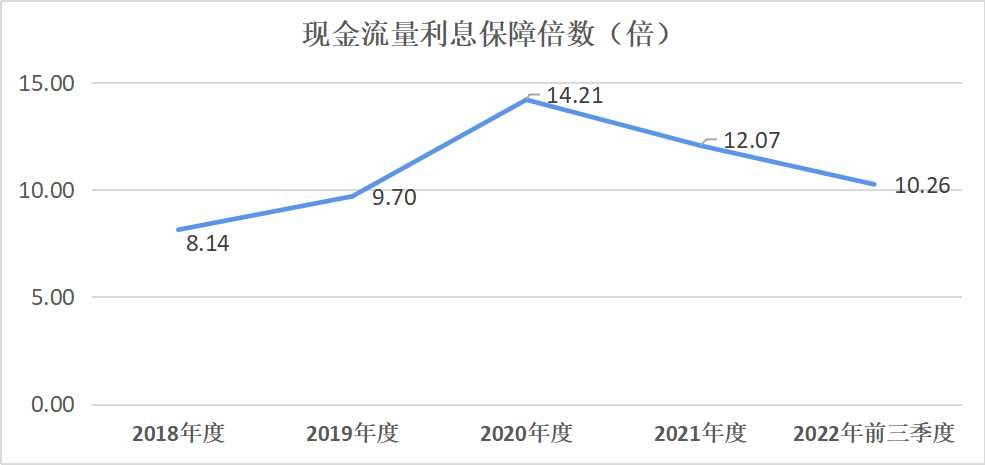

另一關鍵指標——現金流量利息保障倍數,是指經營性現金淨流量為利息費用的倍數。目前,藍思科技現金流量利息保障倍數達10.26,在整個行業里處于領先的健康水平。

藍思科技現金流量利息保障倍數

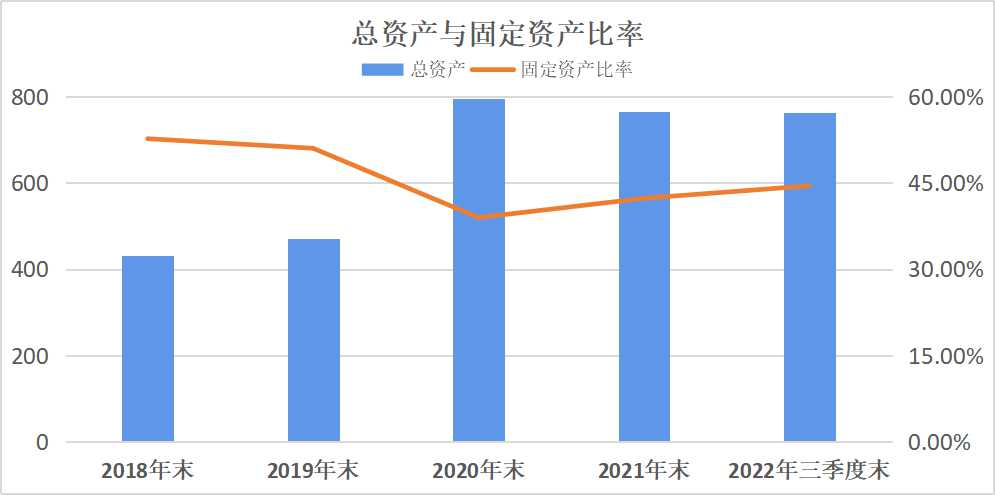

此外,伴隨著總資産的擴張,藍思科技的固定資産比率(固定資産/總資産)卻穩步降低。近幾年,藍思科技的固定資産比率由2018年末的52.69%降至今年三季度末的42.32%,下降幅度超過10%。

這表明藍思科技不是盲目擴産,而是按照規劃情況有序投資,也表明了公司的經營情況比較紮實。

藍思科技總資産與固定資産比率情況

值得一提的是,藍思科技的大股東也在背後支持上市公司發展,目前大股東的借款余額大概10億元。藍思的大股東全力支持公司發展,長期低成本支持公司融資,這也是對公司發展充滿信心的體現。

分析人士指出,不管是在公司經營層面,還是財務層面,藍思科技的資産負債率遠低于同行業平均水平,財務狀況十分穩健;公司的盈利能力、經營性現金流情況,正逐季改善,内生性盈利能力將持續增強。

綜合來看,穩健的財務基本面使得藍思科技擁有較強的經營韌性,充裕的現金流反哺公司研發投入和産品創新,鞏固公司競爭力,並將進一步助推内生造血能力,藍思科技的新一輪成長值得期待。

來源:中國財富通

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)