時間就像哈利波特手中的魔法棒,上一秒還停留在上個世界,揮手間仿佛就進入到了另一個世界。

進入2022年,A股仿佛被施了魔法一樣,變得讓投資者無所適從——2021年漲破天際的賽道股今年持續暴跌,2021年無人問津的養殖、旅遊、酒店、銀行、保險等板塊則持續反彈。

從業績與股價之間的關係來總結2022年A股現狀就是:虧損越多漲幅越大,盈利越好跌幅越深!

具體表現為,養殖股、航空股等2021年業績預虧動輒百億元,但是二者2022年以來(截至2022年2月11日,下同)漲幅分別約為4%、5.47%;鋰電池、光伏、CXO2021年業績增長幅度達到數倍甚至數十倍,然而這些板塊2022年跌幅分別達到16.31%、13.76%和26%。

難怪有股民開玩笑稱,2022年炒股難度不亞于谷愛淩在冬奧會上跳的1620超高難度動作!

分化的2021年——養殖、航空百億級預虧,新能源、CXO歷史級盈利

2021年市場風格顯著,鋰電池、光伏等行業在“碳達峰、碳中和”光環下呈現高景氣狀態,行業基本面持續向上,相關公司盈利情況達到前所未有的歷史級高度。在這樣一種背景下,資金不斷湧入高景氣賽道,進而助推賽道股出現了業績與估值雙提升的“大衛斯按兩下”現象。

與之形成鮮明對比的是,受到各種不利因素影響的航空、養殖等板塊,在2021年出現了前所未有的虧損,甚至預計虧損金額達到了百億元級別。

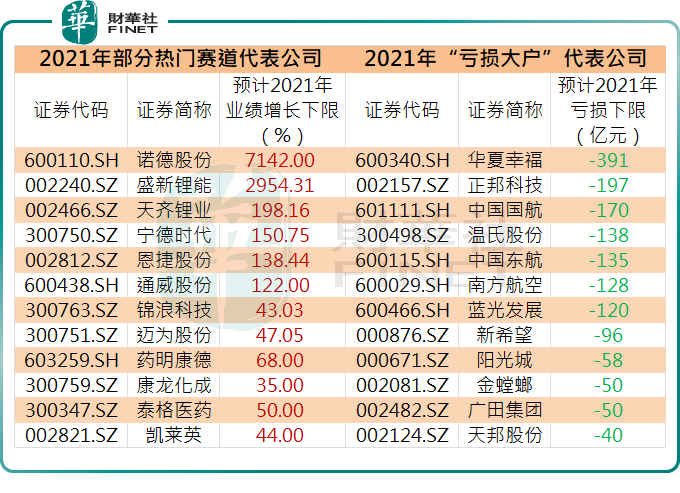

在高景氣賽道行業中,以鋰電池、光伏和CXO最具代表性。財華社統計資料顯示,不僅鋰電池、光伏和CXO等公司業績普遍預喜,而且2021年業績預增幅度超過100%的公司比比皆是,甚至部分公司業績預增幅度超過10倍。例如諾德股份(600110.SH)預計2021年淨利潤增幅超過70倍,盛新鋰能(002240.SZ)2021年業績預增幅度約30倍,全球锂电池龙头宁德时代(300750.SZ)业绩大超预期……

相反,航空、養殖、建築建材等行業出現了前所未有的虧損,其中航空板塊受疫情影響較大幾乎陷入全行業虧損,並且虧損情況極為嚴重。例如,僅“三大航”預計2021年虧損額合計在368億元~433億元。

代表公司方面,中國國航(601111.SH)預計2021年度淨虧損為145億到170億元,去年同期淨虧損144.09億元;中國東航(600115.SH)預計2021年淨虧損110億到135億元,去年同期虧損118.35億;南方航空(600029.SH)預計2021年虧損額113億元至128億元,去年同期虧損108.42億元。

此外,受豬肉價格大幅下跌影響的養殖板塊也是2021年“虧損大戶”的代表,其中溫氏股份(300498.SZ)、天邦股份(002124.SZ)、正邦科技(002157.SZ)、唐人神(002567.SZ)和新希望(000876.SZ)預計2021年虧損累計達455億元左右,而牧原股份(002714.SZ)也是在2021年第四季度出現虧損。

代表公司方面,溫氏股份預計2021年度虧損130億元至138億元,正邦科技預計2021年度虧損182億元至197億元,天邦股份預計2021年度虧損35億元至40億元,傲農生物(603363.SH)預計2021年虧損10.8億-12.8億,唐人神預計2021年度虧損9.8億元-11.5億元……

奇怪的2022年——虧損越多漲幅越大,盈利越好跌幅越深

當投資者還沉浸在“好賽道不用看估值”的時候,市場在2022年畫風突變——2021年業績大幅預增的鋰電池、光伏和CXO等板塊大幅殺跌,2021年虧損金額巨大的旅遊、機場、航空、養殖等板塊卻扭轉跌勢漲幅居前。

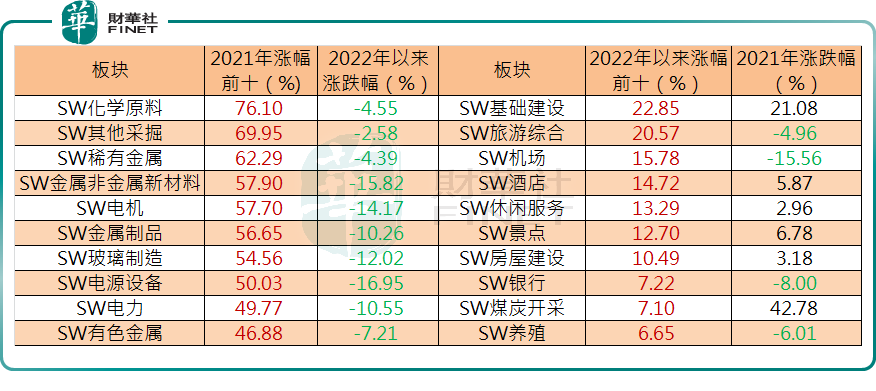

從申萬行業漲跌表現來看,一方面,2021年漲幅位居前十的行業包括化學原料、稀有金屬、電源設備等,其2021年漲幅均超過50%;反觀2022年以來,以上行業年內無一上漲。另一方面,旅遊、機場、養殖等2021年虧損嚴重的行業,卻出現在2022年漲幅榜前列,而以上行業在2021年股價表現校對較弱。可以看出,行業表現方面出現了顯著的轉勢。

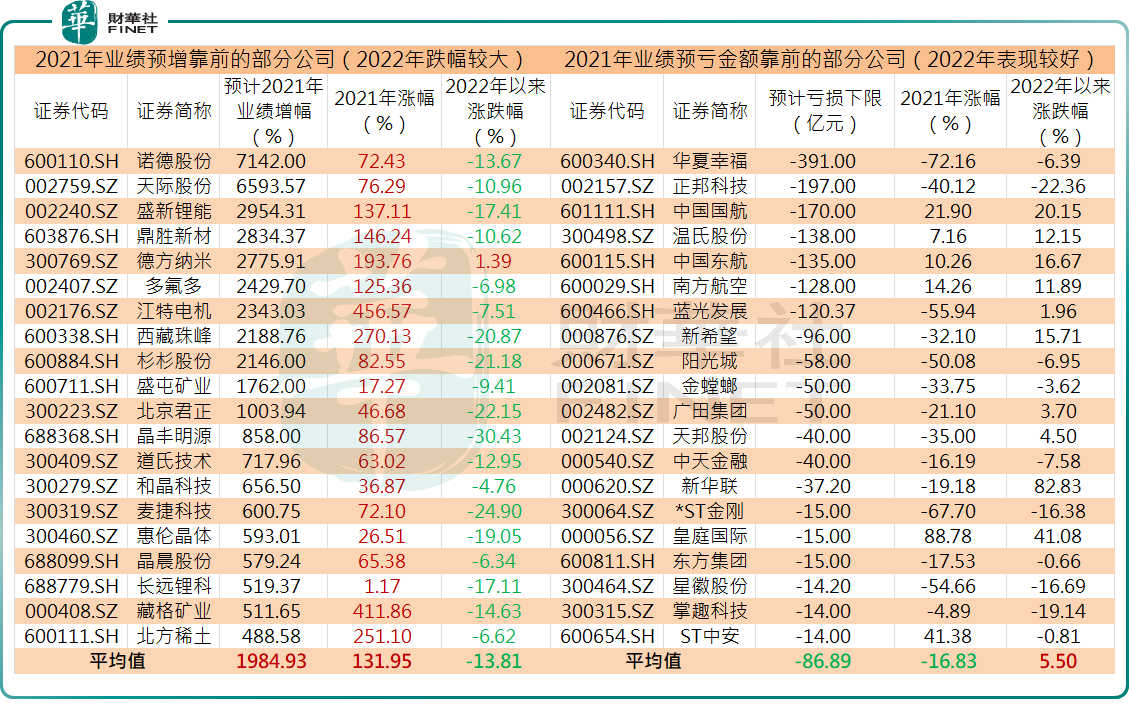

個股方面同樣如此,財華社統計資料顯示,2021年業績預增幅度排名前20的賽道股中(以鋰電池、半導體為主),2021年業績預計增長幅度的平均值為1984。93%,其中以上20家樣本股在2021年漲幅平均值達到了131.95%,然而其2022年以來股價平均跌幅達到了13.81%。

另一個角度來看,2021年預計虧損金額靠前的20家公司(例如養殖股、地產股、航空股、建材股等),2021年股價漲幅的平均值為-16.83%,表現弱於市場。但是以上20家公司2022年以來股價漲幅的平均值達到了5.5%,表現遠強於市場。

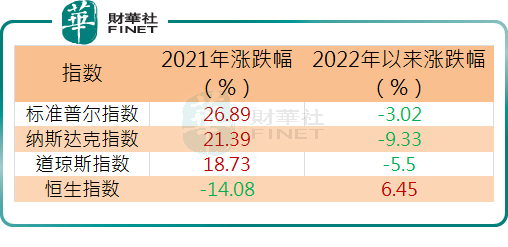

實際上,不僅板塊和個股的市場表現如此,不同市場之間的表現同樣如此。例如,香港恒生指數2021年漲跌幅在全球主要市場中排名落後(跌幅14.08%),但是2022年以來恒生指數卻逆勢上漲且漲幅領先(漲幅6.45%)。

資料顯示,2021年道鐘斯指數、納斯達克指數和標準普爾指數全年累計漲幅達到18.73%、21.39%和26.89%,而同期香港恒生指數跌幅為-14.08%;與之形成對比的是,2022年以來(截至2022年2月11日)道鐘斯指數、納斯達克指數和標準普爾指數累計跌幅達到-4.40%、-11.85%和-7.29%,而同期香港恒生指數漲幅為6.45%。

因此可以看出,2022年市場風格與2021年存在截然相反的表現,不同市場之間、不同板塊之間、甚至不同個股之間,均出現了逆轉。

最後,回到投資的本質,2022年看似扭曲的市場背後,其實是“均值回歸”在發揮作用。

一方面,回顧2021年,市場出現了業績優異的賽道股可以不看估值的現象,例如業績增速在30%左右的眼科龍頭市盈率一度超過200倍,甚至券商機構對個別龍頭股的預期已經給到了2060年。同時,以集中持有賽道股的基金(新能源基金、CXO基金)在過去三年、五年實現了遠超預期的漲幅,這種收益率長期來看這本身就需要均值回歸。

另一方面,也應該客觀看待賽道股的回檔,不能醜化賽道股。短期來看,賽道股在漲幅數倍甚至數十倍後,調整屬於正常現象(哪怕股價腰斬,部分成長股過去5年累計漲幅依然驚人);長期來看,以新能源為代表的賽道股依然是市場中少有的基本面具備顯著優勢的行業,而只要基本面能夠維持長期增長,那麼待估值回落到合理水準後,股價再創歷史新高也並非沒有可能。

總而言之,價值永遠有效——乖離率越大,越有可能均值回歸。當然,A股市場往往會出現“偏離——糾偏——糾枉過正”的現象,因此當那些能夠改變世界的公司,以及不會被世界改變的公司的股價出現“糾枉過正”的時候,要敢於“貪婪”;當人人高喊“不用看估值”的時候,要多一份“恐懼”。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)