文:權衡財經研究員 朱莉

編:許輝

上海福貝寵物用品股份有限公司(簡稱:福貝寵物)擬上交所主板上市,於6月28日獲受理,保薦機構為廣發證券。本次擬公開發行股票不超過4,020.00萬股,不低於發行後總股本的10%,擬募資3.48億元用於宣城福貝寵物食品擴建項目、營銷及管理信息化建設項目、研發中心建設項目。

福貝寵物成立於2005年4月28日,成立時,汪迎春與沈三明分別佔90%和10%股權。福貝寵物股份有限公司成立於2019年12月13日,發起人為汪迎春、毅達投資、海富長江、黃莉、汪春來、宣城福毅誌、中比基金(SS)、聖元投資、沈文娟、凱珩投資、吳誌偉、毅達創投、無錫紅土、高郵紅土、深創投等十五名股東。創始股東中,沈三明後期退出公司,而汪迎春不斷稀釋自己的股份,公司董事長汪迎春與汪春來為兄弟關係。

汪迎春直接持有福貝寵物19,413.65萬股股份,通過宣城福毅誌間接持有公司185.65萬股股份並擔任其執行事務合夥人,合計持有公司19,599.3萬股股份,佔公司股份總數的54.17%,為公司控股股東,直接和間接控制公司57.01%的表決權,並擔任公司董事長兼總經理,為公司實際控制人。

截至招股說明書簽署日,公司擁有上海福益、宣城福貝、上海福智、福貝生物四家子公司,無參股公司。其中上海福益、上海福智、福貝生物係公司全資子公司,宣城福貝係公司控股子公司。

自主品牌收入佔比不及ODM業務,毛利率高出ODM業務20%上下

福貝寵物主營業務為寵物食品的研發、生産與銷售,現階段主營産品主要包括犬糧、貓糧等寵物幹糧類主糧。2018年-2020年,福貝寵物的營業收入分別為3.07億元、4.05億元和6.64億元;扣非歸母淨利潤分別為0.52億元、0.74億元和1.53億元,營收與淨利潤均呈增長態勢。

報告期内,犬糧和貓糧為公司主營業務收入的主要來源,二者合計佔主營業務收入的比例分別為99.14%、98.68%及98.83%。其中,2019年犬糧銷售收入同比增長17.33%,貓糧銷售收入同比增長64.15%;2020年犬糧銷售收入同比增長 36.49%,貓糧銷售收入同比增長112.13%。

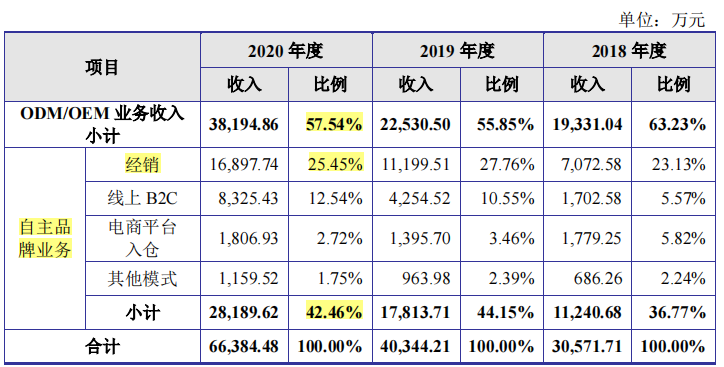

福貝寵物稱公司重視自主品牌的發展,旗下「比樂」、「愛倍」和「品卓」等品牌矩陣實現了對不同消費人群、不同産品需求和不同消費場景的全覆蓋。權衡財經注意到,2018年-2020年,福貝寵物的自主品牌收入分別為1.12億元、1.78億元與2.82億元,佔比分別為36.77%、44.15%與42.46%;來自ODM/OEM業務的收入分別為1.93億元、2.25億元、3.82億元,佔比分別為63.23%、55.85%與57.54%。雖然自主品牌收入佔比呈上升趨勢,但比重仍低於ODM/OEM業務佔比。

2018年-2020年,公司主營業務毛利率分別為39.20%、42.85%和42.14%,其中,公司的ODM/OEM業務毛利率分別為31.41%、32.72%和35.26%,自主品牌業務毛利率分別為52.61%、55.66%和51.46%,自主品牌毛利率高出ODM/OEM業務毛利率20個百分點上下。福貝寵物稱,如果公司所需主要原材料價格上漲,公司將面臨原材料成本上漲的壓力。同時,員工薪金普遍提高,公司亦面臨著人力成本上漲的壓力。公司産品成本上升將導致毛利率下滑,公司面臨著毛利率下降的風險。

市場佔有率低,研發費用低於同行,銷售費用率高於同行均值

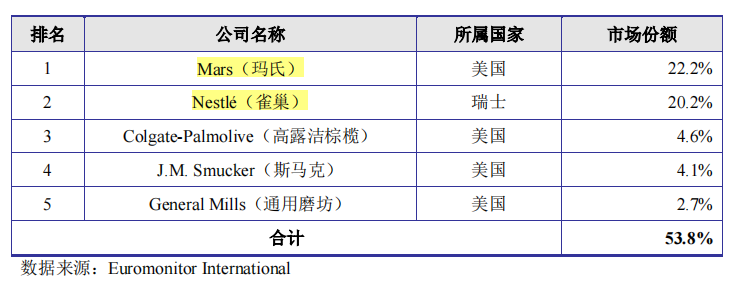

目前我國寵物食品市場參與者主要包括海外寵物食品品牌企業、國内寵物食品企業。其中,以美國瑪氏、瑞士雀巢等為代表的海外品牌企業,該等企業憑借多年積累的規模、品牌優勢取得了一定的先發優勢。從公開數據看,2020年美國寵物市場規模為567.73億美元,歐洲寵物市場規模為397.87億美元,歐美寵物市場規模佔到全球寵物市場的七成,是全球最大的寵物市場。目前,以美國瑪氏、瑞士雀巢為代表的寵物食品企業佔全球寵物食品市場的份額較高。Euromonitor 統計顯示,以美國瑪氏、瑞士雀巢為代表的國外寵物食品品牌在國内市場的合計市場佔有率由2014年的23.3%下降至2019年的13.6%,國内寵物食品企業市場份額逐年提升。

風投機構也在國内動作不斷,比如從2019年中至2020年年中高瓴資本就先後投資了芭比堂、寵物家、愛諾、龜與熊貓、瑞鵬集團等。A股上市企業中,已有依依股份,佩蒂股份和中寵股份、天元寵物在爭奪市場份額。

目前我國寵物食品市場呈現出相對分散的經營格局,根據 Euromonitor 統計,截至2019年末,我國寵物食品市場份額相對分散,排名前十的寵物食品制造企業市場佔有率合計約31%左右,其中美國瑪氏(包括皇家、寶路等多種品牌)的市場佔有率為11.4%,餘下單一企業的市場佔有率相對分散。

國内寵物食品行業正面臨著内部競爭及海外品牌的外來競爭,如未來公司不能採取有效措施應對市場競爭,例如未能準確把握目標客戶的需求,或未能及時開發優質適銷的産品以及及時升級改進産品工藝配方等,公司可能面臨市場份額縮小和盈利能力下滑的風險。

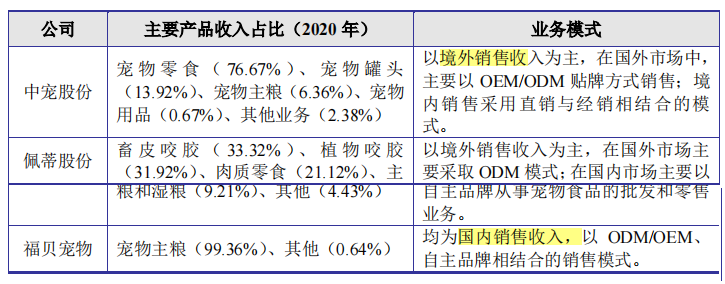

從福貝寵物的産品種類來看,種類較少,寵物主糧佔比達99.36%,種類單一;而同行中寵股份産品包括寵物零食、寵物罐頭、寵物主糧及寵物用品;佩蒂股份還包括畜皮咬膠、植物咬膠、肉質零食等。

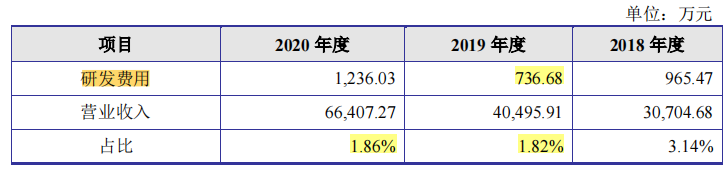

從福貝寵物的研發費用來看,2018年-2020年,公司的研發費用分別為965.47萬元、736.68萬元和1236.03萬元,佔營收比例分別為3.14%、1.82%和1.86%,2019年較2018年研發費用金額出現下降。以2020年來比較,2020年中寵股份的營收為22.33億元,研發佔比為1.55%,研發費用金額為3461.15萬元;佩蒂股份2020年營收為13.4億元,研發佔比為1.95%,研發費用金額為2613萬元,研發費用分別是福貝寵物2020年研發費用的2.8倍和2.1倍。

從福貝寵物的員工學歷來看,水平並不高,本科及以上的員工佔員工總數的比例為16.62%。而大專以下的佔比為54.50%。

此外,2018年-2020年,福貝寵物的銷售費用率分別為11.94%、12.3%和8.45%,高於同行業可比上市公司均值7.46%、8.38%和6.27%,福貝寵物稱主要係:公司所處上海地區整體薪酬水平較高,且公司為推廣自主品牌、開拓國内市場而建設專業銷售團隊導致銷售人員職工薪酬佔營業收入比例相對較高;公司綫上B2C模式及電商平台入倉模式下,每筆綫上銷售訂單均需通過快遞進行配送,因而物流費用佔營業收入比重相對較高,中寵股份、佩蒂股份以 ODM/OEM模式為主,物流費用佔營業收入比重相對較低。

0人供應商頻現

如臯市裕旺旺飼料有限公司是福貝寵物2018年和2020年第一大供應商、2019年第二大供應商,公司向其採購雞油金額分別為1779.78萬元、1901.5萬元和2500.17萬元。查公開資料顯示,此供應商成立於2014年,屬於自然人獨資企業,注冊資本為200萬元,2018年-2020年社保繳納人數均為0人。

2018年福貝寵物第三大供應商為福建金聖生物科技有限公司,向其採購雞肉粉金額為1053.94萬元。查公開資料顯示,此供應商2018年社保繳納人數為0人。

懷遠縣忠信商貿有限公司為福貝寵物2019年第五大供應商,公司向其採購小麥金額為696.16萬元,此供應商2019年社保繳納人數為0人。

政和縣碩豐蛋白飼料有限公司為福貝寵物2019年第一大供應商、2020年第二大供應商,公司向其採購雞肉粉金額分別為3496.79萬元和2053.35萬元。此供應商2019年和2020年工傷保險人數分別為11人和14人,城鎮職工基本養老保險、職工基本醫療保險、生育保險及失業保險繳納人數均為0人。

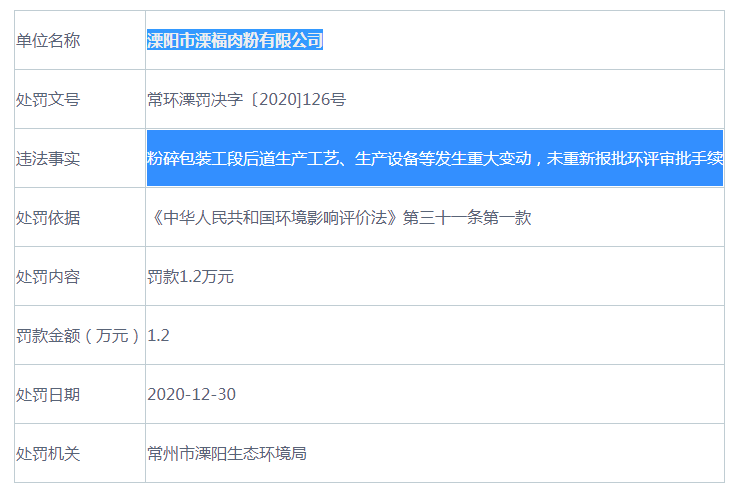

溧陽市溧福肉粉有限公司為福貝寵物2020年第三大供應商,公司向其採購雞肉粉金額為1738.2萬元。值得注意的是,此供應商2020年因粉碎包裝工段後道生産工藝、生産設備等發生重大變動,未重新報批環評審批手續被常州市溧陽生態環境局處以罰款1.2萬元的處罰。

買賣合同起糾紛,抽查曾經被發現細菌超標

據(2021)遼0104執保246號文件顯示,2021年3月4日,沈陽市大東區人民法院因申請人馬佳的財産保全申請,對福貝寵物和汪迎春進行了查封一處房産,凍結了一個銀行賬戶。

2019年,上海市消費者權益保護委員會進行了一次狗糧抽樣大檢查,選取了常見的48款狗糧,其中N3的生産廠家是上海福貝寵物用品有限公司。

福貝寵物此次募集資金使用項目之一為宣城福貝寵物食品擴建項目,位於安徽省宣城市,項目總投資額為2.43億元,項目建成達産後,將新增2條寵物幹糧生産綫以及配套全自動包裝綫、檢測相關設備等。本項目實施後,公司寵物食品年産能將增加33,600噸。

根據募集資金投資計劃,本次募集資金投資項目建成後,公司新增固定資産約2.3億元,無形資産約4,000萬元,增加年折舊費約2,000萬元、無形資産攤銷費用約1,400萬元。如果市場環境發生重大不利變化,公司現有業務及募集資金投資項目産生的收入及利潤水平未實現既定目標,本次募集資金投資項目將存在固定資産折舊及無形資産攤銷對公司經營業績産生不利影響的風險。此番沖刺資本市場,偏國内市場的福貝寵物如何繪就投資前景,經營層面成色幾何,有待追蹤。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)