在上篇年度醫藥的回顧和展望一文中,我們較詳細地梳理了2019年全年醫藥行業的政策以及在政策導向下較有前景的醫藥行業子領域。而本文將會側重解碼創新藥及相關產業鏈是如何成為醫藥行業2020年乃至未來較長一段時間内的焦點,以及與創新藥相關的上市公司標的。

目前,我國的創新藥正迎來最優良的環境和條件。在市場、人才、科研條件、研究基礎等各方面,研發創新藥物擁有了廣闊的沃土。

為了鼓勵藥物研發、提高我國新藥研發的質量,國家藥監局從2015年開始就陸續出台了多項鼓勵創新的政策,内容貫穿藥品研發、IND申請、臨床和申報生產的全流程。經過4年的穩定運行,創新藥培育環境已經得到極大優化。具體表現之一就是此前因批文積壓產生的等待時間大大縮短,2018年排隊待審評批文數量已降至近10年最低的3440件(CDE)。

除了政策給予扶持,從大環境大背景上看,國家對創新藥研發的財政支持也在不斷加碼。《中國重大新藥創製行業市場調查研究及發展趨勢預測報告(2020年版)》顯示,2016年至2020年間國家重大新藥專項投入和藥物研發經費政府總投入均較2011年至2015年的5年間翻倍。這為國内創新藥研發奠定了資金基礎。

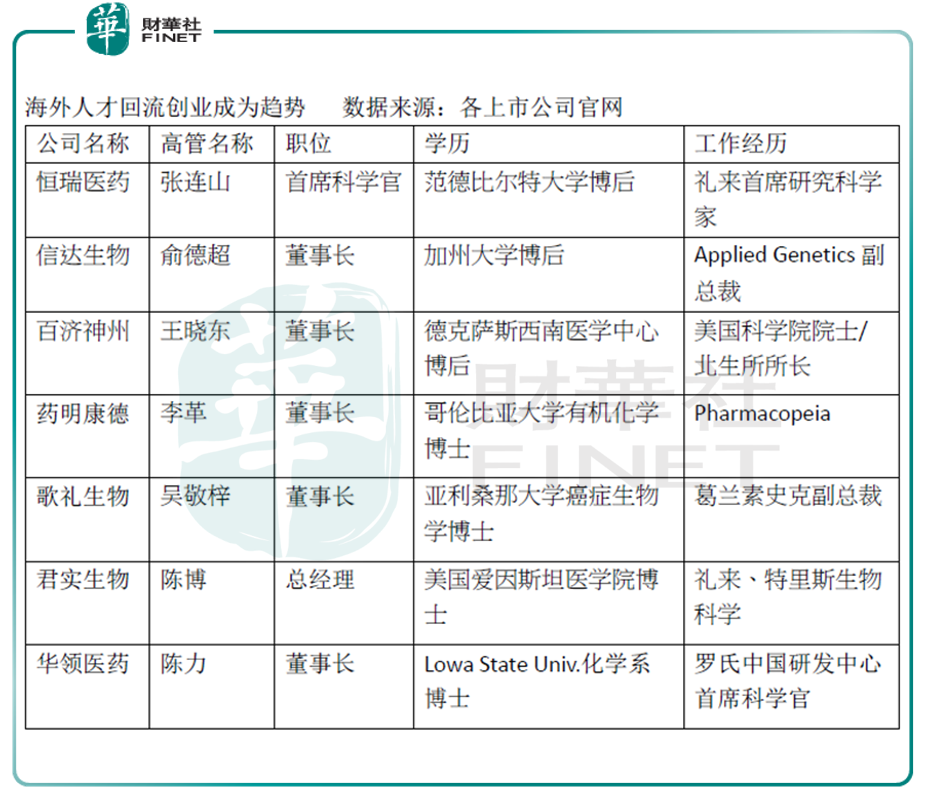

在人才方面,國家為促進創新藥研發產業的發展同樣不遺餘力。從「千人計劃」、「兩院院士體系」、「長江學者計劃」和「傑出青年科學基金」等人才選拔計劃為國内醫藥創新注入強勁動力。在翻閱港交所新規上線以來的初創型生物醫藥公司提交的招股書,不難察覺人才海外回流創業已成為一種明顯的趨勢。

通常而言,創新藥的生命週期存在兩個重要的節點,一是新藥上市,二是新藥專利到期(專利懸崖)仿製藥上市。但我國創新藥產業一度面臨創新藥供應不足、新藥進入支付體系時間跨度過長等問題。這就導致新藥可及性不高、銷售爬坡曲線平緩;另一方面,專利過期之後原研藥憑質量優勝導致原研藥在國内降價並不明顯,其銷售曲線峰值區間又過長。

由於藥物本身的質量和療效屬性決定二者之間的時間長度和銷售曲線高度,進而影響該款藥物乃至是生產該款藥物的廠商的價值估算。而這兩方面國内的新藥和創新藥都無法反哺藥企的研發,形成良性循環。

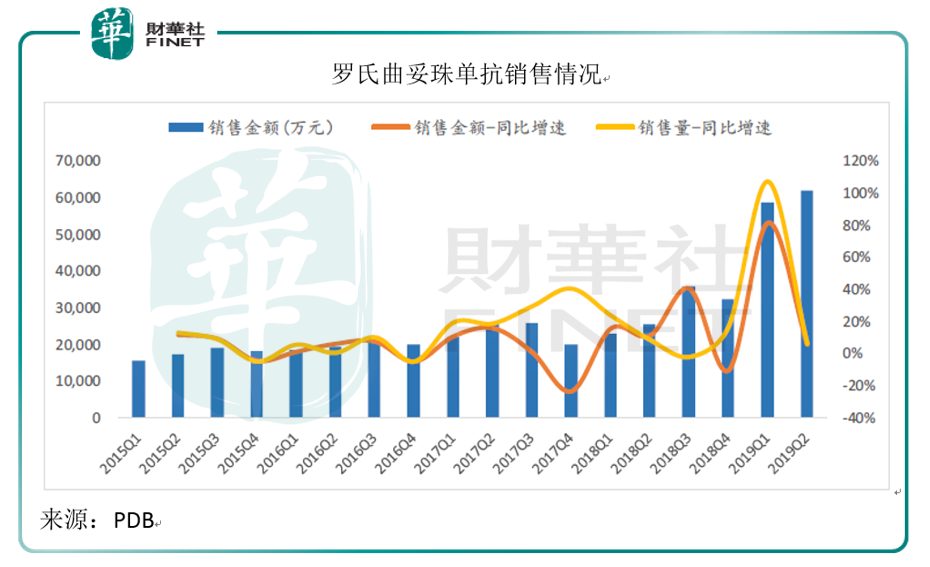

2018年醫保局成立之後,針對這兩個節點的痛點,陸續出台新藥醫保談判和仿製藥帶量採購,來降低藥價和提高藥物的可及性。新藥進入談判目錄後形成價格窪地,銷售迅速達到峰值的同時銷售規模的提升也將攤薄藥企的生產成本。

以2018版醫藥目錄談判成功的曲妥珠單抗(羅氏)後續的銷售情況來看,雖然平均降價幅度超過50%,但是經過2個季度的消化和調整後銷售額已經保持在高位。由此可見創新藥銷售爬坡期將大大縮短,將是利好創新藥產業鏈發展原因之一。

不斷完善和支持的產業政策端為藥企創造了創新藥研發的土壤。一方面,國内創新藥藥企重點佈局的品種陸續進入收獲期,比如正大天晴的安羅替尼、恒瑞醫藥的19-K、四款國產PD-1單抗相繼上市;另一方面,國外創新藥進入國内的快速通道開啓,上市速度提升,國内創新藥研發方興未艾。

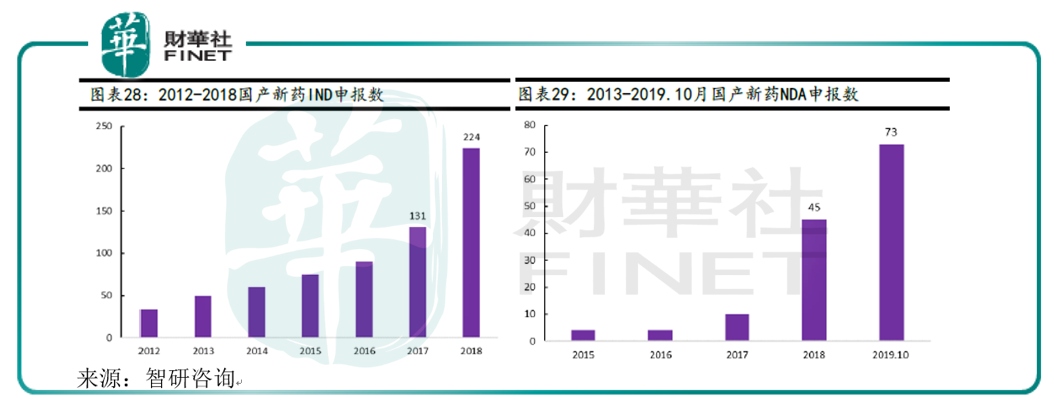

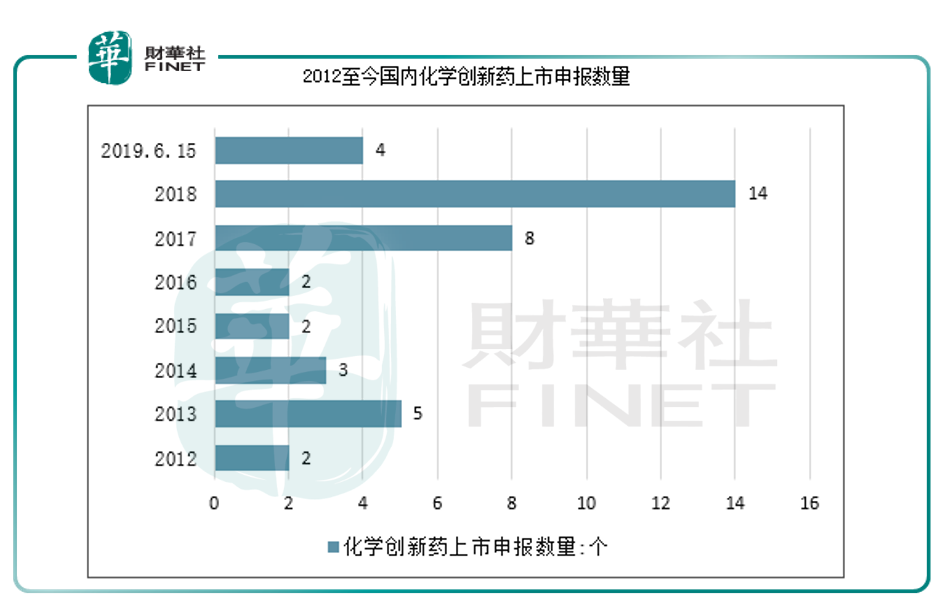

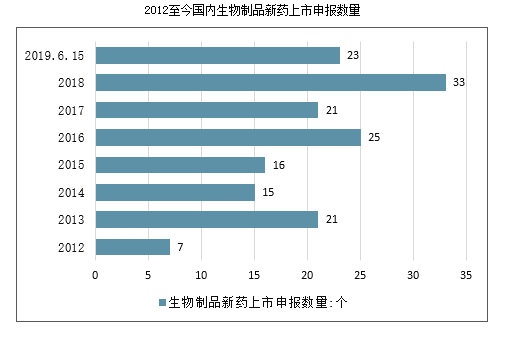

藥物銷售回款速度加快在很大程度上營造了產業濃厚的創新氛圍。國内創新藥研發一改過去有體制内的科研機構主導的現象,轉而由藥企自己成為研發主體。隨著創新藥研發配套的產業鏈(CRO、CDMO)漸趨成熟,2017年起國產創新藥項目申報迎來了快速增長期。

2018年,國產新藥IND(臨床試驗申請)申報數又大幅攀升到224個,同比大幅增長71%;與此同時,國内新藥NDA(上市許可申請)的數量也是快速增長:從2015年的4個增加到2018年45個。CDE數據顯示,截至2019年11月,國内已有73個國產新藥申請NDA。

橫向分化學藥和生物藥的臨床申請IND數量來看,國產創新藥的龍頭均表現突出,不難推測目前國内創新藥市場中重要的來源分屬國產的創新藥。WIND數據統計,上市公司藥企研發支出普遍佔銷售收入的5%以上,部分優秀的研發型藥企研發支出佔比達到10%甚至15%以上。這是國内上市藥企為適應創新引導的趨勢作出的努力。

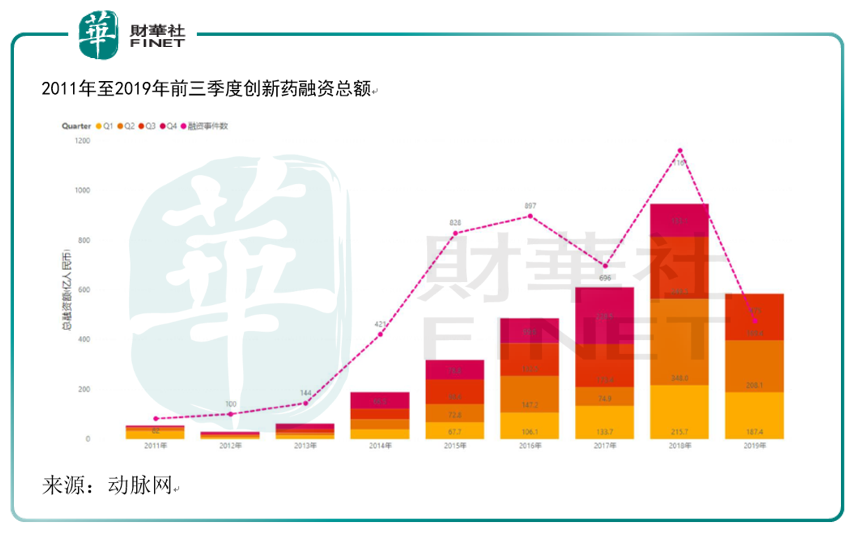

除了銷售爬坡期、藥企的研發投入及對應的新藥項目申請數量,產業的投融資金額也是判斷創新藥景氣度的重要衡量指標。國家鼓勵創新的東風下,我國研發型初創醫藥公司如雨後春筍般壯大。中小型生物技術公司和製藥公司已經成為醫藥創新的重要驅動力。

從2014年開始,我國醫藥研發領域融資總額快速增加,2018年達到近10年的峰值1161億元。2019年前三季度總額為584億元,較2018年同期下降28%。2018年是國產創新藥投資的大年,2019年不難看出投資已趨向理性。對研發型初創醫藥公司來說,絕大部分融資均用於創新藥研發。

但是值得注意的是,初創公司沒有足夠的時間和資本來自行建設研發項目所需的實驗室和生產設施,因此部分創新藥研發的環節將外包給CRO企業,這就為打開CRO市場空間提供了一把鑰匙。

而科創板的落地就為創新藥及相關的產業鏈帶去估值重塑的契機。創新藥的研發前期需要大量資金且失敗率高,回報週期長但可觀。2018年帶量採購的出台一度讓資本懷疑創新藥的投資價值,但科創板適時推出就為資本提供一個退出平台。這之於行業的意義不僅讓利好標的參股,還在於對創新藥產業鏈的估值重塑。

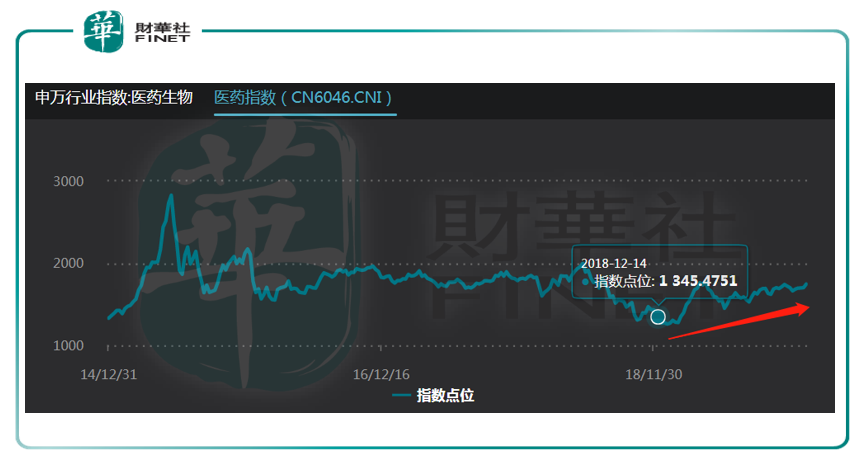

由2019年1月1日至2019年12月31日,醫藥生物行業申萬指數上漲36.84%,跑赢滬深300指數0.77pct。

年初,受疫苗行業事件及去年帶量採購餘波影響,板塊漲幅落後於大盤。但隨後年報季報陸續披露,業績向好的醫藥龍頭帶動板塊趕上大盤漲幅。年中走勢雖一波三折,但從全年整體表現來看,醫藥龍頭白馬的表現普遍大幅跑赢大盤。

創新仍然是醫藥行業未來相當長的一段時間内不變的主題。行業變革固然帶來風險,但從全年走勢看,機遇還是大於風險的。對製藥企業來講,發展的戰略核心已從銷售端向研發端轉移;對投資人而言,來自政策的不確定性市場已經有了充分預期,未來行業對政策的敏感性將有所下降,但個股走勢依然會進一步分化,這就要求關注那些利潤增長穩定,業務推進有足夠緩衝墊的公司。

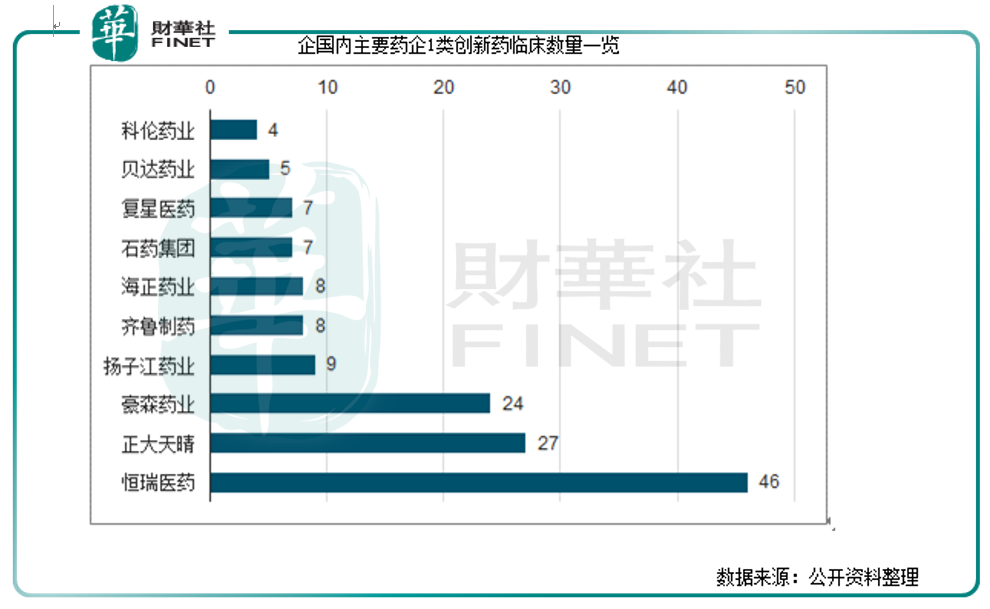

從競爭優勢和格局來講,恒瑞醫藥是國内抗腫瘤領域最好的公司,2019年市佔率第一;它同時擁有國内領先的創新藥研發技術。近兩年年分别有19K、白蛋白紫杉醇和PD-1等重磅品種上市,為持續的業績增長奠定基礎。截至2019年年底,申報1類新藥數量排名前列的藥企中,恒瑞醫藥以46個1類新藥申報高居首席。

在《醫保巨幅降價85%、臨床試驗不及格,中國藥企為何壓力山大?》中我們曾詳細解碼過,面對跨國醫藥巨頭進入中國市場的決心,國内本土藥企出海有困難。而恒瑞醫藥無論在仿製藥還是創新藥的國際化佈局均見成效。

恒瑞醫藥的伊立替康注射液在2011年獲美國FDA頒發的ANDA批文,是國内首個在美國上市的注射液;2014年環磷酰胺獲ANDA批文於美國上市銷售;在創新藥出海方面,恒瑞醫藥的PD-1專利獲國際授權並推進海外臨床試驗。

2018年全年,恒瑞醫藥在國外地區的營收為6.51億元,進展全年營收總額的3.7%左右。這說明恒瑞醫藥的創新藥+國際化進程才剛剛開始。但不能忽視的是,恒瑞過去5年的營收增長了2.34倍,淨利潤增長了2.68倍。未來受益於中國藥審改革進程,行業地位穩固、具備高護城河和持續增長能力的恒瑞必能繼續騰飛。

藥明康德是中國規模最大、全球排名前列的小分子醫藥研發服務企業。它的競爭優勢在於其擁有的國内覆蓋藥物研發環節最全面的CRO+CMO 一體化服務平台和積累下來的豐富的客戶資源。

2014年至2018年,藥明康德的營業收入年復合增長率為18.35%,淨利潤增長4.89倍。創新藥研發為藥明康德打開市場空間,2016年開始業務為公司貢獻的經營現金流較2015年同期增加2.38倍;近三年藥明康德的經營所得現金額保持在高位。

藥明康德是全球第二大臨床前CRO巨頭,訂單80%來自國外藥企。這是藥明康德維持業績穩定增長的基礎。在此基礎上,臨床CRO、基因和細胞治療服務打開藥明康德的成長空間。臨床CRO業務市場空間巨大,而基因和細胞治療服務的壁壘較高。隨著中國醫藥公司持續的創新投入、中小型生物科技公司蓬勃發展,大型的綜合性CRO公司藥明康德長期的空間廣闊。

目前,我國醫療器械行業的市場規模為5000多億元,從藥品和醫療器械人均消費額看,中國約為1:0.35,遠高於發達國家的1:0.98。這說明醫療器械市場具有巨大的潛力。邁瑞醫療是國產器械的絕對龍頭,國内市場已覆蓋11萬家醫療機構和99%以上的三甲醫院。

邁瑞醫療的主要產品覆蓋生命信息與支持、體外診斷和醫學影像三大領域,同時積極佈局内鏡等外科產品,因此擁有國内同行業中最全的產品線。2018年公司的收入和淨利潤分别同比增長23.1%和43.6%。

從未來一段時間來看,醫藥行業依然面臨集採降價、部分用藥壽險等一些行業政策的影響,但仍不改行業整體持續向好的邏輯——在人口老齡化趨勢不改、醫療技術進步不斷帶來革命性新產品和商業模式、剛性和高端醫療需求不斷增長的情況下,未來醫藥行業市場前景依然廣闊。

在此背景下,政策環境最為友好、能最快滿足未被滿足的臨床醫療需求,以及在醫保支付允許的條件下能較大限度地提高藥品可及性的,非創新藥這個醫藥子行業不可。它將會是未來最具確定性的賽道。在年度醫藥行業回顧和展望的下篇,我們將聚焦創新藥產業鏈之外的、並未被完全發掘的市場——醫藥泛消費領域,並詳細解碼相關上市公司的標的。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)