今年五月上市的維亞生物(01873-HK)在公開招股時獲逾百倍超額認購已成為坊間佳話,8月份公佈登陸港股後的首份中期業績,迅猛增長及慷慨派息繼續引發關注。

在港股市場因為外圍及本地市場環境而表現不佳之時,維亞生物自願向股東申請1.5億股股份的購回授權,相當於緊隨全球發售後已發行股份總數的10%,而到2019年10月31日,該公司已購回1224.7萬股股份,佔0.8165%。從最近的一筆回購交易可以看到,最高回購價為4.695港元,最低回購價也達到4.61港元,明顯高於今年五月的招股價,而總回購價格達到了5000萬港元左右。

管理層逆市頻繁回購,對該公司的未來前景到底有多看好?維亞生物的發展有哪些看點?財華社帶大家走進管理層,看看維亞生物未來有哪些發展值得期待。

維亞生物將傳統的服務換現金(CFS)模式(向非投資對象的客戶收取現金服務費)與獨有的服務換股權(EFS)模式相結合:

一方面,通過CFS模式為全球生物科技及製藥客戶的臨床前階段的創新藥物開發提供世界領先的基於結構的藥物發現服務,服務涵蓋客戶對早期藥物發現的全方位需求,包括靶標蛋白的表達與結構研究、藥物篩選、先導化合物優化直到確定臨床候選化合物,這項業務可讓該公司維持穩定的客戶現金流入。

另一方面,按EFS模式向若幹特選的客戶及所投資的具備發展前景的生物科技公司提供藥物發現以及/或孵化服務以換取該等客戶的股權或經濟利益。

截至2019年6月30日,該公司已為全球388名生物科技及製藥客戶提供藥物發現服務,研究過逾1000個獨立藥物靶標,向客戶交付超過11000個獨立蛋白結構,共計孵化37個早期研發項目。

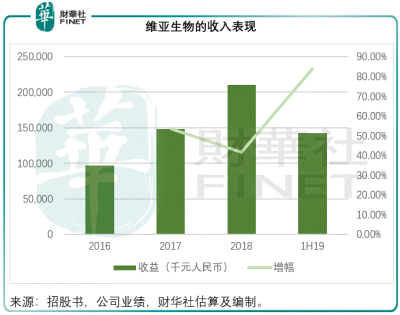

從財務上來看,在這兩項業務的雙輪驅動下,維亞的業務收入保持強勁增長。

從最新的2019年上半年業績來看,CFS模式貢獻收入1.05億元人民幣(下同),同比增長72.15%,佔總收入的74.05%。截至2019年6月30日,該公司在手訂單數量為243個,在手訂單合同金額約為2.07億元,同比增59%。

上半年EFS模式貢獻收入3694萬元,同比大增1.29倍,佔總收入的25.95%。期内,該公司新增10家孵化初創公司,並為2家已孵化公司進行了追加投資。

執行董事兼首席財務管理華風茂先生將維亞生物形容為火車頭,通過控制或者戰略合作下遊的企業,將服務導給它們,能大大提升這些企業的業務量、收入和盈利,而這些最終都體現在火車頭維亞的業績當中。所以,這種業務模式能夠為公司帶來快速增長的現金,另外就是在短時間内理順產業鏈,參與孵化投資企業的藥物發展過程,從而實現更迅猛的體量擴張。

目前維亞手頭上有充裕的現金,負債很低,而且維持充裕的現金流,對下遊的收購併購提供充足的彈藥,這些投資目標為公司提供上升空間,讓該公司能夠不斷擴大體量。

目前從收入的角度來看,有80%左右的收入來自服務換現金,20%左右是服務換股權。財華社留意到,2019年上半年,維亞生物按全職當量(FTE)以及按項目收費(FFS)兩種收費方式獲得的收入合計為1.18億元,佔總收入的82.90%,而服務換股權(SFE)收入為2434萬元,佔收入的比重為17.10%。

維亞表示,隨著項目的增加,現金流也會增加,另一方面每年投資的項目數量也會增長。整體來看,未來收入的佔比當中,依然維持目前的比例,即服務換現金佔80%,服務換股權佔20%,但是淨利潤方面,去年的佔比各為50%,今年上半年服務換現金和服務換股權的佔比分别是40%和60%,到今年年底股權的比例會逐步增加,到未來三到五年淨利潤的貢獻當中,20%或將從服務換現金來,80%來自服務換股權。

集團主席、首席執行官兼執行董事毛晨博士在成立公司之初幫客戶服務的時候已經意識到服務換股權這個模式,到2015年正式開始推出這項服務,只用了短短四年時間,就已經有退出的項目,每個項目的回報都非常豐厚,每個項目的回報都在100%以上,而且形成了一個非常好的現金流平台。華風茂先生指出,從去年開始服務換股權平台就已經能夠自給自足。

不過,管理層表示不會因此而減少服務換現金(CFS),因為這塊業務快速增長,每年有50%的内生增長,加上併購的話,CFS有望實現100%的增長,取決於併購的時間和速度。

華先生提到主要通過三個手段來進行風險控制:

第一是在投資之前,由頂尖分析團隊分析,篩選出好的項目(例如從二三十個項目中選出一個)。

第二步是藥物的發現整個操作不是交給别人,而是在自己的實驗室里邊由自己的技術人員與這些創新公司的首席科學家配合,把藥物找到,一般兩年的時間做到PCC(臨床前候選藥物),但其實前三個月到六個月很關鍵,如果找不到有效的結構,就不會繼續往前推,所以公司有一個Cut Loss Short(控制虧損)的機制,在發現做不下去的時候儘快退出以將虧損控制在低水平。

第三個手段是通過退出機制,在臨床前退出一部分(這時候一般能把本金和部分利潤拿回來),到臨床二期再退出一部分(開始實現巨大的回報),到臨床三就不等了。華先生表示:「這可以回避臨床三風險,也不用等FDA」,而研發失敗的風險很可能在後段。

管理層認為,通過這三個步驟,能比較好地提高成功率。華先生提到,目前從項目數量來看,該公司的成功率是85%到90%。如果以美元計算的投資金額來看,該公司的成功率在95%以上。

維亞在孵化的生物科技公司中持股比重一般是控制在30%左右,基本以參股形式進行,所以對其整體的影響不大。華先生表示:「我們只想參與到IP的升值過程中,IP的升值最快體現在股權的價格上,而且不牽涉到利益衝突。」「維亞在未來三到五年當中應該不會轉換成藥企(也就是控制一個IP),我們更多的是參股這些有IP的藥企,所以我們還是一個服務平台。」

毛博士提到:「國内的CMO和CRO市場比較分散,所以這個行當的頭部效應不是很大,但維亞是有技術專利的平台,尤其在前端,是基於結構的藥物發現平台,只要有客戶想要做創新藥,想研究結構,行内都會知道維亞,這已經形成一個天然的壁壘。華風茂先生還提到:「我們佔整個上海靶蛋白結構行業的70%」,「也就是100個小時,我們佔了70個小時,其他所有的藥廠、所有的CRO公司加起來才30個小時,可見我們的價格定位。」

財華社留意到維亞上半年的EFS業務大幅增長,而且投資的項目也在增加,是否會考慮更多的融資方式。華風茂先生表示,從去年下半年到今年上半年,生物科技乃至資本市場都處於低位,但是今年下半年開始逐漸好起來,所以該公司在低谷的時候增加投入,在市場高點退出一些,從這個節奏來看,公司很可能從今年下半年到明年上半年會加快退出一些,實際上維亞在不久前宣佈退出一部分維眸,今年的剩餘時間很有可能會有别的退出安排,目前公司的現金流還是不錯。此外,IPO籌得的資金還非常充裕。但未來隨著投資的項目增加、投資速度加快,也許會有融資需要,至於是股權還是債權融資,公司將會作出最優化的安排。

此外,華先生認為中國的創新藥市場還沒起來,還要幾年時間培養,而美國一直是維亞主要的服務對象,但未來公司的在中國市場的業務比例可能會逐步增加。他補充,由於公司的服務效率很高,成本相對較低,即使存在貿易保護主義,由於公司具有議價優勢,也能將增加的成本轉嫁給客戶。

公司預計現有業務的内生增幅有望達到50%到100%,如果加上這兩年的併購,或可加快未來三年收入和淨利潤的增長。

併購方面,維亞對國内和國外的項目都會考慮,國内的低成本項目多一點,國外的技術含量比較高,華先生表示:有些比較好的CRO(臨床試驗業務)、CMC(化學、制造和控制)以及跟維亞業務相匹配的輔助平台,公司會在美國或者歐洲收購,而對於小分子、大分子的CMO(合同加工外包)則會在國内收購。

毛博士表示:「去年開始港交所有很多家18A公司上市(財華社注:即港交所2018年4月新規,允許未有收入、未有利潤的生物科技公司提交上市申請),而我們就是造就18A公司的。」

對於公司會選擇怎樣的併購標的,華先生表示會選擇那些在細分市場里做得比較好、現金流比較理想,被大藥廠認可的服務平台,這樣就不用重新花三五年的時間創建一個服務平台,通過併購的方法能夠比較快速地進入細分市場。下遊一些毛利比較好、客戶比較穩定、我們導流進去成長比較穩固的,都會去關注。毛博士補充:「當然這些企業缺點是有的,但是都是能在我們進入以後彌補的缺點,而且是我們的產業鏈上比較重要的一部分,我們會帶給這些併購企業它們沒有的東西,這一點很重要。」

有别於孵化的企業採取參股的形式,毛博士補充,延伸至下遊整合這一塊,併購的公司是要控股的,至少獲取50%的股權以上。華先生解釋,維亞會選擇下遊比較成熟、每年有不少現金流的企業,以降低前期的投資風險。還有通過估值降低風險,前期以合理的價格進去,再加上維亞進去以後所帶來的增值,也能降低風險。此外,由於處於一個圈子之内,而且一般有著共同的客戶群,維亞比風投基金更能把控風險,也更有利於進行全面的儘調。「我們是產業的整合者,有很多優勢,但也有風險,我們會儘力把控風險。」

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)