洛陽鉬業(03993-HK),全球前五大鉬生產商,最大鎢生產商之一,全球第二大钴、铌生產商,全球領先的銅生產商,巴西境内第二大磷肥生產商……在國際金屬市場可謂長袖善舞。

這家公司今天公佈了關於收購BHR DRC的最新進展。

BHR DRC是誰?這不重要,重要的是BHR DRC持有TFHL的30%權益,而TFHL持有Tenke Mining的80%權益,Tenke Mining則擁有Tenke Fungurume礦區。也就是說,BHR DRC間接持有Tenke Fungurume礦區的24%權益。

Tenke Fungurume礦區位於剛果,是世界上規模最大、礦石品位最高的在產銅钴礦之一,該礦區已探明的銅、钴經濟儲量分别為376萬噸和51萬噸,該礦區探明和控製的銅、钴資源量(不包括經濟儲量)分别為1309.8萬噸和132.2萬噸。

銅,不用多介紹了,人類使用銅及其合金已有數千年歷史,到如今,是塑造現代人類文明最重要的有色金屬,廣泛應用於各種工業、建造業、電氣等等,是全球消費量最大的有色金屬之一。

钴是金屬界的後起之秀,近年因為電動車的發展而後來居上,成為最重要的金屬商品之一。钴是生產電動車電池的一種關鍵金屬。另外,钴還是用於飛機引擎的超級合金。钴一般為銅或鎳礦的副產品。

在分析洛陽鉬業為何終止之前的收購協議而重新製訂協議之前,有必要先回到今年的一月份。

根據洛陽鉬業2019年1月18日的公告,其同意以11.36億美元的代價收購BHR DRC的全部已發行及發行在外的股份。洛鉬將主要通過現有的現金儲備及銀行貸款(如有需要)支付。

今天,洛陽鉬業宣佈終止2019年1月18日公告的BHR DRC股份轉讓協議,而於6月19日簽訂BHR股份轉讓協議,收購同樣的資產——Tenke Fungurume礦區的24%權益。所不同的是,收購代價改了。新協議的購買代價為4.7億美元(約合32.304億元人民幣),同時該公司將承接BHR於2017年訂立收購該礦區24%權益時,本金金額為6.9億美元(約合47.425億元人民幣)的未償付銀行貸款及其累計利息。洛鉬將通過其自有財務資源支付全部購買代價。

也就是說,根據新條款,洛鉬只需支付代價4.7億美元,而同時承擔起該公司的6.9億美元債務。

根據其按中國會計準則編製的2019年第一季業績,截至2019年3月31日,洛鉬持有現金303.157億元人民幣,較年初增加了13.77%;附息債務為375.92億元人民幣,其中只有119.66億元人民幣應在一年内支付,2019年第1季,來自經營活動的淨現金流入為4.76億元人民幣。也就是說,即使立即償付一百多億應在一年内支付的短期債務,洛鉬仍有接近兩百億現金可供調配,支付11.36億美元(約合78.08億元人民幣)的收購代價可以說是分分鍾的事,更何況洛鉬還在今天發佈的董事會決議中通過了授權閑置資金購買結構性存款計劃的提議,授權金額為300億元人民幣,利率不低於3.8%,也就是建議將閑置資金用於購買結構性存款。那麽,為什麽要更改收購協議?

洛鉬指終止原來的收購,簽訂新的股份轉讓協議,將實現相同的商業目的,而之前的收購協議需耗用其巨額的資本支出,這份新的股份轉讓協議能夠降低其資本支出的負擔,降低所面臨的外匯風險。從原來的11.36億美元到現在4.7億美元,需即時支付的現金少了一半以上。

與此同時,最近多國央行有放寬貨幣政策的迹象。前兩天,歐洲央行行長的德拉吉表示如果通脹未能回到目標水平,歐洲央行將需要再次放寬政策,可能通過降息或購買資產。本月初,澳洲聯儲宣佈降息。昨晚美聯儲的議息會議雖然維持利率不變,但主要官員已在政策聲明中放棄「耐心」一詞,併下調對今年通脹水平的預測,或意味著美聯儲很可能在可預見的將來降息。此外,新興市場也早已開啓降息週期,例如印度今年以來三次降息,馬來西亞和菲律賓也在五月降息。

在全球資金流動性增加、利率下調之際,持有大量資產的洛鉬更容易獲得低成本的資金,置換之前的高息債務,債息結構的調整和優化能為其節省高額財務成本,這估計也是該公司減少支付無所不能的現金,轉而承接債務的一個原因。

洛鉬沒有披露BHR的現金流狀況,不過從其公告中的財務數據來看,截至2018年12月31日,BHR的總資產為12.97億美元,負債7.267億美元,營業收入為零,稅後合併純利為1億美元,估計全為Tenke Fungurume礦區的收益。

由於BHR僅間接持有Tenke Fungurume礦區的24%權益,後者的應佔盈利按權益比計入到BHR的業績中,若該礦區不向股東分派收益,則BHR沒有任何的現金流入可供其支付債務利息,最後的結果是出售資產以換取現金來償還債務。

在前文中我們提到BHR DRC持有TFHL的30%權益,TFHL另外的70%權益實際上為洛鉬所持有,也就是說在與BHR訂立收購協議之前,洛鉬已經間接持有Tenke Fungurume礦區的56%權益,為控股股東,也因此它對於Tenke Fungurume礦區的利潤分派更具話語權。如果加上24%的權益,其控股權益將達到80%。

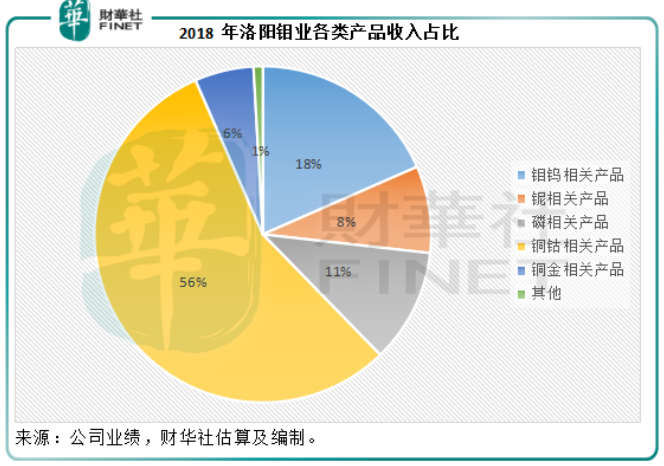

洛鉬的2018年業績顯示,TFM——即Tenke Fungurume礦區控股公司的全年收入同比增長3.82%,至143.738億元人民幣,相當於洛鉬期内總收入的55.36%;淨利潤同比下降18.23%,至25.91億元人民幣,佔洛鉬合計淨利潤的50.31%;經營現金流入為41.265億元人民幣。從持股比例來看,洛鉬作為大股東處於較小股東BHR DRC為佳的位置,對淨利潤的分派、發展方向等更具掌控力,以礦區的經營現金流來看,償還債務似乎不成問題。

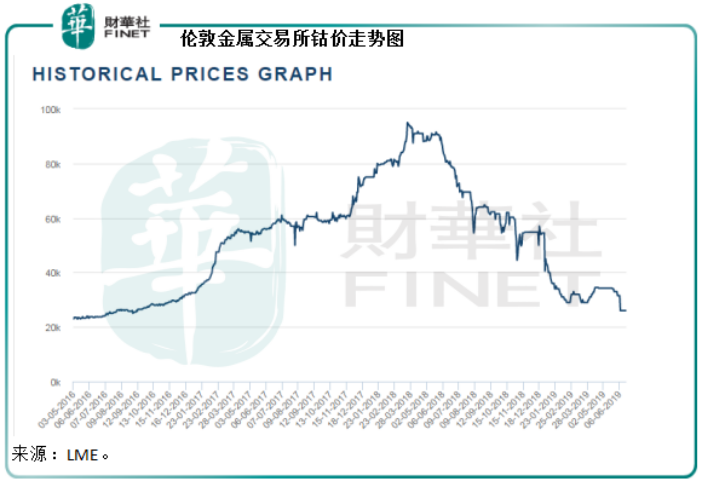

洛鉬於2016年以26.5億美元的價格從自由港麥克米倫公司手中收購了TFM的56%權益。受電動車投資熱潮帶動,钴價自2016年起穩步上揚,至2018年上半年見頂後暴跌,主要因為剛果的钴礦產大幅增加(供應增加),以及中國計劃削減對電動車生產商的補貼(需求受壓)。

從上圖可以看到,LME钴價於2018年3月21日到達每噸95,000美元的高位,隨後回落。今年第一季更進一步下跌,從2018年12月31日的54,500美元,下滑至3月29日的29,900美元,跌幅達到82.27%。

2019年第1季,洛鉬收入同比下降39.75%,至44.78億元人民幣,股東應佔扣非淨利潤同比下降90.48%,至1.484億元人民幣,主要原因就是期内銅、钴產品市場價格下降。

同樣,經營钴礦業務的華友钴業(603799-CN)於2019年第1季也遭遇同樣困境,扣非淨利潤同比下降98.02%,至1666萬元人民幣,也是因為钴的價格下跌。

在行業寒冬面前,洛鉬或掌控了這場交易的主導權,用債務置換更多的現金空間更有利於未來的資源調配。

收購了銅钴礦後,剛好迎上钴的大牛市,2018年銅钴相關產品收入佔到洛陽鉬業總收入的55.74%。那麽在钴見頂下跌的2019年,洛陽鉬業又會怎樣?

洛陽鉬業最近在推進IXM的收購計劃,IXM主要從事各種基本金屬和貴金屬原料和精煉金屬的採購、合成、混合、加工、運輸和貿易等業務。其計劃通過IXM的全球物流網絡和銷售渠道銷售钴。以此來看,洛陽鉬業大有將钴這項主業進行到底之意。

電動車未來的發展將趨向於理性,而對钴的需求應維持穩定,钴價的跌勢有望企穩。但是從短期來看,或很難再回到好年時的表現,即使電動車發展前景瑰麗,洛陽鉬業仍將難逃2019年業績倒退之痛。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)